1本のファンドで国内外の債券、株式、リートに分散投資できるインデックス型のバランスファンド、iFree 8資産バランスについて解説します。

1本のファンドで複数の資産クラス(例えば、国内株式・債券、先進国株式・債券など)に投資するファンドをバランスファンドと言います。個々の資産クラスのファンドを組合わせるよりコスト的には割高になる場合が多いですが、バランスファンドなら面倒なリバランスも不要で、ほったらかし投資が簡単に実践できます。

[最終更新日:2025.4.25]全て最新の情報に更新。

本記事は原則2025.3末日時点の情報に基づき記載しています。

スポンサーリンク

iFree 8資産バランスの基本情報

iFreeシリーズは、大和アセットマネジメントが運用するインデックスファンド・シリーズです。「低水準の運用管理費用」と「豊富な商品ラインアップ」をコンセプトに、「投資(investment)、もっと自由(Free)に」の思いを込めてネーミングしたとの事。 (iFree公式サイトより抜粋・編集して引用)

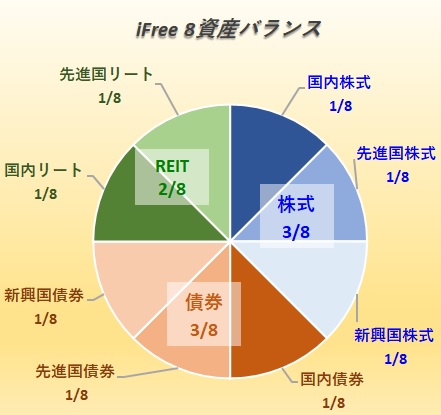

本記事で解説するのは、国内・先進国・新興国の債券・株式・リートに均等に投資(新興国リートを除く)するiFree 8資産バランス。

先ず、iFree 8資産バランスの基本情報をまとめます。

| 運用会社 | 大和アセットマネジメント |

| 設定日 | 2016年9月8日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | 合成ベンチマーク(後述) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.2420% |

| 実質コスト | 0.326%(*1) |

| 純資産総額 | 869億円(2025.3.31時点) |

| (マザーファンド) 純資産総額 | --- 円 |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.05% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.03% |

| 松井証券ポイント還元年率 | 0.10% |

(*1)実質コストは2024.9決算より

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

投資対象

国内債券、国内株式、先進国債券、先進国株式、新興国債券、新興国株式、国内リート、先進国リートの8資産に均等に投資します。

スポンサーリンク

ベンチマーク

各投資対象はインデックス運用を行い、ベンチマークは下表のようになります。

| 資産クラス | ベンチマーク |

| 国内債券 | NOMURA BPI総合 |

| 国内株式 | TOPIX(配当込) |

| 先進国債券 | FTSE世界国債インデックス(除く日本) |

| 先進国株式 | MSCI Kokusai(配当込) |

| 新興国債券 | JPモルガンGMI-EMグローバル・ダイバーシファイド |

| 新興国株式 | FTSE RAFI エマージング インデックス |

| 国内REIT | 東証REIT指数(配当込) |

| 先進国REIT | S&P先進国REIT指数(除く日本) |

新興国株式以外は、それぞれの資産クラスで一般的なベンチマークです。

また、各マザーファンドはiFreeシリーズの個々のファンドと同じです。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

新興国株式のベンチマーク ~FTSE RAFI エマージング インデックス~

8資産均等型は多くの運用会社から運用・販売されていますが、iFree 8資産バランスの特徴は、新興国株式のベンチマークがFTSE RAFI エマージング インデックスである事。

多くの新興国株式インデックスファンド、8資産均等型バランスファンドがベンチマークとしているMSCIエマージング・マーケット・インデックスとは異なります。

指数会社の違い

指数提供会社(ベンダー)がMSCIとFTSEで異なります。

指数ベンダーにより先進国・新興国の定義が異なり、主な違いは韓国の取り扱い。

FTSEは韓国を先進国、MSCIは新興国と分類しています。よって、iFree 8資産バランスの新興国株式には韓国を含みません。

尚、iFree 8資産バランスの先進国株式はMSCIなので、ここにも韓国が含まれず、結局、iFree 8資産バランスには先進国、新興国ともに韓国株式が含まれない事になります。

スマートベータ型指数

時価総額比率だけでなく、ファンダメンタル指標を加えて銘柄の選定を行う等、若干アクティブな要素を加えた指数になります。

FTSE RAFI エマージング インデックスの詳細は、同じく本指数をベンチマークとしているiFree 新興国株式インデックスの下記記事を参照して下さい。

投資国(通貨)

投資資産の組入上位9通貨は下図のようになります。これが、概ね投資国比率と思って良いでしょう。

*但し中国株式などの一部が米ドルに含まれています。

画像引用:iFree 8資産バランス 月次レポート(2025/3)

スポンサーリンク

手数料(信託報酬、実質コストなど)

iFree 8資産バランスの信託報酬は0.2420%(税込)。

実質コストは0.326%(税込、2024.9決算時点)。

他社の8資産均等型に比べ信託報酬以外のコストが若干高くなっています。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

*購入時手数料は販売会社が決定する事になっていますが、現時点で徴収している販売会社は無との事。

バランスファンドとしてのお得度

バランスファンドは、その投資配分と同じになるよう個別のファンドを組合わせた場合に対しコストが割高になるのが一般的です。

そこで、iFree 8資産バランスと、現時点で最も低コストの単体インデックスファンドを組み合わせた場合の信託報酬とを比較します。

| 資産クラス | 資産配分 | 信託報酬最安値 |

| 国内債券 | 12.5% | 0.1320% (eMAXIS Slim) |

| 国内株式 | 12.5% | 0.1430% (eMAXIS Slim) |

| 先進国債券 | 12.5% | 0.1540% (eMAXIS Slim) |

| 先進国株式 | 12.5% | 0.09889% (eMAXIS Slim, たわら) |

| 新興国債券 | 12.5% | 0.2420% (iFree) |

| 新興国株式 | 12.5% | 0.3740% (iFree) |

| 国内リート | 12.5% | 0.1870% (eMAXIS Slim) |

| 先進国リート | 12.5% | 0.2200% (eMAXIS Slim) |

| 組合わせた場合の信託報酬 | 0.194% | |

*新興国株式は同じベンチマークのiFree新興国株式を使用。

個々のインデックスファンドを組み合わせて8資産均等型にした場合、その信託報酬は0.194%。

一方、iFree 8資産バランスの信託報酬は0.2420%ですので、組み合わせた場合より0.048%ポイント高くなります。

因みに新興国株式をMSCI EMをベンチマークとする最安値のインデックスファンドで8資産均等に組合わせると0.166%とさらに安くなります。

他社 8資産均等型インデックスファンドとの信託報酬・実質コスト比較

8資産均等型は多くの運用会社から運用、販売されています。そこで他社の8資産均等型と信託報酬・実質コストを比較します。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | eMAXIS Slim バランス(8資産均等型) | 0.1430% | 0.184% |

| 1 | たわらノーロード バランス(8資産均等型) | 0.1430% | 0.182% |

| 3 | ニッセイインデックスバランスファンド(8資産均等型)<購入・換金手数料なし> | 0.1749% | 0.228% |

| 4 | iFree 8資産バランス | 0.2420% | 0.298% |

| 4 | (三菱UFJ)つみたて8資産均等バランス | 0.2420% | 0.284% |

| 6 | eMAXIS バランス(8資産均等型) | 0.5500% | 0.596% |

| 6 | SMT 8資産インデックスバランス・オープン | 0.5500% | 0.610% |

*信託財産留保額 eMAXISバランス 0.15%、SMT 8資産インデックスバランス・オープン 0.10%。これ以外のファンドは無。

*たわらノーロード、<購入・換金手数料なし>ニッセイは新興国債券が、iFreeは新興国株式のベンチマークが異なります。

信託報酬はiFree 8資産バランスがつみたて8資産均等バランスと並び同率で4位。

信託報酬最安値のeMAXIS Slimバランス(8資産均等型)、たわらノーロードバランス(8資産均等型)とは0.099%ポイントの差があります。

信託報酬の変更履歴

iFree 8資産バランスは1度だけ信託報酬引下げの実績があります。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2016/9/8 | 0.2484% | 新規設定 |

| 2017/10/2 | 0.2376% | eMAXIS Slim、たわらノーロードに対抗 |

| 2019/10/1 | 0.2420% | 消費税増税(8%-->10%) |

設定時は未だ8資産均等型にeMAXIS(Slimがつかない)しかなく、信託報酬最安値でした。

その後誕生した低コストのeMAXIS Slimやたわらノーロードに対抗すべく、iFreeも2017年10月に引き下げたのですが、信託報酬引下げはこの一度だけ。

現時点では、その後も引下げを行ったeMAXIS Slimやたわらノーロードとの差が広がっています。

スポンサーリンク

iFree 8資産バランスの運用状況

資金流出入額 & 純資産総額 (評判・人気は?)

月次資金流出入額、純資産総額からiFree 8資産バランスの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

直近1年では、毎月10億前後の比較的安定した資金流入があります。

8資産均等型だけでなくバランスファンドの中で圧倒的な人気を誇るeMAXIS Slimバランス(8資産均等型)には大きく水をあけられていますが、iFree 8資産バランスもそこそこ売れていると言って良いでしょう。

純資産総額は現時点(2025.3.31)で869億。設定が古い事もあり、比較的大きな純資産となっています。

運用状況は?

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じたリターンになる筈です。

ただし、複数の資産に投資するバランスファンドの場合、その評価は簡単ではありません。

さらに、iFreeの場合、他の8資産均等型と新興国株式のベンチマークが異なる為、単純には比較出来ません。

そこで、eMAXISの個別のインデックスファンド、及び新興国株式部分だけiFree新興国株式を利用して8資産均等にした合成データと比較します。

*図中 eMAXIS合成(株式iFree)としてプロット。

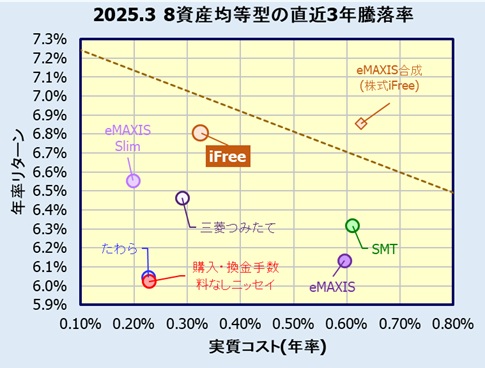

下図は、実質コストに対する2025年3月末日時点の直近3年間のリターンを複数のファンドでプロットしたものです。(リターンは年率換算値)

*3年間の間に信託報酬の改定があったファンドは、その期間に応じて平均した値を使用。

先ず、たわらノーロード、<購入・換金手数料なし>ニッセイ、そしてeMAXIS SlimなどよりiFreeのリターンが高くなっていますが、これは新興国債券・株式のベンチマークが異なる為です。

ただ、わずか3年間の結果だけでベンチマークの優劣をつけられるものではありませんので、将来、どちらのリターンが高くなるかは分かりません。

さて、今回検証するiFree 8資産バランス、個別インデックスファンドの組合せ「eMAXIS合成(株式iFree)」より若干マイナス側に位置しています。

(eMAXISの各ファンド、iFree新興国株式の乖離がないと仮定すれば)iFree 8資産バランスはコスト要因以外でマイナス乖離が発生している事になります。

ただ、固定比率のバランスファンドと言えども厳密に12.5%ずつの資産配分ではなく、例えば2025.3末時点の月報では12.1~12.6%とアセットクラスにより異なっており、ある程度の乖離は致し方ないと思われます。

iFree 8資産バランスの分配金

iFree 8資産バランスは分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

SBIハイパー預金の残高がSBI証券の買付余力に反映。

しかも年0.50%(税引前)と好金利、またSBIハイパー預金の開設でダイヤモンドステージが適用!

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.00%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

公式サイトSBI新生銀行

まとめ

iFree 8資産バランスは、8資産に均等に投資するファンドですが、他社の8資産均等型とは新興国株式のベンチマークが異なるという特徴があります。

そして韓国株式が先進国・新興国ともに含まれません

信託報酬は最安値のeMAXIS Slimバランス(8資産均等型)等と比較すると若干高めではありますが、

韓国株式を除外した8資産、さらに、新興国株式としてFTSE RAFI エマージング インデックスに投資したい方には選択肢の一つとなるファンドです。

販売会社

iFree 8資産バランスは多くの証券会社、銀行等で購入出来ます。

ただ、下記ネット証券であれば、クレジットカード決済で投資信託積立が出来、投資信託保有でポイント還元(楽天証券を除く)があります。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利 年0.41%になるのも魅力。

公式サイト松井証券

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

他の8資産均等型との比較、最新の人気・運用状況は下記記事を参照して下さい。

主なバランスファンドの一覧は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。