アセットマネジメントOneが運用する投資のソムリエは、全世界の債券・株式・リートの8資産に分散投資しつつ、リスクの抑制を重視した運用を行うバランス型のアクティブファンドです。

その投資のソムリエのパフォーマンスを評価します。

また、同様の運用を行う確定拠出年金専用の投資のソムリエ<DC年金>も同時に評価します。

[最終更新日:2024.11.7]全て最新の情報に更新。

本記事は原則2024年10月末日時点の情報に基づき記載しています。

スポンサーリンク

見出し

投資のソムリエ、投資のソムリエ<DC年金>の基本情報

先ず、投資のソムリエ、投資のソムリエ<DC年金>の基本情報をまとめます。

*スマホの方は横にスクロールしてご覧ください。

| 投資のソムリエ | 投資のソムリエ <DC年金> | |

| 運用会社 | アセットマネジメントOne | |

| 設定日 | 2012年10月26日 | 2013年10月31日 |

| 信託期間 | 無期限 | |

| 運用形態 | アクティブファンド | |

| 投資形態 | ファミリーファンド | |

| ベンチマーク | 無 | |

| 参考指数 | 無 | |

| 購入時手数料 | 上限3.3% (販売会社が独自に設定) *主要ネット証券 は無料(ノーロード) | 無料 (ノーロード) |

| 信託財産留保額 | 無 | |

| 信託報酬(税込) | 1.540% | 1.210% |

| 実質コスト | 1.565%(*1) | 1.241%(*1) |

| 純資産総額 (2025.3.31時点) | 2,879億円 | 411億円 |

| 分配金実績 | 有 | 無 |

| NISA(つみたて投資枠) | 対象外 | --- |

| NISA(成長投資枠) | 対象 | --- |

| 個人型 確定拠出年金 (iDeCo) | --- | 楽天証券 みずほ銀行など |

| SBI証券 ポイント還元 年率 | 0.10% (対象投資信託1,000万円 以上保有で0.20%) | --- |

| 楽天証券 ポイント還元 年率 | ---%(*2) | --- |

| マネックス証券 ポイント還元 年率 | 0.08% | --- |

| 松井証券 ポイント還元 年率 | 0.70% | --- |

(*1)年2回決算のため、2024年1月、2024年7月の2回の決算分の合計。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

投資のソムリエ、投資のソムリエ<DC年金>は、基本的に同様の方針に基づき運用されています。異なるのは販売形態、そして信託報酬、分配金の有無。信託報酬は投資のソムリエ<DC年金>の方が0.3%ポイント以上低くなっています。

以後、評価は運用期間が長い投資のソムリエを中心に行います。

スポンサーリンク

投資のソムリエ、投資のソムリエ<DC年金>の運用方針、投資対象

運用方針

1.投資環境の変化を速やかに察知し、中長期的に安定的なリターンを目指します。

2.基準価額の変動リスクを年率4%程度に抑えながら安定的な基準価額の上昇を目指します。

投資のソムリエ 交付目論見書(2024/10)より抜粋して引用。

重要なポイントはリスク目標を4%と明記している事。リスクの抑制を重視して運用しますので高いリターンを期待するファンドではありません。

尚、ベンチマーク、および参考指数はありません。

投資対象

国内債券・先進国債券(為替ヘッジあり)、新興国債券、国内株式、先進国株式、新興国株式、国内リート、先進国リートの8資産に投資します。なお、相場環境によっては現金等で保有する事もあります。

各投資先のマザーファンドは下表に示すベンチマークとの連動を目指すインデックス運用です。

| アセットクラス | ベンチマーク |

| 国内債券 | NOMURA-BPI総合指数 |

| 国内株式 | TOPIX(配当込み) |

| 外国(先進国)債券 | FTSE世界国債インデックス(除く日本) (為替ヘッジあり) |

| 外国(先進国)株式 | MSCIコクサイ(配当込) |

| 新興国債券 | JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス |

| 新興国株式 | MSCIエマージング・マーケット・インデックス(配当込) |

| 国内リート | 東証REIT指数(配当込) |

| 外国(先進国)リート | S&P先進国REITインデックス(除く日本、配当込み) |

各アセットクラスへの資産配分は、その時々の状況に応じて機動的に変化することから、本記事ではアクティブファンドと定義します。

投資配分

基本配分戦略(月次配分戦略)として年率リスク4%に抑えるように8資産の基本配分比率を決定、さらに機動的配分戦略(日次戦略)として、市場環境に応じて組み入れ資産を安定資産、現金資産等に入れ替えます。

*投資のソムリエでは、安定資産を国内債券、先進国債券(為替ヘッジあり)の2資産、それ以外をリスク性資産と定義しています。

尚、2022年10月12日に資産配分ルールの変更があり、機動的配分戦略(日次戦略)で現金等を積極的に活用するとの方針が公表されています。

例えば、リスク性資産の下落局面では、従来、リスク性資産比率を下げ、安定資産の比率を上げるように運用していましたが、変更後はリスク資産を全て売却、現金等の比率を上げる等、下落時には、より現金比率が増える運用になると予測されます。

実際の投資配分

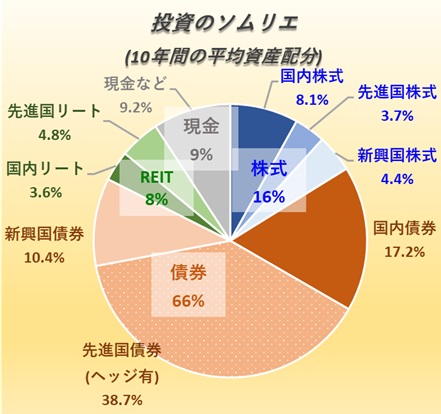

2015年1月~2024年7月の各決算期(年2回)での10年間の資産配分の平均が下図。

リスク抑制を重視するだけに債券が66%、安定資産としている国内債券、先進国債券(ヘッジ有)、これに現金などを足すと65%を占めます。

資産配分の変更履歴

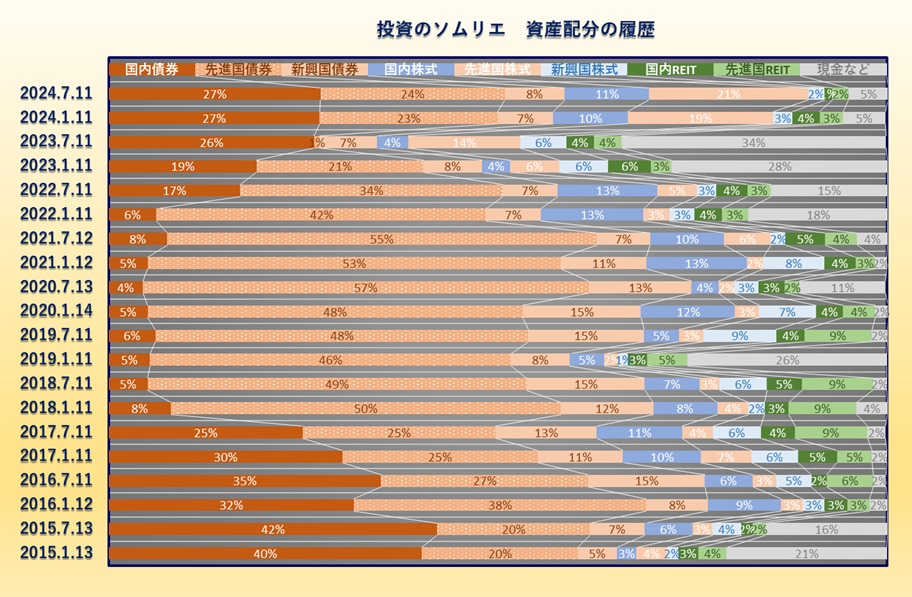

2015年以降の各決算期における資産配分をまとめたのが下図。

一見、ドラスティックに変わっているように見えますが、最も大きく資産配分が変わっているのは安定資産の中で国内債券から先進国債券(為替ヘッジあり)へのシフト。

また、現金等の比率も最大34%、最小2%と大きく変わっています。

特に2023.7期は、現金比率が最大の34%、前述の運用方針の変更によるものかと推測。

スポンサーリンク

投資のソムリエのパフォーマンス ~過去の運用成績~

*以下、年率リターン・リスクは月次データ(終値)より計算。またシャープレシオは、無リスク資産の収益率0としています。

*基準価額は、各運用会社のサイト、または投資信託協会より入手。分配金がある場合は、分配金再投資の価額に独自に変換。

*先進国債券(為替ヘッジあり)は日興AMの「インデックスファンド海外債券ヘッジあり(DC専用)」(信託報酬 2020.1.22より0.176%、それ以前0.286%)。

*8資産均等型はeMAXIS バランス(8資産均等型)(信託報酬0.55%)。

*その他のインデックスファンドのデータはeMAXISシリーズ。

基準価額のチャート

投資のソムリエの設定日2012年10月26日を基準(10,000)として規格化した基準価額のチャートを示します。

投資のソムリエの資産配分の多くを占める国内債券、先進国債券(為替ヘッジあり)、さらに8資産に投資するという事で8資産均等型の基準価額も同時にプロットします。

先ず、投資のソムリエは8資産に投資するといっても8資産均等型とは全く性質の異なるファンドです。

どちらかというと国内債券、先進国債券(為替ヘッジあり)と対抗するファンドで、ファンドのパフォーマンスもこれらと比較する方が適切でしょう。

そこで、8資産均等型を抜いてプロットしたのが下図。

チャートを見る限り国内債券、先進国債券(為替ヘッジあり)より高いリターンになってるように見えます。

設定来の運用実績(リターン・リスク)

設定日の月末(2012.10)から2024年10月末までの12年のリスク・リターンを各アセットクラスのインデックスファンド、および8資産均等型、さらに債券・株式に半分ずつ投資するセゾン・グローバルバランスファンド(図中、セゾンGBFと略)と比較したのが下図。

前項でも触れましたが、投資のソムリエは8資産均等型やセゾン・グローバルバランスファンド、さらに株式だけのファンドのように高いリターン(当然リスクも大きくなる)を狙うものではありません。

あくまでリスクを4%以内に抑えつつ、その中で少しでも高いリターンを狙うことを目標としたファンドです。

投資のソムリエ、および投資のソムリエのパフォーマンスに近い国内債券、先進国債券(為替ヘッジあり)のリターン・リスク・シャープレシオを下表にまとめます。

| 投資のソムリエ | 国内債券 | 先進国債券 (為替ヘッジあり) | |

| 年率リターン | 1.16% | -0.03% | -0.43% |

| 年率リスク | 3.52% | 2.21% | 4.43% |

| シャープレシオ | 0.33 | --- | --- |

*一般的にシャープレシオが大きいほど投資効率が良いとされています。

投資のソムリエは目標であるリスク4%以内に抑えつつ、リターンは最も高くなっています。

*国内債券、先進国債券(為替ヘッジあり)はリターンがマイナスの為シャープレシオは算出せず。

スポンサーリンク

5年間の運用成績(2012年10月~2024年10月) ~ローリングリターン~

上述の現時点までの運用成績は、ある一期間の基準価額の暴騰・暴落に大きく左右され、ファンドの比較・評価として十分とは言えません。

そこで、2012年10月から5年間、さらに2012年11月から5年間・・・2019年10月から5年間と、起点(投資月)を1カ月ずつずらして、それぞれの5年間のリターン、リスクを計算します。全部で85個(区間)のデータとなります。

この複数の5年間のリターンの平均、最大値、最小値をプロットしたのが下図。

投資のソムリエは平均値・最大値・最小値とも国内債券、先進国債券(為替ヘッジあり)を大きく上回っています。

下表に5年間のリターン、リスクの平均値をまとめます。(ここでのリターン、リスク、シャープレシオは85区間の平均値を示したもので、厳密な意味でのリスクやシャープレシオとは異なります。)

| 投資のソムリエ | 国内債券 | 先進国債券 (為替ヘッジあり) | |

| 年率リターン | 1.37% | 0.07% | 0.10% |

| 年率リスク | 3.24% | 1.97% | 4.04% |

| シャープレシオ | 0.42 | 0.04 | 0.02 |

リターンは国内債券、先進国債券(為替ヘッジあり)を上回り、リスクも先進国債券(為替ヘッジあり)より小さく、シャープレシオは両者より勝っています。

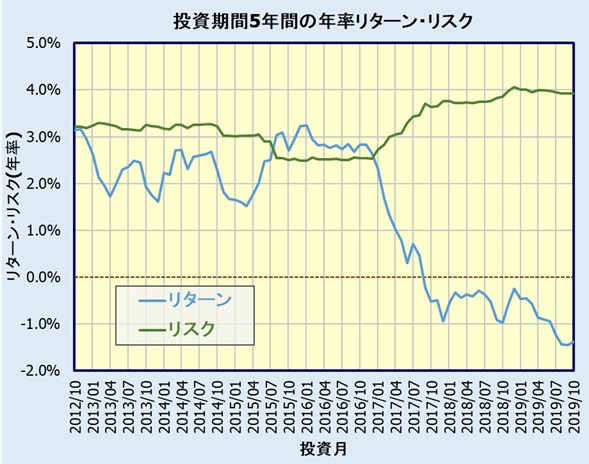

次に、投資開始月に対する5年間のリターン・リスク(年率)をプロットします。

投資月が2016年12月(~2021年12月)まではリスクは2.5~3.3%の範囲に収まっており、目標とするリスク4%を下回っています。リターンも1.5~3.2%と比較的安定しています。

ただ、投資月が2017年1月(即ちリターン計算の最後が2022年1月)以降、リターンの急減な悪化、そしてリスクも上昇しています(それでも目標とする4%以内は概ね達成)。

これは、多くを保有している先進国債券の直近の金利上昇-->債券価格下落、さらに為替ヘッジ有で円安の恩恵を受けられなかった事が大きく影響していると考えられます。

尚、この85区間の5年間で、投資のソムリエはリターンで国内債券には全勝、先進国債券(為替ヘッジあり)にも83勝2敗と大勝しつつ、リスクは全区間で先進国債券(為替ヘッジあり)より若干小さくなっています。

シャープレシオは国内債券に23勝17敗の勝ち越し、先進国債券(為替ヘッジあり)に対しは53勝1敗、完勝と言って良いでしょう。(シャープレシオはリターンがマイナス時を除いて計算)

スポンサーリンク

投資のソムリエ、投資のソムリエ<DC年金>の比較

同じ方針で運用される投資のソムリエ、投資のソムリエ<DC年金>ですが、念のためリターンを比較してみます。

2024年10月末日時点の5年間の年率リターンです。

| ファンド | リターン (年率) |

| 投資のソムリエ | -1.38% |

| 投資のソムリエ<DC年金> | -1.04% |

| 投資のソムリエのリターンを<DC年金>の信託報酬に換算 | -1.05% |

信託報酬の低い<DC年金>の方が当然リターンは高くなっています。

投資のソムリエのリターンを、下式で<DC年金>の信託報酬で換算した値は、実際の投資のソムリエ<DC年金>のリターンに概ね一致することから、両者の違いは信託報酬だけで運用そのものは同じである事がわかります。

*投資のソムリエの年率リターンをT1、信託報酬S1、投資のソムリエ<DC年金>の年率リターンをT2、信託報酬S2としたとき、

T2 = (T1+1) x (1-S2) / (1-S1) -1

スポンサーリンク

投資のソムリエ、投資のソムリエ<DC年金>の人気・評判

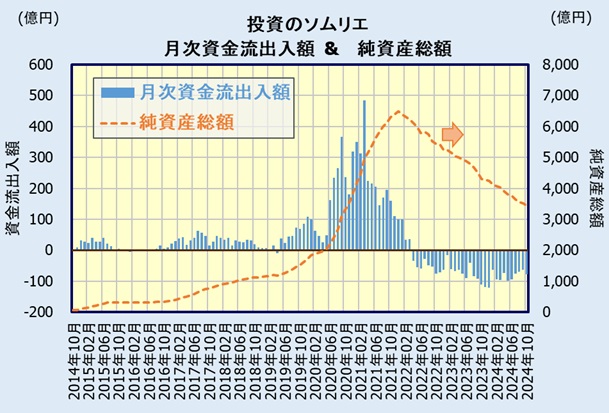

月次資金流出入額、純資産総額から投資のソムリエ、投資のソムリエ<DC年金>の売れ行き・人気を見てみます。

*月次資金流出入額は純資産総額の増減に日々の基準価額変動を考慮して計算した概算値。

投資のソムリエ

設定当初はあまり売れていなかったのですが、2019年、そして2020年以降、急激に人気を集め、資金流入100億円を超える月も多くあります。

そして一時期は純資産総額も6,000億を超え、巨大なファンドになりました。

ただ、2022年以降、パフォーマンスの悪化とともに、資金流出に転じ、純資産も減少傾向にあります。

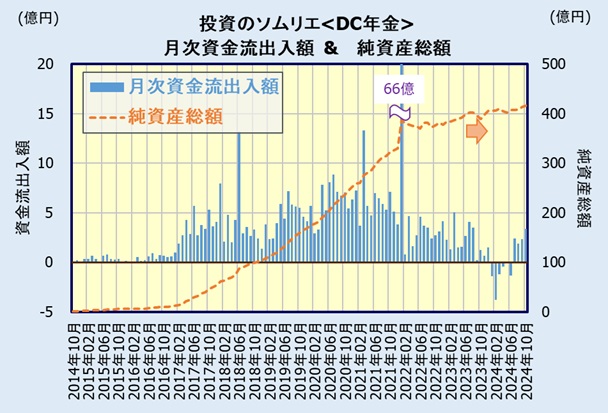

投資のソムリエ<DC年金>

*2022年1月が極端に多くなっていますが、これは1/4の1日だけで61億もの資金流入があった為です。

<DC年金>の場合、取り扱っている金融機関が限定されますので一概に多い少ないを評価できませんが、2017年以降、毎月数億レベルの資金流入があり、そこそこ売れていると言ってよいでしょう。

ただ、最近はやはり減少傾向、資金流出の月もあります。(といってもDC専用だけに投資のソムリエのような大きな資金流出はありませんが)

SBIハイパー預金の残高がSBI証券の買付余力に反映。

しかも年0.50%(税引前)と好金利、またSBIハイパー預金の開設でダイヤモンドステージが適用!

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.00%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

公式サイトSBI新生銀行

まとめ

以上、投資のソムリエと、投資のソムリエ<DC年金>のパフォーマンスを、主に国内債券、先進国債券(為替ヘッジあり)と比較しました。

投資のソムリエは内外8資産に投資するものの、リスクの抑制を重視したファンドで、8資産均等型や内外株式だけのファンドのように高いリターンを期待するファンドではありません。

株式のように高いリスクをとってまで高いリターンは望まないが、一方で国内債券、先進国債券(為替ヘッジあり)ではリターンがちょっと物足りないという方に向いているファンドです。

過去の運用成績では、先進国債券(為替ヘッジあり)に対し、リスクは若干小さいにも関わらず、より高いリターンを残しています。勿論、シャープレシオでも勝っています。

またリスクは目標である4%以内におさまっています。

ただ、債券比率が多いだけに、どうしても直近の金利上昇局面では厳しい結果になっています。さらに、海外債券に為替ヘッジを行っている為、円安の恩恵を受けられず、加えてヘッジコストも負担になっているかと。

また、アクティブファンドだけあって信託報酬が高い事も難点。

特に本ファンドの場合、高いリターンを期待するものではないだけに、信託報酬などの運用コストの影響が顕著に成績に反映されます。もっと低くなればさらに魅力的なファンドになるのですが・・・

*これらは全て過去のデータですので、将来のリターンを保証するものではありません。投資は自己責任でお願いします。

販売会社

投資のソムリエは下記ネット証券なら購入時手数料無料で購入できます。

そして、クレジットカードで積立が出来ます。ポイント還元がありますので、おすすめの積立方法です!

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

*本ファンドは1.0%還元

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

また、投資のソムリエ<DC年金>を個人型確定拠出年金(iDeCo)で取り扱っており、無条件で運営管理機関手数料が無料となるのは楽天証券 iDeCoです。

他の人気・低コストのアクティブファンド一覧(国内株式)は下記ページを参照して下さい。