米国ETFを介して新興国の株式に投資するインデックスファンド、SBI・新興国株式インデックス・ファンド[愛称:雪だるま(新興国株式)]について解説します。

[最終更新日:2024.10.22]全て最新の情報に更新

本記事は原則2024年9月末日時点の情報に基づき記載しています。

重要2025.6.10より投資先ETF SCHEの経費率が0.11%から0.07%に引き下げられました。これに伴い、本ファンドの信託報酬(ETF経費率込)も0.136%となりました。

以下の記事はこの引下げ前の数字で記載してありますのでご注意ください。

スポンサーリンク

SBI・新興国株式インデックス・ファンド[愛称:雪だるま(新興国株式)]の基本情報

(愛称)雪だるまシリーズは、SBIアセットマネッジメントが運用する(事実上)FOFの超低コスト・インデックスファンドで、当初「EXE-i つみたて」という名称で設定・販売されました。今回紹介する新興国株式の他、全世界株式、先進国株式、中国A株、NASDAQ100、S&P500高配当株式の6本がラインアップされています。

本記事で解説するのは新興国の株式に投資するSBI・新興国株式インデックス・ファンド[愛称:雪だるま(新興国株式)]。

*設定当初はEXE-iつみたて新興国株式ファンドという名称でしたが、2018.9に現在の名称に変更になりました。

SBIアセットマネジメントには、新興国株式に投資するインデックスファンドとして、本記事で解説するSBI・新興国株式インデックス・ファンド(雪だるまシリーズ)、そしてSBI・V・新興国株式インデックス・ファンド(SBI・Vシリーズ)の2本がラインアップされています。名称が似ていますが、ベンチマーク、投資先ETF、信託報酬等が異なりますので間違えないよう注意して下さい。

先ず、SBI・新興国株式インデックス・ファンドの基本情報をまとめます。

| 運用会社 | SBIアセットマネジメント |

| 設定日 | 2017年12月6日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド *マザーファンドがETFに投資するので事実上FOF。 |

| ベンチマーク | FTSEエマージング・インデックス(配当込・ネット??) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.1760% (投資先ETF経費率 0.11%含む) |

| 実質コスト | 0.189%(*1) |

| 純資産総額 | 311.4億円(2024.9.30時点) |

| (マザーファンド) 純資産総額 | 239.1億円(2023.11.13時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.020% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0% |

| 松井証券ポイント還元年率 | 0.020% |

(*1)実質コストは2023.11決算より。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

スポンサーリンク

投資対象

ベンチマークはFTSEエマージング・インデックスで新興国の大・中型株に投資します。

多くの新興国株式インデックスファンドがベンチマークとしているMSCI エマージング・マーケット・インデックスとは異なりますので注意して下さい。(違いについては後述)

尚、ベンチマークが配当込みか否か、また配当込みとしたら、その源泉徴収税を考慮するネットか考慮しないグロスなのかは公式にはわかりません。ただ、運用報告書のベンチマークとの差異の要因として「ファンドとベンチマークにおいて適用される配当税率の差異」との記載がある事から、配当込み・ネットと推測されます。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

投資先ETF

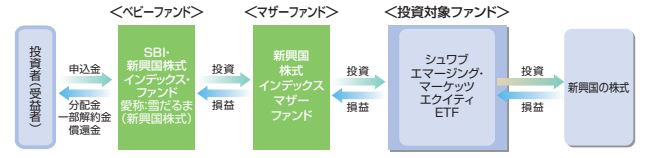

SBI・新興国株式インデックス・ファンドはファミリーファンドとなっていますが、下図のようにマザーファンドがCharles Schwab(チャールズ・シュワブ)社のETFに投資する実質的なFOFです。

画像引用:SBI・新興国株式インデックス・ファンド交付目論見書

投資対象のETFはSchwab Emerging Markets Equity ETF【SCHE】。

| ETF | 投資対象 | ベンチマーク | 経費率 |

| Schwab Emerging Markets Equity ETF【SCHE】 | 新興国株式 | FTSE Emerging Index(net) | 0.11% |

ベンチマーク ~FTSEエマージング・インデックスとMSCI エマージング・マーケット・インデックスとの違い~

本ファンドがベンチマークとしているFTSEエマージング・インデックスを、MSCI エマージング・マーケット・インデックスと比較しつつ解説します。

| インデックス | FTSE Emerging Index | MSCI Emerging Markets Index |

| ベンダー | FTSE | MSCI |

| 投資国 | 23カ国 | 24カ国 |

| タイプ | 時価総額加重 | 時価総額加重 |

| 投資対象 時価総額 | 大・中型 | 大・中型 |

| 投資銘柄数 | 2,226 | 1,277 |

| 主な インデックス ファンド | SBI・新興国株式 インデックス (雪だるま) | eMAXIS Slim 新興国株式 |

| 主な 米国ETF | Schwab Emerging Markets Equity ETF【SCHE】 | iShares MSCI Emerging Markets ETF【EEM】 |

データ引用元:各インデックスのFACTSHEET

どちらも時価総額加重型の指数で新興国株式の大・中型株を投資対象としている点では類似のインデックスです。

大きな違いは投資対象国。下図に投資国の比率を示します(比率は2024.9末時点)。

FTSE 23カ国、MSCI 24カ国で、

韓国・ポーランドがMSCIでは含まれますが、FTSEでは両国を先進国に分類しているため新興国株式には含まれません。

またMSCIで含まれるペルーがFTSEでは無し(フロンティア扱い)、FTSEで含まれるルーマニア、アイスランドはMSCIでは含まれません(フロンティア扱い)。

このような違いがありますが、その比率から見て最も影響が大きいのは韓国の有無。

MSCIでは韓国比率が10%、FTSEでは韓国がない分他の国の比率があがります。

投資国の詳細は下記記事を参照して下さい。

参考記事【外国株式インデックスファンド】各インデックス(指数)、そして先進国、新興国ってどこの国?

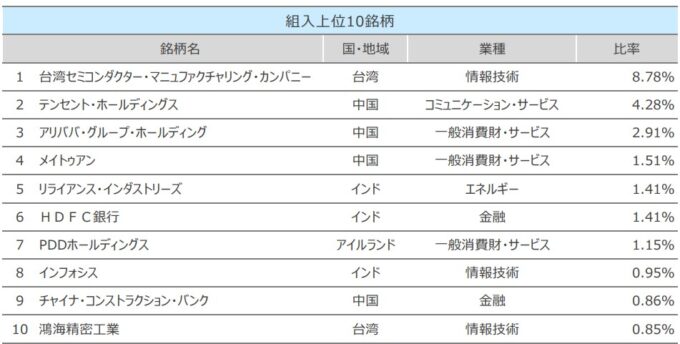

投資銘柄

SBI・新興国株式インデックス・ファンドが投資するSchwab Emerging Markets Equity ETF【SCHE】は約2,018の銘柄を保有しています。

組入上位10銘柄は下表。10位中4銘柄を中国企業が占めています。

画像引用:SBI・新興国株式インデックス・ファンド月次レポート(2024/09)

スポンサーリンク

手数料(信託報酬、実質コストなど)

SBI・新興国株式インデックス・ファンドの最大の魅力は何と言っても信託報酬の低さ。

信託報酬は0.066%、

これに投資先ETF経費率0.11%を加えた実質的な信託報酬は0.1760%。

通常FOFでは、ファンドの信託報酬、ETF経費率の両方がかかりコスト高になる事が多いのですが、SBI・新興国株式インデックス・ファンドはファンドの信託報酬を低く抑えることで実質的な信託報酬でも十分低いコストを実現しています。

実質コストは6期目決算(2023.11)で0.189%。

1期目決算 0.352%、2期目 0.247%、3期目 0.200%と特に2期目で大きく下がり(全て現在の信託報酬に換算した値)、3期目以降は信託報酬以外のコストも十分低く抑えています。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

他社 類似ファンド(新興国株式インデックスファンド)との信託報酬・実質コスト比較

他社の(低コスト)新興国株式インデックスファンドと信託報酬・実質コストを比較します。

尚、下表中、SBI・新興国株式インデックス・ファンド、SBI・V・新興国株式インデックス・ファンド、楽天・新興国株式インデックス・ファンド、及びiFree新興国株式インデックス以外のファンドはMSCI エマージング・マーケット・インデックスをベンチマークとするインデックスファンドです。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

*[]内は各ファンドのベンチマーク

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | SBI・V・新興国株式インデックス・ファンド [FTSEエマージング・オールキャップ] | 0.1338% | 0.244% |

| 2 | SBI・新興国株式インデックス・ファンド [FTSEエマージング] | 0.1360% | 0.148% |

| 3 | eMAXIS Slim 新興国株式インデックス [MSCI EM] | 0.1518% | 0.301% |

| 4 | 楽天・エマージング株式インデックス・ファンド [MSCI EM] | 0.1518% | ---% |

| 5 | たわらノーロード新興国株式 [MSCI EM] | 0.1859% | 0.375% |

| 5 | ニッセイ新興国株式インデックス<購入・換金手数料なし> [MSCI EM] | 0.1859% | 0.345% |

| 5 | はじめてのNISA新興国株式 [MSCI EM] | 0.1859% | 0.277% |

| 8 | My SMT 新興国株式インデックス [MSCI EM] | 0.1870% | 0.385% |

| 9 | 楽天・新興国株式インデックス・ファンド [FTSEエマージング・オールキャップ] | 0.2020% | 0.232% |

| 10 | インデックスファンド海外新興国(エマージング)株式 [MSCI EM] | 0.2750% | 0.439% |

| 11 | (三菱UFJ)つみたて新興国株式 [MSCI EM] | 0.3740% | 0.518% |

| 11 | 三井住友・DC新興国株式インデックス [MSCI EM] | 0.3740% | 0.544% |

| 11 | Smart-i新興国株式インデックス [MSCI EM] | 0.3740% | 0.600% |

| 11 | iFree 新興国株式インデックス [FTSE RAFIエマージング] | 0.3740% | 0.648% |

同じSBIアセットマネジメントからSBI・V・新興国株式インデックス・ファンドが最安値で設定され、さらにeMAXIS Slim新興国株式インデックスがこれに追従した引下げを実施した為、SBI・新興国株式インデックス・ファンドの信託報酬は3位。

ただ、SBI・Vは未だ初回決算(2024.6)という事もあり信託報酬以外のコストが高く、実質コストでは本ファンドが最安値です。

FOFによる三重課税の問題

SBI・新興国株式インデックス・ファンドは米国ETFを介して新興国各国の株式に投資しますが、投資先の株式から配当が出た場合、

- 現地国(新興国)で源泉徴収

- ETFが分配金を出すとき米国で10%の源泉徴収

- SBI・新興国株式インデックス・ファンドが分配金を出さないとすると、売却時に譲渡益として国内課税。

このように現地国、米国、日本の3カ国で税金が徴収される事になります。

国内から直接投資する、例えばeMAXIS Slim新興国株式インデックスのような場合、2の米国課税が不要ですので、この分SBI・新興国株式インデックス・ファンドは不利となります。

現地国の源泉徴収税率が10%と仮定すると、FOFは現地国、米国で19%、eMAXIS Slimは現地国のみで10%、その差9%、仮に配当利回りが2%だとすると2%x9%=0.18% FOFが不利になるという事です。これは、信託報酬・実質コストがFOFでは0.18%上乗せされると考えても良いでしょう。

但し、元々の信託報酬が低いSBI・新興国株式インデックス・ファンドでは仮に0.18%が上乗せされたとしても未だ低コストであることには変わりありません。ただ、配当利回りがさらに上がり、例えば3%(0.27%上乗せ相当)になると次第にコストとしての魅力は薄れてきます。(ETF SCHEの配当利回りは2024.9で2.9%になっています)

米国ETFの3重課税の詳細は下記記事をご覧ください。

信託報酬の変更履歴

SBI・新興国株式インデックス・ファンドは設定以来1度だけ、投資先ETF経費率引き下げによる信託報酬引下げの実績があります。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2017/12/6 | 0.1948% | 新規設定 |

| 2019/10/1 | 0.1960% | 消費税増税(8%-->10%) |

| 2020/8/12 (目論見書更新日) *ETF目論見書では 2020.2.25 | 0.1760% | 投資先ETFの経費率引下げ(0.13-->0.11%) |

元々ファンドの信託報酬が十分低いだけに今後引き下げる余地は少ないかもしれません。後は投資先ETF経費率の引き下げに期待しましょう。

スポンサーリンク

SBI・新興国株式インデックス・ファンドの運用状況

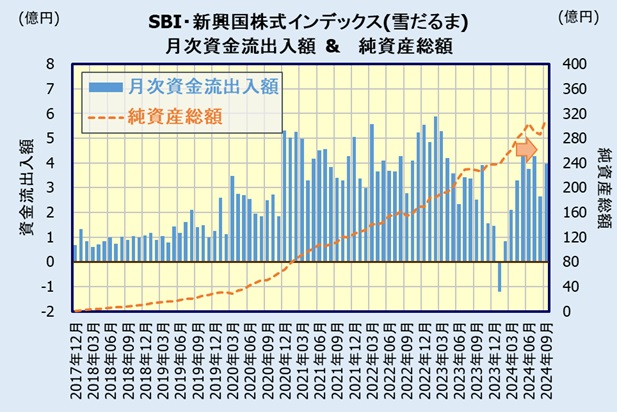

資金流出入額 & 純資産総額 (評判・人気は?)

月次資金流出入額、純資産総額からSBI・新興国株式インデックス・ファンドの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

2021年以降は毎月3~5億程度の資金流入があります(2023年末~2024年3月は減少)。新興国株式で最も売れているeMAXIS Slim新興国株式インデックスは毎月10~30億の資金流入で、これと比較すると大きく見劣りしますが、新興国株式クラスとしては比較的売れている方です。

純資産総額もゆっくりとしたペースですが着実に大きくなってきています。

SBI・新興国株式インデックス・ファンドの運用状況は?

インデックスのパフォーマンス(FTSEエマージング vs. MSCIエマージング)

SBI・新興国株式インデックス・ファンドは設定から僅か7年弱で、パフォーマンスを評価するのに十分な運用期間がありません。

そこでインデックス(FTSEエマージング・インデックス)のパフォーマンスをMSCI エマージング・マーケット・インデックスと比較します。

*リターンはネット・トータルリターン(年率)。ドル・ベース。

| FTSEエマージング・ インデックス | MSCI エマージング・ マーケット・インデックス | |

| 5年 | 6.75% | 5.75% |

| 10年 | 4.64% | 4.02% |

*データ引用: Schwab SCHE & MSCI Factsheet

直近5年、10年のリターンで見る限り、FTSEエマージング・インデックスが、MSCI エマージング・マーケット・インデックスより高い騰落率を示しています。

勿論、将来のパフォーマンスがどうなるかは分かりませんので、どちらのインデックスを選択するかは、韓国を新興国として含めるか否かで決めても問題ないかと思います。

新興国株式インデックスのパフォーマンスの詳細は下記記事をご覧ください。

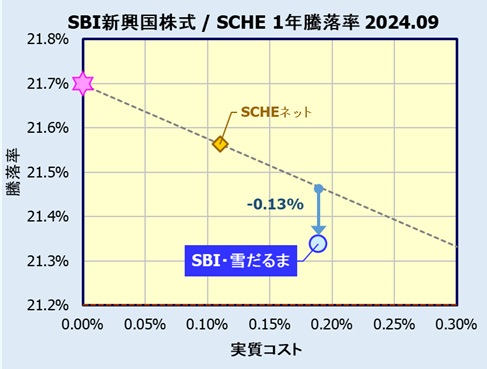

SCHEの騰落率からの乖離

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。

本来ならば日本に対する配当課税を適切に考慮したベンチマークと比較すべきですが、このようなベンチマークの値は公表されていない事から、本サイトでは、同じインデックスをベンチマークとする複数のファンドの騰落率の差からベンチマークとの乖離を評価しています。

ただ、SBI・新興国株式インデックス・ファンドの場合、同じベンチマークのファンドが他にありません。

そこで、SBI・新興国株式インデックス・ファンドの投資先ETF SCHEとの騰落率を比較します。

下図は2024.9末日時点のSCHE、及びSBI・新興国株式インデックス・ファンドの1年、及び3年騰落率をコストに対してプロットしたものです。

米国ETF SCHEの騰落率は、分配金に10%課税後再投資したネット値。

*SCHEの騰落率は終値の円換算騰落率。(終値は米国Yahoo/Google Finance、分配金は米国Charles Schwab社サイト、為替レートは三菱UFJ銀行公表のTTMより引用)

1年騰落率

3年騰落率

ファンドのコストと騰落率の関係は、大まかには、

騰落率 = - ( 1 - r ) x コスト + r

r: 配当課税を適切に考慮したベンチマーク値

となります。

ここで、SCHEを基準(ベンチマークとのコスト要因以外での乖離がないと仮定)とし、上式に従って描いたのが図中グレーの点線。

これから、SBI・新興国株式インデックス・ファンドは、SCHEに対し、コスト要因以外に1年騰落率で0.13%、3年騰落率で0.09%(年率)マイナス側に乖離している事が分かります。比較的乖離が大きくなることが多いFoFにしては、この値はまずまずの結果のように思えます。

*勿論、SCHEそのものがベンチマークと乖離している可能性もありますが、ここでは、これを無視しています。

スポンサーリンク

まとめ

以上、FTSEエマージング・インデックスをベンチマークとし新興国株式に投資するSBI・新興国株式インデックス・ファンドの解説でした。

(事実上の)FOFでありながら十分低い信託報酬・実質コストのファンドです。

国内から直接新興国株式に投資するファンドの場合、信託報酬以外のコストが高くなる傾向があります。

そこで、実際に各国・各銘柄に投資するのは資産規模の大きい米国ETF、国内投資信託は米国ETFに投資するだけというFOFのスキムは、新興国株式にとってこそ活きる、合理的な方法とも言えます。

勿論、FOFはファンド自身、投資先ETFと2重の経費がかかり、さらに三重課税といった税制上の不利もありますが、SBI・新興国株式インデックス・ファンドは信託報酬を低く抑える事で、コスト的にも十分魅力的なファンドになっています。

新興国株式としてはそこそこ売れており、新興国株式に韓国を入れたくない方にとっては有力な選択肢の一つとなるファンドでしょう。

ただ、同じSBIアセットマネジメントのSBI・V・新興国株式インデックス・ファンドがより低い信託報酬で設定されただけに、どちらを選択するかが悩ましいところ。

(注)先進国株式(MSCI Kokusai)、新興国株式(FTSE)の組合せでは韓国が全く含まれないことになります。

販売会社

SBI・新興国株式インデックス・ファンドは下記の金融機関で購入出来ます。

*主にネット証券、ネット取引での取扱いとなります。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

尚、個人型確定拠出年金(iDeCo)で取扱っている金融機関は未だありません。

ライバルとなるファンド

SBI・新興国株式インデックス・ファンド(愛称:雪だるま) *本記事

他の新興国株式インデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。