インデックスファンドに比較し、その多くが運用成績で劣ると言われているアクティブファンド。その原因と1つとして高コストの信託報酬があります。今やインデックスファンドは信託報酬0.5%以下が当たり前と言う時代に、アクティブファンドは1.0%以上のファンドが多くあります。

そんな高コストのアクティブファンドですが、近年、低コストを謳ったファンドも登場してきました。

また、アクティブファンドの中でも、その高いパフォーマンスで大きな人気を集めているファンドもあります。

そこで、比較的信託報酬の低いアクティブファンド、さらに人気のアクティブファンド(直販系含む)を一覧にしました。

インデックスファンドに勝てるのか? 各アクティブファンドに対して、インデックスファンドとの比較も行っていきます。

本記事は国内株式を主に投資対象とするアクティブファンドの比較です。

各ファンドの解説を見るうえでの注意点

- 購入時手数料は販売会社により異なります。手数料無料の金融機関をお勧めします。主要ネット証券は原則全ての投資信託の購入時手数料を無料(ノーロード)としています。

- 分配金:資産形成期においては分配金を出さない方が有利です。

- ファンドの過去の運用成績:年率リターンは1年間の基準価額の上昇率(下落率)。そのバラツキ(標準偏差)がリスク。そして、リターンをリスクで割った値をシャープレシオと定義。リターンが大きく、リスクは小さく、シャープレシオは大きい方が優れたファンドという事になります。

[最終更新日:2024.2.22]SBI日本高配当株式(分配)ファンド追加。

[2024.1.31]日経平均高配当利回り株ファンド NISAつみたて投資枠対象ファンドに。

[2024.1.29]全て最新の情報に更新

*本記事は原則2023年12月末日時点の情報に基づき記載しています。

*信託報酬は税込み表示。

*TOPIXは、野村AM NEXT FUNDS TOPIX連動型上場投信託[ETF/1306]の値を使用(分配金再投資)。

*ファンドの運用成績は全て分配金再投資基準価額から計算。

個人向け国債取扱開始記念キャンペーン

・三菱UFJ eスマート証券は2025.11より個人向け国債の取り扱いを開始しました。 ・取扱開始を記念した現金プレゼントキャンペーンを2025.11~2026.1募集分まで実施。 ・変動10、固定5、固定3、各銘柄50万円以上の購入で現金プレゼント 公式サイト三菱UFJ eスマート証券見出し

- 1 注目した国内株式アクティブファンドのリスク-リターン特性

- 2 ひふみ投信・ひふみプラス・ひふみ年金

- 3 みのりの投信・みのりの投信(確定拠出年金用)[みのりのDC]

- 4 SBI中小型割安成長株ファンド ジェイリバイブ(愛称:jrevive)・年2回決算型(愛称:jreviveⅡ)・<DC年金>

- 5 三井住友・中小型株ファンド

- 6 結い2101

- 7 さわかみファンド

- 8 コモンズ30ファンド

- 9 ザ・2020ビジョン

- 10 スパークス・新・国際優良日本株ファンド(愛称:厳選投資)

- 11 フィデリティ・日本成長株・ファンド

- 12 三井住友・配当フォーカスオープン

- 13 MHAM日本成長株オープン・MHAM日本成長株ファンド<DC年金>

- 14 日興アクティブバリュー

- 15 げんせん投信

- 16 iTrust日本株式 (愛称:日本選抜~シェアNO.1企業厳選)

- 17 東京海上・ジャパン・オーナーズ株式オープン

- 18 マネックス・日本成長株ファンド (愛称:ザ・ファンド@マネックス)

- 19 ひとくふう日本株式ファンド

- 20 MHAM新興成長株オープン (愛称:J-フロンティア)

- 21 日経平均高配当利回り株ファンド

- 22 SBI日本高配当株式(分配)ファンド(年4回決算型)

- 23 アクティブファンドは松井証券の投信残高ポインサービスが有利!

注目した国内株式アクティブファンドのリスク-リターン特性

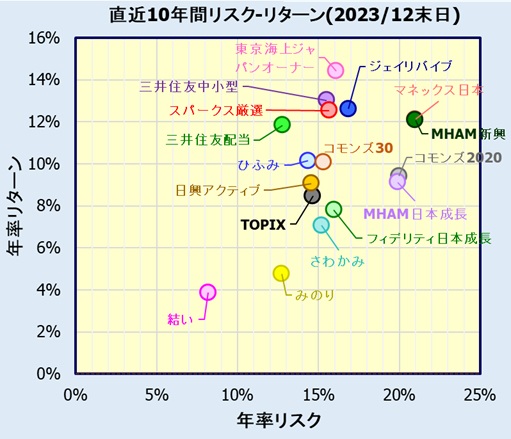

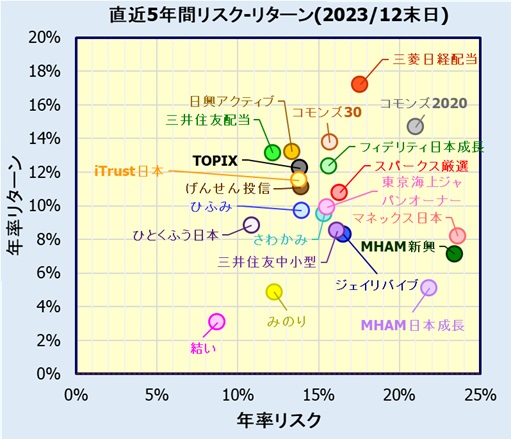

本記事で取り上げた国内株式アクティブファンドのリスク-リターン特性です。

2023年12月末日時点での10年、5年のパフォーマンスを示します。

過去において(特に10年騰落率で)明かにTOPIXを上回る成績を残しているアクティブファンドが多くあります。(そういうファンドを集めたので当然ですが・・・)

ただ、直近5年においては苦戦しているファンドが多くなっています。

以下、各ファンド毎に解説していきます。

ひふみ投信・ひふみプラス・ひふみ年金

ファンドの概要

主に日本の成長企業に投資します。特に中小型株への比率が高いのが特徴。但し、純資産総額の急激な増加に伴い、国内大型株、さらに2017年6月より米国株、その後中国株への投資を開始し、2023年12月には海外株式比率が約7%になっています。

*尚、海外株式が含まれますが、依然、国内株式比率が高い事から、ここでは国内株式アクティブファンドとして分類します。

直販の「ひふみ投信」、証券会社・銀行で買える「ひふみプラス」、確定拠出年金専用の「ひふみ年金」と3種類ありますが、全て同じマザーファンドで運用。

| NISA(つみたて投資枠) ひふみ投信、ひふみプラス、ひふみ年金 | |

| 運用会社 | レオス・キャピタルワークス |

| 設定日 | 2008年10月1日(ひふみ投信) |

| 信託報酬 | (ひふみ投信) 1.0780% (*1) (ひふみプラス) 1.0780% (*2) (ひふみ年金) 0.8360% |

| 購入時手数料 | (ひふみ投信) 無 (ひふみプラス) 最大3.30% (主要ネット証券では無料) (ひふみ年金) 販売会社による。 |

| 信託財産留保額 | 無 |

| 純資産総額 | (ひふみ投信) 158,656(百万円) (2023.12.29時点) (ひふみプラス) 521,421(百万円) (2023.12.29時点) (ひふみ年金) 70,589(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX(配当込) |

| 分配金実績 | 無 |

(*1)ひふみ投信では「資産形成応援団」として保有継続年数が5年以上で0.2%、10年以上で0.4%還元(現金還元でなく、新たなひふみ投信の買付)

(*2)ひふみプラスの信託報酬は純資産総額500億円を超える部分は0.9680%、1,000億円を超える部分は0.8580%。

ファンドの過去のパフォーマンス・評価

代表としてひふみ投信の成績を、参考指数としているTOPIXと比較します。ひふみプラス、ひふみ年金も概ね同じと考えて良いでしょう。

| ひふみ投信 | TOPIX(配当込、信託報酬控除後) | |

| 年率リターン | 10.14% | 8.47% |

| 年率リスク | 14.36% | 14.66% |

| シャープレシオ | 0.71 | 0.58 |

直近10年間で見るとTOPIXを上回るリターン、シャープレシオも勝っています。年別騰落率でTOPIXに負けたのは2009年以降の15年間で2018年、2021~2023年の4回のみ。ただ懸念としては直近3年(2021~23年)がTOPIXに大きく劣後した事。

販売会社[PR]ひふみ投信 : レオスのひふみ投信

販売会社ひふみプラス : SBI証券、楽天証券、マネックス証券、松井証券など。

販売会社[PR]ひふみ年金 :マネックス証券 iDeCo 、SBI証券 iDeCo、松井証券 iDeCoなど

| 詳細解説記事 | レオスが運用する、ひふみ投信・ひふみプラス・ひふみ年金の評判とパフォーマンス |

スポンサーリンク

みのりの投信・みのりの投信(確定拠出年金用)[みのりのDC]

ファンドの概要

国内外の株式に投資する事になってはいますが、現状は国内株式のみ。相場環境により50%近い資産を現金(または先物売建)で持つ事も可能。2023年12月末時点での組入銘柄数34。

一般に購入できる「みのりの投信」、確定拠出年金専用の「みのりの投信(確定拠出年金用)」[みのりのDC]と2種類ありますが、2ファンドとも同じマザーファンドで運用。

| みのりの投信、みのりのDC | |

| 運用会社 | ポートフォリア |

| 設定日 | 2013年4月30日(みのりの投信) |

| 信託報酬 | (みのりの投信) 1.925% (*1) (みのりのDC) 1.705% (*2) |

| 購入時手数料 | (みのりの投信) 最大4.40% (主要ネット証券では無料) (みのりのDC) 販売会社による。 |

| 信託財産留保額 | 無 |

| 純資産総額 | (みのりの投信) 20,816(百万円) (2023.12.29時点) (みのりのDC) 3,211(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | 無 |

| 分配金実績 | 無 |

(*1)みのりの投信の信託報酬、純資産総額300億超の部分1.815%、500億超1.705%、1,000億円超1.595%。

(*2)みのりのDCの信託報酬、純資産総額300億超の部分1.485%、500億超1.375%、1,000億円超1.265%。

ファンドの過去のパフォーマンス・評価

代表としてみのりの投信の成績を、TOPIX(本ファンドの参考指数ではありません)、及びひふみ投信と比較します。みのりのDCも概ね同じと考えて良いでしょう。

| みのりの投信 | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 4.77% | 8.47% | 10.14% |

| 年率リスク | 12.72% | 14.66% | 14.36% |

| シャープレシオ | 0.37 | 0.58 | 0.71 |

年別騰落率でTOPIXに対し5勝5敗と概ね互角ながら、特に2018、2020~2023年に大負けし、その結果、直近10年のリターンでTOPIXを大きく下回る結果に。リスクは若干小さいもののシャープレシオでも大きく負け。勿論、ひふみ投信にはリターン、シャープレシオとも大きく負けています。

販売会社みのりのDC : SBI証券 iDeCo(オリジナルプラン)など。

| 詳細解説記事 | ポートフォリアが運用する、みのりの投信・みのりのDCの評判とパフォーマンス |

SBI中小型割安成長株ファンド ジェイリバイブ(愛称:jrevive)・年2回決算型(愛称:jreviveⅡ)・<DC年金>

ファンドの概要

国内の中小型株式に投資。株価が下落した銘柄から財務・業績の安定性、経済社会への貢献性などを考慮して銘柄選定。2023年12月末時点の組入銘柄数52。

SBI中小型割安成長株ファンド ジェイリバイブ(jrevive)、年2回決算型(jreviveⅡ)、確定拠出年金専用の<DC年金>の3種類ありますが、全て同じマザーファンドで運用。

| SBI中小型割安成長株 ジェイリバイブ(jrevive)・年2回決算型・<DC年金> | |

| 運用会社 | SBIアセットマネジメント |

| 設定日 | 2006年7月31日(jrevive) |

| 信託報酬 | (ジェイリバイブ) 1.870% (年2回決算型) 1.848% (DC年金) 1.650% |

| 購入時手数料 | (ジェイリバイブ) 最大3.30% (主要ネット証券では無料) (年2回決算型) 最大3.30% (主要ネット証券では無料) (DC年金) 無 |

| 信託財産留保額 | 0.3% |

| 純資産総額 | (ジェイリバイブ) 4,819(百万円) (2023.12.29時点) (年2回決算型) 13,718(百万円) (2023.12.29時点) (DC年金) 9,030(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | 無 |

| 分配金実績 | 年2回決算型は年2回 or 1回分配、ジェイリバイブ、<DC年金>は無。 |

ファンドの過去のパフォーマンス・評価

代表としてジェイリバイブの成績を、TOPIX(本ファンドの参考指数ではありません)、及びひふみ投信と比較します。年2回決算型、<DC年金>も概ね同じと考えて良いでしょう。

| ジェイリバイブ | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 12.61% | 8.47% | 10.14% |

| 年率リスク | 16.85% | 14.66% | 14.36% |

| シャープレシオ | 0.75 | 0.58 | 0.71 |

TOPIXのみならずひふみ投信をも大きく上回るリターン。リスクは大きくなっていますが、シャープレシオでも若干勝っています。年別騰落率ではTOPIXに12勝5敗。ただ、2021~2023年と3年連続でTOPIXに劣後。

販売会社[PR]ジェイリバイブ、ジェイリバイブⅡ : SBI証券 、楽天証券、マネックス証券、松井証券など。

*SBI・楽天・マネックスともジェイリバイブは口数買付のみ。金額指定や積立購入はジェイリバイブⅡ(年2回決算型)のみ。松井証券はジェイリバイブⅡ(年2回決算型)のみ取扱い。

販売会社[PR]ジェイイバイブ<DC年金> : マネックス証券 iDeCo 、SBI証券 iDeCoなど。

| 詳細解説記事 | SBI中小型割安成長株ファンド ジェイリバイブ[jrevive]の評判・パフォーマンス |

スポンサーリンク

三井住友・中小型株ファンド

ファンドの概要

国内の中小型株式に投資。「組入銘柄の選定は、徹底したボトムアップリサーチにより推測した企業価値を基本に行います」(交付目論見書より引用)。

| 三井住友・中小型株ファンド | |

| 運用会社 | 三井住友アセットマネジメント |

| 設定日 | 2003年9月30日 |

| 信託報酬 | 1.65% |

| 購入時手数料 | 最大3.30% (主要ネット証券では無料) |

| 信託財産留保額 | 0.2% |

| 純資産総額 | 6,790(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | ラッセル野村小型インデックス(配当込み) |

| 分配金実績 | 2008~2012年を除き、年1回の分配。(ここ数年は200円) |

ファンドの過去のパフォーマンス・評価

参考指数はラッセル野村小型インデックス(配当込み)ですが、ここではTOPIX、及びひふみ投信と比較します。

| 三井住友・中小型株ファンド | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 13.02% | 8.47% | 10.14% |

| 年率リスク | 15.52% | 14.66% | 14.36% |

| シャープレシオ | 0.84 | 0.58 | 0.71 |

TOPIXのみならずひふみ投信をも3ポイント弱上回るリターン。リスクは若干大きいものの、シャープレシオでも勝っています。前述のジェイリバイブよりリスクは小さいものの高いリターンで、当然シャープレシオでも勝。但し、本ファンドも2020年以降はTOPIXに劣後しています。

販売会社 SBI証券、楽天証券、マネックス証券、松井証券など。

| 詳細解説記事 | 無 |

結い2101

ファンドの概要

グローバル株式となっていますが、今までは国内株式、及び一部を債券。鎌倉投信が考える「いい会社」に投資。運用方針にリスクの低減(年率10%以下)があり、現金比率が高いのも特徴。2023年12月末時点で国内株式54%、債券2%、キャッシュ44%。株式のうち大型株は8%しかなく中小型株中心。投資銘柄の投資比率は概ね均等とする運用。

| NISA(つみたて投資枠)結い2101 | |

| 運用会社 | 鎌倉投信 |

| 設定日 | 2010年3月29日 |

| 信託報酬 | 1.10% |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 純資産総額 | 48,071(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | 無 |

| 分配金実績 | 2013年に一度だけ分配500円。 |

ファンドの過去のパフォーマンス・評価

ベンチマーク、参考指数ともにありませんが、ここではTOPIX、及びひふみ投信と比較します。

| 結い2101 | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 3.87% | 8.47% | 10.14% |

| 年率リスク | 8.18% | 14.66% | 14.36% |

| シャープレシオ | 0.47 | 0.58 | 0.71 |

リターンはTOPIXに負けているものの、特筆すべきは運用方針でもあるリスクの低さ(現金比率の高い事に起因しているのでしょう)。但し、2023年にリターンがTOPIXに大きく劣後した事でシャープレシオでもTOPIX、ひふみ投信に負けています。

販売会社鎌倉投信の直販のみ

| 詳細解説記事 | (無) |

スポンサーリンク

さわかみファンド

ファンドの概要

グローバルとなっていますが、外国株式は2.75%のみで国内株式中心。長期「バイ・アンド・ホールド」型のバリュー投資が基本。組入銘柄数は131(2023.10.31時点)。

| さわかみファンド | |

| 運用会社 | さわかみ投信 |

| 設定日 | 1999年8月24日 |

| 信託報酬 | 1.10% |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 純資産総額 | 392,603(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | 無 |

| 分配金実績 | 無 |

ファンドの過去のパフォーマンス・評価

ベンチマーク、参考指数ともにありませんが、TOPIX、及びひふみ投信と比較します。

| さわかみファンド | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 7.07% | 8.47% | 10.14% |

| 年率リスク | 15.19% | 14.66% | 14.36% |

| シャープレシオ | 0.47 | 0.58 | 0.71 |

リターン、リスク及びシャープレシオでTOPIXより若干下回っています。ひふみ投信には全ての項目で大きく負け。特に2022年はTOPIXに大きく劣後。

販売会社 さわかみ投信の直販のみ

| 詳細解説記事 | (無) |

コモンズ30ファンド

ファンドの概要

グローバルとなっていますが、今までは国内株式のみ。30銘柄程度への集中投資。

| NISA(つみたて投資枠)コモンズ30ファンド | |

| 運用会社 | コモンズ投信 |

| 設定日 | 2009年1月19日 |

| 信託報酬 | 1.078% (*1) |

| 購入時手数料 | 最大3.30% (主要ネット証券では無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 53,695(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX(配当込) |

| 分配金実績 | ほぼ毎年120~300円の分配 |

(*1)500億円超は0.979%、1,000億円超は0.869%、3,000億円超は0.748%

ファンドの過去のパフォーマンス・評価

参考指数であるTOPIX、及びひふみ投信と比較します。

| コモンズ30ファンド | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 10.06% | 8.47% | 10.14% |

| 年率リスク | 15.34% | 14.66% | 14.36% |

| シャープレシオ | 0.66 | 0.58 | 0.71 |

リターンはTOPIXより若干上回り、シャープレシオでもTOPIXに勝っています。ただ、ひふみ投信には全ての項目で負け。2022年はTOPIXに大きく劣後。

販売会社SBI証券、楽天証券、マネックス証券、松井証券など。またはコモンズ投信の直販。

| 詳細解説記事 | コモンズ投信「コモンズ30ファンド」の評判・パフォーマンス |

スポンサーリンク

ザ・2020ビジョン

ファンドの概要

国内株式の50銘柄に投資。株式:現金比率をダイナミックにコントロール。ファンド名称の「2020」は、この先の変化を見通した運用をしたいという意味で、2020年に運用を終了するという事ではありません(信託期間は無期限)。

| ザ・2020ビジョン | |

| 運用会社 | コモンズ投信 |

| 設定日 | 2013年12月27日 |

| 信託報酬 | 1.265% (*1) |

| 購入時手数料 | 最大3.30% (主要ネット証券では無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 8,134(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX(配当込) |

| 分配金実績 | 2019/2020年に年1回分配 |

(*1)300億円超は1.155%、500億円超は1.034%、1,000億円超は0.924%、3,000億円超は0.803%

ファンドの過去のパフォーマンス・評価

参考指数であるTOPIX、及びひふみ投信と比較します。

| ザ・2020ビジョン | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 9.41% | 8.47% | 10.14% |

| 年率リスク | 19.98% | 14.66% | 14.36% |

| シャープレシオ | 0.47 | 0.58 | 0.71 |

リターンはひふみ投信には負けるもののTOPIXを上回る成績。ただ、リスクが大きく、シャープレシオではTOPIXにも負けています。尚、リターンは2019~2020年に大きくTOPIXをアウトパフォームし、この期間の寄与が非常に大きくなっています。2021~2023年はTOPIXに劣後。

販売会社 SBI証券、楽天証券、マネックス証券、松井証券など。またはコモンズ投信の直販。

| 詳細解説記事 | (無) |

スパークス・新・国際優良日本株ファンド(愛称:厳選投資)

ファンドの概要

グローバルでの活躍が期待できる国内株式の20銘柄程度に投資。短期的な売買は行わず長期保有が基本。1銘柄に10%を超えて投資する事も有り。

| スパークス・新・国際優良日本株ファンド(愛称:厳選投資) | |

| 運用会社 | スパークス・アセット・マネジメント |

| 設定日 | 2008年3月28日 |

| 信託報酬 | 1.804% |

| 購入時手数料 | 最大3.30% (主要ネット証券では無料) |

| 信託財産留保額 | 0.3% |

| 純資産総額 | 181,152(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX(配当込) |

| 分配金実績 | 2014年以降は年1回500円。 |

ファンドの過去のパフォーマンス・評価

参考指数であるTOPIX、及びひふみ投信と比較します。

| スパークス厳選投資 | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 12.55% | 8.47% | 10.14% |

| 年率リスク | 15.67% | 14.66% | 14.36% |

| シャープレシオ | 0.80 | 0.58 | 0.71 |

TOPIXを大きく上回りひふみ投信をも凌駕するパフォーマンス。年別騰落率ではTOPIXに13勝2敗と圧勝。但し、2021,22年と連続してTOPIXに劣後。特に2022年は18%ポイント近くアンダーパフォーム。

販売会社[PR] SBI証券 、楽天証券、マネックス証券、松井証券または マネックス証券 iDeCo など。

| 詳細解説記事 | スパークス・新・国際優良日本株ファンド(愛称:厳選投信)ってどうなの? |

スポンサーリンク

フィデリティ・日本成長株・ファンド

ファンドの概要

1998年設定と20年以上の運用実績を誇るファンド。ベンチマークをTOPIX(配当込)とし長期的に上回る運用を目指す。2023.11.30時点の組入銘柄数178。

| フィデリティ・日本成長株・ファンド | |

| 運用会社 | フィデリティ投信 |

| 設定日 | 1998年4月1日 |

| 信託報酬 | 1.683% |

| 購入時手数料 | 最大3.30% (主要ネット証券では無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 504,351(百万円) (2023.12.29時点) |

| ベンチマーク | TOPIX(配当込) |

| 参考指数 | --- |

| 分配金実績 | 無 |

ファンドの過去のパフォーマンス・評価

ベンチマークのTOPIX、及びひふみ投信と比較します。

| フィデリティ日本成長株 | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 7.82% | 8.47% | 10.14% |

| 年率リスク | 15.94% | 14.66% | 14.36% |

| シャープレシオ | 0.49 | 0.58 | 0.71 |

TOPIXに負けています。信託報酬の高さが足かせとなっている結果。

販売会社 SBI証券、楽天証券、マネックス証券、松井証券など。または、楽天証券 iDeCoなど、

| 詳細解説記事 | フィデリティ・日本成長株・ファンドのパフォーマンス |

三井住友・配当フォーカスオープン

ファンドの概要

配当に着目した銘柄選択。東証1部・2部上場企業から配当性向や予想配当利回り、収益性、財務健全性などを考慮。2023.12末時点の組入銘柄数96。

| 三井住友・配当フォーカスオープン | |

| 運用会社 | 三井住友アセットマネジメント |

| 設定日 | 2004年6月22日 |

| 信託報酬 | 0.924% |

| 購入時手数料 | 最大1.65% (主要ネット証券では無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 7,962(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX |

| 分配金実績 | 設定来年1回50~740円 |

ファンドの過去のパフォーマンス・評価

参考指数のTOPIX、及びひふみ投信と比較します。

| 三井住友・配当フォーカス | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 11.84% | 8.47% | 10.14% |

| 年率リスク | 12.77% | 14.66% | 14.36% |

| シャープレシオ | 0.93 | 0.58 | 0.71 |

TOPIXを3ポイント以上上回るリターン。リスクも小さくなっています。ひふみ投信にも勝っています。

販売会社 SBI証券、楽天証券、マネックス証券、松井証券など。

| 詳細解説記事 | 三井住友・配当フォーカスオープンのパフォーマンス評価・評判 |

スポンサーリンク

MHAM日本成長株オープン・MHAM日本成長株ファンド<DC年金>

ファンドの概要

直近3年間で好業績の企業、将来の競争優位性、中長期的な企業利益の成長が期待できる70~90銘柄に絞り込み。

一般に購入できる「MHAM日本成長株オープン」、確定拠出年金専用の「MHAM日本成長株ファンド<DC年金>」の2種類ありますが、2ファンドとも同じマザーファンドで運用。

| MHAM日本成長株オープン、MHAM日本成長株ファンド<DC年金> | |

| 運用会社 | アセットマネジメントOne |

| 設定日 | 1999年10月22日(MHAM日本成長株オープン) |

| 信託報酬 | (MHAM日本成長株オープン) 1.705% (<DC年金>) 1.705% |

| 購入時手数料 | (MHAM日本成長株オープン) 最大2.75% (主要ネット証券では無料) (<DC年金>) 無 |

| 信託財産留保額 | 無 |

| 純資産総額 | (MHAM日本成長株オープン) 12,604(百万円) (2023.12.29時点) (<DC年金>) 30,716(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX |

| 分配金実績 | (MHAM日本成長株オープン) 2017年以降年2回分配。 (<DC年金>) 無) |

ファンドの過去のパフォーマンス・評価

代表としてMHAM日本成長株オープンの成績を参考指数であるTOPIX、及びひふみ投信と比較します。MHAM日本成長株ファンド<DC年金>も概ね同じと考えて良いでしょう。

| MHAM日本成長株 | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 9.12% | 8.47% | 10.14% |

| 年率リスク | 19.90% | 14.66% | 14.36% |

| シャープレシオ | 0.46 | 0.58 | 0.71 |

TOPIXを若干上回るリターン。但し、リスクも大きくなっており、シャープレシオではTOPIXに負けます。

尚、年別騰落率ではTOPIXに12勝10敗と勝ち越してはいますが、年毎の成績(TOPIXとの差)のバラツキが大きい印象。2022,23年はTOPIXに大きく劣後。

販売会社MHAM日本成長株オープン : SBI証券、楽天証券、マネックス証券、松井証券など。

販売会社MHAM日本成長株ファンド<DC年金> : 楽天証券 iDeCoなど。

| 詳細解説記事 | 「MHAM日本成長株オープン」「MHAM日本成長株ファンド」の評判・パフォーマンス |

日興アクティブバリュー

ファンドの概要

ファンダメンタル分析とバリュエーション分析から割安と判断される銘柄に投資。TOPIXを上回る投資成果を目指す。

| 日興アクティブバリュー | |

| 運用会社 | 日興アセットマネジメント |

| 設定日 | 1997年10月31日 |

| 信託報酬 | 1.672% |

| 購入時手数料 | 最大3.30% (主要ネット証券では無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 6,197(百万円) (2023.12.29時点) |

| ベンチマーク | TOPIX(配当込) |

| 参考指数 | --- |

| 分配金実績 | 設定来26年中15年分配、ここ数年は100円/年(2023年は無分配) |

ファンドの過去のパフォーマンス・評価

ベンチマークのTOPIX、及びひふみ投信と比較します。

| 日興アクティブバリュー | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 9.12% | 8.47% | 10.14% |

| 年率リスク | 19.90% | 14.66% | 14.36% |

| シャープレシオ | 0.46 | 0.58 | 0.71 |

TOPIXをリターンで若干上回るもリスクが大きくシャープレシオでは負け。ひふみ投信には全ての項目で負けています。

販売会社 SBI証券、楽天証券、マネックス証券、松井証券など、またはマネックス証券 iDeCo。

| 詳細解説記事 | (無) |

スポンサーリンク

げんせん投信

ファンドの概要

長期的な観点から収益力向上により株価上昇が期待される銘柄に厳選して投資、経営力・組織力などを重視した銘柄選定。相場が下落する可能性が高いと判断した場合は株式組入比率を引き下げる場合もあり。

| げんせん投信 | |

| 運用会社 | ニッセイアセットマネジメント |

| 設定日 | 2017年6月2日 |

| 信託報酬 | 1.0175% (純資産総額500億円超は0.9075%、1000億円超は0.7920%) |

| 購入時手数料 | 最大2.20% (主要ネット証券では無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 240(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX |

| 分配金実績 | 無 |

ファンドの過去のパフォーマンス・評価

参考指数のTOPIX、及びひふみ投信と比較します。設定が新しく未だ6年の成績です。(短期間なのでリスク・シャープレシオは参考まで)

| げんせん投信 | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 5.53% | 6.93% | 3.79% |

| 年率リスク | 15.00% | 14.49% | 15.11% |

| シャープレシオ | 0.37 | 0.48 | 0.25 |

6年でTOPIXに劣後。また純資産総額の小ささも懸念。

| 詳細解説記事 | (無) |

iTrust日本株式 (愛称:日本選抜~シェアNO.1企業厳選)

ファンドの概要

国内企業からナンバーワン企業を抽出、投資します。2023.12末時点の組入銘柄数55。アクティブファンドとしては比較的低コスト、購入時手数料もなし。

| iTrust日本株式 | |

| 運用会社 | ピクテ投信投資顧問 |

| 設定日 | 2016年6月30日 |

| 信託報酬 | 0.913% |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 純資産総額 | 5,671(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX(配当込) |

| 分配金実績 | 無 |

*信託報酬 2023.10.21に0.979%から0.913%に引下げ

ファンドの過去のパフォーマンス・評価

参考指数のTOPIX、及びひふみ投信と比較します。

| iTrust | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 8.54% | 8.97% | 8.85% |

| 年率リスク | 13.42% | 13.65% | 14.52% |

| シャープレシオ | 0.64 | 0.66 | 0.61 |

TOPIXを若干下回る成績。2022,23年と劣後。

販売会社 SBI証券、楽天証券、マネックス証券、松井証券など、

| 詳細解説記事 | 無 |

スポンサーリンク

東京海上・ジャパン・オーナーズ株式オープン

ファンドの概要

上場株式のうち経営者が実質的に主要な株主、即ちオーナー企業に投資。

| 東京海上・ジャパン・オーナーズ株式オープン | |

| 運用会社 | 東京海上アセットマネジメント |

| 設定日 | 2013年4月25日 |

| 信託報酬 | 1.584% |

| 購入時手数料 | 最大3.30% (主要ネット証券は無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 72,242(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX(配当込) |

| 分配金実績 | 毎年年2回 (200~400円/1回) |

ファンドの過去のパフォーマンス・評価

参考指数のTOPIX、及びひふみ投信と比較します。

| 東京海上ジャパンオーナーズ | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 14.42% | 8.47% | 10.14% |

| 年率リスク | 16.09% | 14.66% | 14.36% |

| シャープレシオ | 0.90 | 0.58 | 0.71 |

TOPIXを大きく上回り、ひふみ投信にも勝っています。年別騰落率ではTOPIXに7勝3敗と圧勝。ただ、その3敗が直近の2021~2023年。

販売会社 SBI証券、楽天証券、マネックス証券、松井証券など

| 詳細解説記事 | 【国内株式アクティブファンド】東京海上・ジャパン・オーナーズ株式オープンの評価・解説 |

マネックス・日本成長株ファンド (愛称:ザ・ファンド@マネックス)

ファンドの概要

インターネット関連企業、中小型株や新興市場銘柄にも投資。

| マネックス・日本成長株ファンド | |

| 運用会社 | アセットマネジメントOne |

| 設定日 | 2000年7月26日 |

| 信託報酬 | 1.617% |

| 購入時手数料 | 無 |

| 信託財産留保額 | 0.3% |

| 純資産総額 | 4,154(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | TOPIX(除く配当) |

| 分配金実績 | 年1回 (2015~2018年は500円/1回、2019,22年は無、2020,21,23年250円) |

ファンドの過去のパフォーマンス・評価

参考指数のTOPIX、及びひふみ投信と比較します。

| マネックス・日本成長株 | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 12.12% | 8.47% | 10.14% |

| 年率リスク | 21.00% | 14.66% | 14.36% |

| シャープレシオ | 0.58 | 0.58 | 0.71 |

TOPIXを大きく上回り、ひふみ投信にも勝っています。年別騰落率ではTOPIXに13勝9敗と勝ち越し。懸念点はリスクが大きい事、そして2022,23年にTOPIXに大きく劣後した事。

販売会社[PR] マネックス証券のみ

| 詳細解説記事 | なし |

スポンサーリンク

ひとくふう日本株式ファンド

*本ファンドは2024年7月17日に償還されました。

ファンドの概要

JPX日経インデックス400の構成銘柄に投資、投資効率(リスク調整後リターン)を高めた運用を目指す。インデックスファンド並みの低い信託報酬。

| ひとくふう日本株式ファンド | |

| 運用会社 | 三井住友DSアセットマネジメント |

| 設定日 | 2016年3月4日 |

| 信託報酬 | 0.275% |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 純資産総額 | 144(百万円) (2023.12.329時点) |

| ベンチマーク | 無 |

| 参考指数 | JPX日経インデックス400(配当込) |

| 分配金実績 | 無 |

ファンドの過去のパフォーマンス・評価

参考指数のJPX日経インデックス400、及びTOPIXと比較します。

*JPX日経400は<購入・換金手数料なし>ニッセイJPX日経400のデータを使用。

| ひとくふう日本株式 | JPX日経400(配当込、信託報酬控除後) | TOPIX(配当込、信託報酬控除後) | |

| 年率リターン | 7.43% | 8.81% | 8.97% |

| 年率リスク | 10.90% | 13.91% | 13.65% |

| シャープレシオ | 0.68 | 0.63 | 0.66 |

販売会社 SBI証券、楽天証券、三菱UFJ eスマート証券(旧:auカブコム証券)、松井証券など

| 詳細解説記事 | 無 |

MHAM新興成長株オープン (愛称:J-フロンティア)

ファンドの概要

高成長が期待できる新興企業(取得時に創業25年以下または上場後10年以下)の株式を中心に投資。

| MHAM新興成長株オープン | |

| 運用会社 | アセットマネジメントOne |

| 設定日 | 2000年2月25日 |

| 信託報酬 | 1.87% |

| 購入時手数料 | 最大3.30% (主要ネット証券は無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 41,985(百万円) (2023.12.29時点) |

| ベンチマーク | TOPIX(除く配当) |

| 参考指数 | --- |

| 分配金実績 | 毎年年1回 (0~1,000円/1回) |

ファンドの過去のパフォーマンス・評価

参考指数のTOPIX、及びひふみ投信と比較します。

| MHAM新興株式 | TOPIX(配当込、信託報酬控除後) | ひふみ投信 | |

| 年率リターン | 12.07% | 8.47% | 10.14% |

| 年率リスク | 21.00% | 14.66% | 14.36% |

| シャープレシオ | 0.57 | 0.58 | 0.71 |

TOPIXを大きく上回り、ひふみ投信にも勝っています。ただリスクが大きくシャープレシオでは負け、また直近の2021~2023年はTOPIXに劣後。

販売会社 SBI証券、楽天証券、マネックス証券、松井証券など

| 詳細解説記事 | 無 |

スポンサーリンク

日経平均高配当利回り株ファンド

ファンドの概要

日経平均株価構成銘柄の中から予想配当利回り上位30銘柄に投資。アクティブファンドとしては低い信託報酬。

| NISA(つみたて投資枠) 日経平均高配当利回りファンド | |

| 運用会社 | 三菱UFJアセットマネジメント |

| 設定日 | 2018年11月9日 |

| 信託報酬 | 0.693% |

| 購入時手数料 | 最大2.20% (主要ネット証券は無料) |

| 信託財産留保額 | 無 |

| 純資産総額 | 50,352(百万円) (2023.12.29時点) |

| ベンチマーク | 無 |

| 参考指数 | 無 |

| 分配金実績 | 年2回(160~340円/1回) |

ファンドの過去のパフォーマンス・評価

日経平均株価、及びTOPIXと比較します。

*日経平均株価は<購入・換金手数料なし>ニッセイ日経平均のデータを使用。

| 日経平均高配当 | 日経平均(配当込、信託報酬控除後) | TOPIX(配当込、信託報酬控除後) | |

| 年率リターン | 17.21% | 12.86% | 12.24% |

| 年率リスク | 17.58% | 16.46% | 13.85% |

| シャープレシオ | 0.98 | 0.78 | 0.88 |

販売会社[PR] SBI証券 、楽天証券、マネックス証券、松井証券など。

| 詳細解説記事 | 日経平均高配当利回り株ファンドの評価・解説 |

SBI日本高配当株式(分配)ファンド(年4回決算型)

ファンドの概要

配当利回りに着目し、高水準のインカムゲインと中長期的値上がり益の獲得によるトータルリターンとの追及を目指す。アクティブファンドとしては圧倒的に低い信託報酬が魅力。

| SBI日本高配当株式(分配)ファンド(年4回決算型) | |

| 運用会社 | SBIアセットマネジメント |

| 設定日 | 2023年12月12日 |

| 信託報酬 | 0.099% |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 純資産総額 | 50,747(百万円) (2024.2.22時点) |

| ベンチマーク | 無 |

| 参考指数 | 無 |

| 分配金実績 | 年4回 (未だ初回決算前) |

ファンドの過去のパフォーマンス・評価

未だ設定されたばかりですので、ある程度の運用実績が経過した後評価予定。

| SBI日本高配当株式 | 日経平均(配当込、信託報酬控除後) | TOPIX(配当込、信託報酬控除後) | |

| 年率リターン | ---% | ---% | ---% |

| 年率リスク | ---% | ---% | ---% |

| シャープレシオ | --- | --- | --- |

販売会社[PR] SBI証券 のみ。

| 詳細解説記事 | SBI日本高配当株式(分配)ファンドの評価・解説 |

スポンサーリンク

アクティブファンドは松井証券の投信残高ポインサービスが有利!

SBI証券の投信マイレージ、マネックス証券のポイント還元サービスなど、主要ネット証券は投資信託の保有に応じてポイントを還元するサービスを行っていますが、投資信託保有で最も有利になるのが松井証券の投信残高ポイントサービス。特に信託報酬が比較的高いアクティブファンドで他社との差が広がります。

2023.11.1にリニューアルしさらに魅力的なポイント還元サービスになりました。

(*)楽天証券は2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

具体的なファンド毎の還元率(年率)の一例を下表にまとめます(2024.1.29時点)。

| ファンド | 還元率 |

| ひふみプラス | 0.355% |

| ジェイリバイブ(年2回決算型) | 0.67% |

| 三井住友・中小型株ファンド | 0.70% |

| コモンズ30 | 0.35% |

| ザ・2020ビジョン | 0.35% |

| スパークス・新・国際優良日本株 | 0.70% |

| フィデリティ・日本成長株・ファンド | 0.70% |

| 三井住友・配当フォーカスオープン | 0.40% |

| MHAM日本成長株オープン | 0.70% |

| 日興アクティブバリュー | 0.80% |

| げんせん投信 | 0.35% |

| iTrust日本株式 | 0.30% |

| 東京海上・ジャパン・オーナーズ株式オープン | 0.70% |

| ひとくふう日本株式ファンド | 0.11% |

| MHAM新興成長株オープン | 0.80% |

| 日経平均高配当利回り株ファンド | 0.30% |

SBI証券では、ファンドにより還元率が異なりますが、最大でもSBI証券 0.10%(1,000万円以上保有で0.20%)(*)ですので、松井証券がいかに有利かがわかります。

(*)一部ファンドは「SBIプレミアムセレクト」対象銘柄として0.15%(1000万円以上で0.25%)

一方、SBI証券、マネックス証券、楽天証券、三菱UFJ eスマート証券(旧:auカブコム証券)はクレジットカードによる投資信託の積立が可能でポイント付与が受けられます。

*楽天証券は楽天キャッシュによる積立も可能。

松井証券は残念ながらクレジットカード積立には対応していません。

そこで、超低コストのインデックスファンドをSBI証券などのクレジットカード積立、

信託報酬の高いアクティブファンドは松井証券で購入というのも一つの有効な方法でしょう。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

以上、アクティブファンド(国内株式編)でした。

(注)あくまで過去の実績に基づき(管理人の主観で)評価したものであり、将来のリターンを保証するものではありません。