米国の株式に投資するインデックスファンド、iFree NYダウ・インデックスについて解説します。

[最終更新日:2024.11.14]全て最新の情報に更新。

本記事は原則2024年10月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

iFree NYダウ・インデックスの基本情報

iFreeシリーズは大和アセットマネジメントが運用するインデックスファンド・シリーズです。「低水準の運用管理費用」と「豊富な商品ラインアップ」をコンセプトに、「投資(investment)、もっと自由(Free)に」の思いを込めてネーミングしたとの事。 (iFree公式サイトより抜粋・編集して引用)

本記事で解説するのは、米国株式に投資しNYダウとの連動を目指すiFree NYダウ・インデックス。

先ずiFree NYダウ・インデックスの基本情報をまとめます。

| 運用会社 | 大和アセットマネジメント |

| 設定日 | 2016年9月8日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | NYダウ(配当込・ネット) |

| 購入時手数料 | *販売会社が決定 *現在徴収している販売会社は無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.2475% |

| 実質コスト | 0.259%(*1) |

| 純資産総額 | 807.0億円(2024.10.31時点) |

| (マザーファンド) 純資産総額 | 708億円(2024.9.9時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品(*2) |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.05% |

| 楽天証券ポイント還元年率 | ---%(*3) |

| マネックス証券ポイント還元年率 | 0.030% |

| 松井証券ポイント還元年率 | 0.080% |

(*1)実質コストは2024.9決算結果より

(*2)2021.10.25に「アクティブファンド」枠としてつみたてNISA(現 NISA つみたて投資枠)対象となりました。

(*3)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

スポンサーリンク

投資対象

ベンチマークはNYダウ[配当込・ネット]で、米国株式に投資します。

*2023.6.1 ベンチマーク 除く配当から配当込み・ネットに変更になりました。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

NYダウ

NYダウは、ダウ・ジョーンズ工業株価平均、ダウ平均株価等とも言われる米国株式を代表する指数です。

株価平均型の指数で、ニューヨーク証券取引所やナスダックに上場し、米国を代表する優良企業(ブルーチップ)30社から構成されています(輸送・公益事業を除く)。

NYダウの詳細は下記記事を参照してください。

投資銘柄

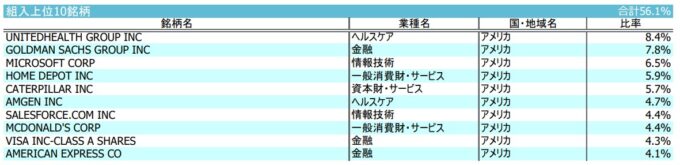

投資している銘柄は下表のようになります。(組入上位10銘柄)

画像引用:iFree NYダウインデックス 月次レポート(2024/10)

ユナイテッドヘルス・グループ、ゴールドマン・サックス、マイクロソフト、ホームデポ等、各業種で米国を代表する企業に投資しています。

(ETFを除く)投資銘柄数は30社で、基本的に保有株数は各社一定です。

尚、今期は組入れ上位10位以内には入っていませんが、(2024.10末時点で)3.0%をNYダウとの連動を目指すETF SPDR DJIA TRUST【DIA】(経費率0.16%)に投資しています。

スポンサーリンク

手数料(信託報酬、実質コストなど)

iFree NYダウ・インデックスの信託報酬は0.2475%(税込)。

実質コストは0.259%(税込、2024.9.9決算時点)。

2017.9の実質コストは0.329%(消費税8%)と信託報酬以外のコストが高くなっていましたが、2018年が0.293%(以降消費税10%換算)、2019年 0.279%、2020年 0.276%、2021年 0.262%、2022年 0.263%、2023年 0.261%、そして最新の決算で0.259%と2021年以降は十分下がっています。

尚、前述のようにETFを組み入れていますので、その経費率0.16%も負担する事になります。直近決算時のETF組入れ比率は3%程度、概ね0.005%の負担が上乗せされる事になります。

*以下、各種解析にはiFreeがDIAに3%投資していると仮定して、実質コスト 0.259%(8期目実質コスト) + 0.16% x 3% = 0.264%を用います。

勿論、主要ネット証券では購入時手数料無料(ノーロード)、信託財産留保額は無です。

他社 NYダウ・インデックスファンドとの信託報酬・実質コスト比較

NYダウをベンチマークとする他社のインデックスファンドと信託報酬・実質コストを比較します。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

| ファンド [設定日] | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | My SMT ダウ・ジョーンズ・インデックス [2022.3.29] | 0.0968% | 0.117% |

| 2 | NZAM・ベータ・NYダウ30 [2020.3.12] | 0.2310% | 0.303% |

| 3 | iFree NYダウ・インデックス [2016.9.8] | 0.2475% | 0.259% |

| 3 | たわらノーロード NYダウ [2017.3.21] | 0.2475% | 0.264% |

| 5 | SMT ダウ・ジョーンズインデックス・オープン [2013.11.19] | 0.5500% | 0.567% |

| 6 | eMAXIS NYダウインデックス [2013.8.7] | 0.6600% | 0.676% |

*PayPay投信NYダウインデックスはPayPayアセットマネジメントの事業終了に伴い繰上償還予定

信託報酬最安値はMy SMTダウ・ジョーンズ・インデックス(ノーロード)ですが、現時点(2024.11)で主要ネット証券であるSBI証券で取り扱っていません。

また、2位のPayPay投信NYダウインデックス、3位のNZAM・ベータ・NYダウ30は、2本とも実質コスト(信託報酬以外のコスト、所謂隠れコスト)が非常に高くなっています。

実質コストでMy SMTに続くのがiFree NYダウ・インデックス、たわらノーロード NYダウの2本。

2本とも信託報酬は同率、実質コストもほぼ互角です。

信託報酬の変更履歴

iFree NYダウ・インデックスは設定以降、信託報酬引下げの実績はありません。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2016/9/8 | 0.243% | 新規設定。 |

| 2019/10/1 | 0.2475% | 消費税増税(8%-->10%) |

NYダウとの連動を目指すインデックスファンドは、ライバルが少ないこともあり、全世界株式・先進国株式・S&P500のような激しい信託報酬引下げ競争は起きていません。eMAXIS Slim等が参入してこない限り、大幅な引き下げは期待できないかもしれません。

ただ、現状でも0.2475%ですので十分低コストの部類です。

スポンサーリンク

iFree NYダウ・インデックスの運用状況

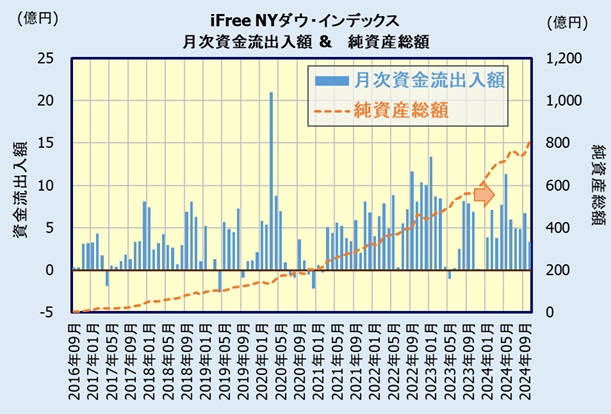

資金流出入額 & 純資産総額 (評判・人気は?)

月次資金流出入額、純資産総額からiFree NYダウ・インデックスの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

コロナショックで株価が暴落した2020年3月前後に大きな資金流入がありましたが、それ以外は概ね毎月5億前後の資金流入に留まっています(たまに資金流出の月もあり)。ただ、NYダウ連動型インデックスファンドとしては、これでも比較的売れており、かつ資金の出入りも安定している方です。

純資産総額も順調に伸びており、設定が古いeMAXISやSMTより大きくなっています。

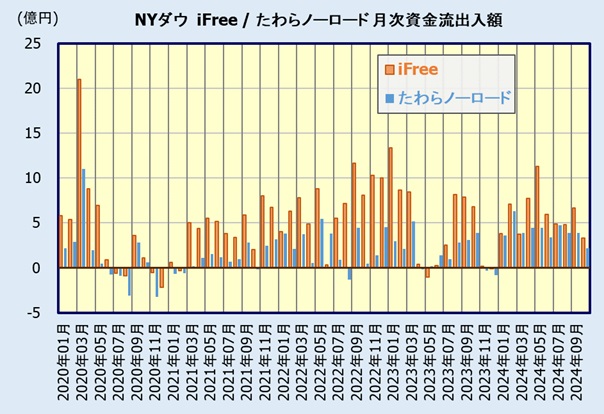

たわらノーロード NYダウとの人気比較

資金流出入額を本ファンドのライバルであるたわらノーロード NYダウと比較します。

たわらノーロード NYダウと比べると、iFree NYダウ・インデックスの方が明らかに売れている事が分かります。

運用状況は?

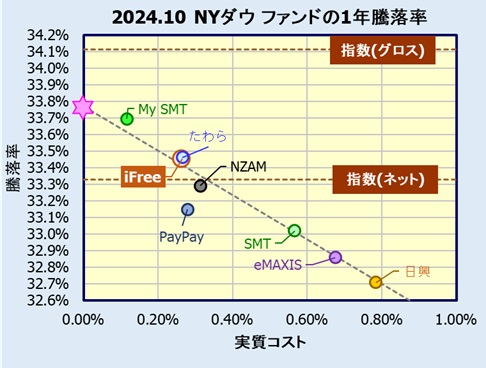

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

下図は、2024年10月末日時点の実質コストに対する1年騰落率を複数のファンドでプロットしたものです。

グラフの左側(コストが低い)、上側(騰落率が高い)にあり、そしてグレーの点線上にある(乖離が少ない)ファンドが優秀なファンドという事になります。

*多くのファンドがコスト起因以外でのベンチマークとの乖離はないだろうという前提で評価。

iFree NYダウ・インデックスは、この1年間騰落率ではベンチマークとの乖離が殆どなく、そのコストの低さに応じた高い騰落率を示しています。そして、信託報酬・実質コストが概ね同等のたわらノーロードと互角の騰落率です。

ただ、My SMTには、コストの差だけ騰落率でも負けています。

スポンサーリンク

まとめ

iFree NYダウ・インデックスは、(最安値ではないものの)低い信託報酬・実質コスト、毎月数億円レベルの資金流入で純資産総額も順調に伸びています。

そして、その運用にも問題なく、NYダウとの連動を目指すインデックスファンドとしてはお勧めできるファンドの一つです。

さらに2021年10月25日からつみたてNISA、NISA(つみたて投資枠)でも購入・投資できるようになりました。

(注)「おすすめ」というのは必ず利益が出るという意味ではありません。他の類似ファンドに比べ、同等以上の成績を残すであろうと管理人の主観・推測で選んだものです。最終的なファンドの選択はご自身の判断で行ってください。

ただ、ベンチマークは異なりますが、同じ米国株式に投資するS&P500やCRSP USトータル・マケットとの連動を目指す超低コストのインデックスファンドが登場しており(eMAXIS Slim米国株式、SBI・V・S&P500/全米株式、楽天・全米株式など)、iFree NYダウ・インデックスも、さらなる信託報酬の引下げに期待したいところです。

販売会社

iFree NYダウ・インデックスは下記の金融機関で購入出来ます。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

尚、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

*NYダウはつみたて投資枠の指定インデックスではないため、アクティブファンドとして登録されています。

また、個人型確定拠出年金(iDeCo)で取扱っているのはSBI証券 iDeCo。

ライバルとなるファンド

他のNYダウインデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。