米国の株式に投資するインデックスファンド、楽天・全米株式インデックス・ファンド[愛称:楽天・VTI]について解説します。

「楽天・バンガード・ファンド シリーズ」は2023年1月より「楽天インデックス・シリーズ」に愛称が変更になりました。

[最終更新日:2025.7.2]純資産総額、「最新の騰落率」を2025.6末時点の情報に更新。

[2024.10.16]全て最新情報に更新。

*本記事は基本的に2024年9月末日時点の情報に基づき記載しています。

純資産総額 1兆円突破(2023.6.20)

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

楽天・全米株式インデックス・ファンド [楽天・VTI]の基本情報

楽天インデックス・シリーズ(旧:楽天・バンガード・ファンド)は、楽天投信投資顧問が運用し、主に米国大手投信会社バンガードのETFに投資する低コストのインデックスファンドです。

本記事で解説するのは、米国株式に投資しCRSP USトータル・マーケット・インデックスとの連動を目指す楽天・全米株式インデックス・ファンド。

先ず、楽天・全米株式インデックス・ファンドの基本情報をまとめます。

| 運用会社 | 楽天投信投資顧問 |

| 設定日 | 2017年9月29日 |

| 運用形態 | インデックスファンド |

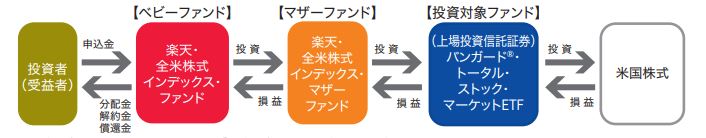

| 投資形態 | ファミリーファンド *マザーファンドがバンガードETFに投資するので事実上FOF。 |

| ベンチマーク | CRSP USトータル・マーケット・インデックス(配当込・グロス) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.1620% (投資先ETF経費率 0.03%含む) |

| 実質コスト | 0.183%(*1) |

| 純資産総額 | 18,342億円(2025.6.30時点) |

| (マザーファンド) 純資産総額 | 16,795億円(2024.7.16時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.05% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.03% |

| 松井証券ポイント還元年率 | 0.05% |

(*1)実質コストは2024.7.16決算より。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

投資対象

ベンチマークはCRSP USトータル・マーケット・インデックス[配当込み・グロス]で、中・小型株を含む米国株式に広く投資します。

グロスとは配当に対する源泉徴収税を考慮しない指数です。

(注)配当込・グロスは楽天投信投資顧問に確認しましたが公表された情報ではない為、その真偽を保証するものではありません。

実際の運用はマザーファンドを通してバンガード社のETF バンガード・トータル・ストック・マーケットETF(Total Stock Market ETF【VTI】)に投資します。

画像引用:楽天・全米株式インデックス・ファンド交付目論見書

スポンサーリンク

バンガード・トータル・ストック・マーケットETF 【VTI】

VTIは米国株式市場の大型から小型株までも含み、投資可能な銘柄のほぼ100%をカバーする時価総額加重平均型の指数、CRSP USトータル・マーケット・インデックスをベンチマークとするETFです。

その経費率は0.03%。

2024年9月末日時点で3,654銘柄に投資、組入上位10銘柄は下表のようになります。

| 銘柄 | Ticker | 比率 | |

| 1 | Apple Inc | AAPL | 6.07% |

| 2 | Microsoft Corp | MSFT | 5.77% |

| 3 | NVIDIA Corp | NVDA | 5.12% |

| 4 | Amazon.com Inc | AMZN | 3.17% |

| 5 | Meta Platforms Inc | META | 2.25% |

| 6 | Alphabet Inc | GOOGL | 1.75% |

| 7 | Berkshire Hathaway Inc | BRK/B | 1.47% |

| 8 | Broadcom Inc | AVGO | 1.45% |

| 9 | Alphabet Inc | GOOG | 1.43% |

| 10 | Eli Lilly & Co | LLY | 1.37% |

データ引用:米国Vanguardサイトより

上位の「GAFAM」+NVIDIAで25.6%を占めます。

手数料(信託報酬、実質コストなど)

楽天・全米株式インデックスファンドの信託報酬は0.1320%(税込)

これに投資先ETFの経費率0.03%を加えて、

実質的な信託報酬は0.1620%(税込)。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

実質コスト

2024年7月16日に7期目の決算を迎え、その実質コストは0.183%(税込)

信託報酬以外のコストが0.024%、1期目0.144%、2期目0.063%、3期目0.047%(1~3期目とも消費税10%換算)と徐々に下がり4期目、5期目で0.025%、6期目で0.024%、7期目で0.021%。4期目以降は十分許容範囲内と言って良いでしょう。

他社 類似インデックファンド(米国株式)との信託報酬・実質コスト比較 (S&P500, NYダウ)

CRSP USトータル・マーケット・インデックスをベンチマークとするファンド、及びベンチマークは異なりますが米国株式に投資する他社の低コスト・インデックスファンドと信託報酬・実質コストを比較します。

*ファンド名下の[]内はベンチマーク。[CRSP US]はCRSP USトータル・マーケット・インデックスの略。

*信託報酬・実質コストは税込み。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | <購入・換金手数料なし>ニッセイ・S米国株式500 [Solactive US500] | 0.05775% | 0.213% |

| -- | つみたてiシェアーズ 米国株式(S&P500)インデックス [S&P500] | [2026.5.7まで] 0.0586% | 0.075% |

| 2 | My SMTラッセル1000インデックス [Russell1000] | 0.0715% | --- |

| 3 | ステート・ストリートS&P500インデックス・オープン [S&P500] | 0.0748% | 0.138% |

| 4 | 楽天・プラス・S&P500インデックス・ファンド [S&P500] | 0.0770% | 0.101% |

| 5 | PayPay投資信託インデックス アメリカ株式 [CRSP US] | 0.0806% | 0.112% |

| 6 | eMAXIS Slim 米国株式(S&P500) [S&P500] | 0.0814% 以下 | 0.089% |

| 6 | eMAXIS Slim 全米株式 [MSCI USA IMI] | 0.0814% | 0.164% |

| 8 | つみたてiシェアーズ 米国株式(S&P500)インデックス [S&P500] | [2026.5.8以降] 0.09072% | --- |

| 9 | たわらノーロードS&P500 [S&P500] | 0.09372% | 0.149% |

| 9 | はじめてのNISA米国株式(S&P500) [S&P500] | 0.09372% | 0.214% |

| 11 | SBI・V・S&P500インデックス [S&P500] | 0.0938% | 0.106% |

| 11 | iシェアーズ米国株式(S&P500)インデックス [S&P500] | 0.0938% | 0.102% |

| 11 | SBI・V・全米株式インデックス [CRSP US] | 0.0938% | 0.111% |

| 14 | SMBC・DCインデックスファンド(S&P500) [S&P500] | 0.0968% | 0.132% |

| 14 | My SMT S&P500・インデックス [S&P500] | 0.0968% | 0.149% |

| 14 | My SMT ダウ・ジョーンズ・インデックス [NYダウ] | 0.0968% | 0.117% |

| 17 | SBI・V・米国増配株式インデックス [S&P U.S. Dividend Growers] | 0.1138% | 0.152% |

| 17 | SBI・V・米国増配株式インデックス(年4回決算型) [S&P U.S. Dividend Growers] | 0.1138% | 0.272% |

| 19 | Tracers S&P500配当貴族インデックス [S&P500配当貴族] | 0.1155% | 0.266% |

| 20 | SBI・S・米国高配当株式(年4回決算型) [Dow Jones U.S. Dividend 100] | 0.1227% | ---% |

| 21 | SBI・V・米国高配当株式インデックス [FTSE High Dividend Yield] | 0.1238% | 0.148% |

| 21 | SBI・V・米国高配当株式インデックス(年4回決算型) [FTSE High Dividend Yield] | 0.1238% | 0.170% |

| 21 | 楽天・シュワブ・高配当株式・米国ファンド(四半期決算型) [Dow Jones U.S. Dividend 100] | 0.1238% | 0.124% |

| 21 | 楽天・シュワブ・高配当株式・米国ファンド(資産成長型) [Dow Jones U.S. Dividend 100] | 0.1238% | ---% |

| 25 | SBI・SPDR・S&P500高配当株式インデックス(年4回決算型) [S&P500 High Dividend Index] | 0.1338% | 0.271% |

| 26 | 楽天・全米株式インデックス・ファンド [CRSP US] | 0.1620% | 0.183% |

| 27 | Tracers DJ USディビデンド100 (米国高配当株式)年4回分配型 [Dow Jones U.S. Dividend 100] | 0.16725% | --- |

| 28 | 楽天・米国高配当株式インデックス [FTSE High Dividend Yield] | 0.1920% | 0.223% |

| 28 | 楽天・高配当株式・米国VYMファンド [FTSE High Dividend Yield] | 0.1920% | ---% |

| 30 | iFree S&P500・インデックス [S&P500] | 0.1980% | 0.213% |

| 30 | 楽天・プラス・NASDAQ-100インデックス [NASDAQ100] | 0.1980% | 0.212% |

| 32 | eMAXIS NASDAQ100インデックス [NASDAQ100] | 0.2035% | 0.220% |

| 32 | <購入・換金手数料なし>ニッセイ>NASDAQ100 [NASDAQ100] | 0.2035% | 0.218% |

| 34 | つみたて米国株式(S&P500) [S&P500] | 0.2200% | 0.235% |

| 34 | NZAM・ベータ・S&P500 [S&P500] | 0.2200% | 0.262% |

| 36 | NZAM・ベータ・NYダウ30 [NYダウ] | 0.2310% | 0.303% |

| 37 | SBI・インベスコQQQ・NASDAQ100 [NASDAQ100] | 0.2388% | 0.323% |

| 38 | Smart-i S&P500インデックス [S&P500] | 0.242% | 0.308% |

| 39 | iFree NYダウ・インデックス [NYダウ] | 0.2475% | 0.259% |

| 39 | たわらノーロード NYダウ [NYダウ] | 0.2475% | 0.264% |

| - | eMAXIS NYダウインデックス [NYダウ] | 0.6600% | 0.676% |

楽天・VTIの信託報酬は、(当サイトで調査対象としている米国株式インデックスファンドの中で)20位。

S&P500との連動を目指すeMAXIS Slim米国株式(S&P500)等との差が約0.07%ptと大きくなっています。

強力なライバル! ~SBI・V・全米株式インデックス・ファンド~

2021年6月29日に楽天・全米株式インデックス・ファンドと同じく、バンガード社ETF VTIに投資するSBI・V・全米株式インデックス・ファンドが登場しました。

上表に記載したように、信託報酬は楽天・全米株式インデックス・ファンドより圧倒的に低く、今後、強力なライバルファンドとなる事でしょう。

中小型株まで広く投資したい方、そしてバンガード社ETF VTIに魅力を感じる方は楽天・全米株式インデックス・ファンドやSBI・V・全米株式インデックス・ファンド、大型株だけで十分という方はeMAXIS Slim米国株式(S&P500)やSBI・V・S&P500インデックス・ファンドという選択になります。

[参考]S&P500の対象銘柄は時価総額でCRSP USトータル・マーケット・インデックスの約80%程度になります。

信託報酬の変更履歴

楽天・全米株式インデックス・ファンドは、設定以降、1回だけ信託報酬引下げの実績があります。ただし、信託報酬そのものではなく投資先ETFの経費率引き下げによるものです。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2017/9/29 | 0.1696% | 新規設定。 |

| 2019/4/26 | 0.1596% | 投資先ETF VTIの経費率引下げ。 |

| 2019/4/26 | 0.1620% | 消費税増税(8%-->10%) |

eMAXIS Slim米国株式、SBI・V・S&P500インデックス等との差が広がり、さらに、SBI・V・全米株式インデックス・ファンドが設定されただけに、楽天・全米株式インデックス・ファンドも対抗した引下げに期待したいところですが。。。

スポンサーリンク

楽天・全米株式インデックス・ファンド [楽天・VTI]の運用状況

資金流出入額 & 純資産総額 (評判・人気は?)

月次資金流出入額、純資産総額から楽天・全米株式インデックス・ファンドの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

設定来人気のあるファンドですが、特に2021年に入ってからは米国株式人気もあって毎月100億以上、さらに2021年末から2022年にかけては毎月200億を超える大きな資金流入が続いています。

純資産総額も設定から7年で約15,737億(2024.9末時点)と1兆円を超す巨大なファンドに成長しています。

ただ、2023年以降、特に新NISAが始まった2024年は若干資金流入が減少しているように見えます。

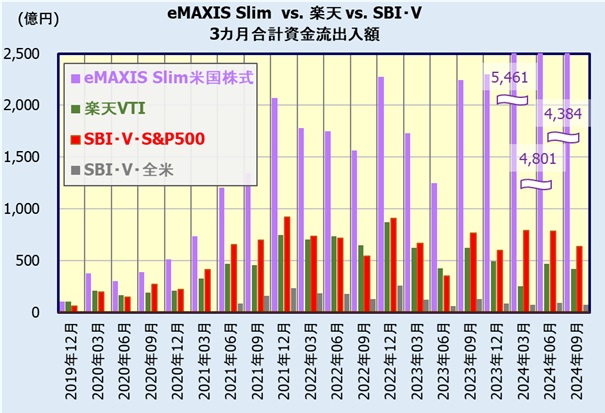

楽天・全米株式インデックス・ファンド、eMAXIS Slim米国株式(S&P500)、SBI・V・全米株式/S&P500インデックスファンドとの比較

同じベンチマークのSBI・V・全米株式インデックス・ファンド、及びベンチマークは異なりますが同じ米国株式に投資するeMAXIS Slim米国株式(S&P500)、SBI・V・S&P500インデックス・ファンドと資金流出入額を比較します。

資金流入額は3カ月合計でプロットします。

*各年の1~3月、4~6月、7~9月、10~12月期、それぞれの資金流出入額の合計

楽天・全米株式インデックス・ファンドはeMAXIS Slim米国株式(S&P500)に大きく負けていますが、SBI・V・S&P500インデックス・ファンドとは2023年ごろまでは概ね同等。ただ、2024年に入ると楽天・全米株式の資金流入額が減り、SBI・V・S&P500インデックス・ファンドと差がつくようになりました。

一方、ベンチマークが同じで設定から3年強のSBI・V・全米株式インデックス・ファンドには勝っています。(SBI・V・全米株式は販売会社が少ないのも影響していると思われます)

スポンサーリンク

運用状況は? ~楽天・全米株式インデックス・ファンドのベンチマークとの乖離~

インデックスファンドではベンチマークとの乖離がファンド評価の重要な要素です。

先進国株式(MSCI kokusai)などの場合、同じベンチマークの他のファンドと比較する事で、コスト起因、運用の問題などに切り分ける事が出来ますが、楽天・全米株式インデックス・ファンドの場合、類似ファンドがSBI・V・全米株式インデックス・ファンドと設定から間もないPayPay投資信託インデックス アメリカ株式しかありません。

そこで、投資先である米国バンガード社ETF VTIのデータを用いてベンチマークとの乖離を調査します。

下図は2024年9月末日時点の実質コストに対する6カ月、1年騰落率をVTI、及び楽天・全米株式インデックス・ファンド、SBI・V・全米株式インデックス・ファンドでプロットしたものです。

*VTIの騰落率は分配金に10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Yahoo/Google Finance、分配金は米国Vanguard社サイト、為替レートは三菱UFJ銀行公表のTTMより引用)

尚、ベンチマーク騰落率(配当課税を考慮しないグロス)も図示しますが、これは米国CRSPサイトより日次データを引用し、円換算した値です。

VTIの騰落率から決まるコストと騰落率の関係が図中グレーの点線ですが、楽天・全米株式インデックス・ファンドの6カ月、1年騰落率とも概ね点線上にあり、今回の評価期間においては、VTIに対して(コスト要因以外での)乖離がない運用になっています。

一方、ライバルのSBI・V・全米株式インデックス・ファンドはVTIに対する乖離が見られます。

楽天・全米株式インデックス・ファンドの分配金

楽天・全米株式インデックス・ファンドは分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

最新の騰落率[利回り] [SBI・V・全米株式/S&P500、eMAXIS Slim米国株式(S&P500)との比較] ~2025年6月末日時点~

*本章は原則毎月更新します。

最新の騰落率をライバルファンドとともにまとめます(本章は原則毎月更新します)。

*3年,5年騰落率は年率表記。

[表をクリックすると拡大します]

同じベンチマークで信託報酬が低いSBI・V・全米株式インデックス・ファンドに比べ(1,3カ月を除き)若干低い騰落率になっています。

*信託報酬だけでなく現金比率の違いも騰落率に影響を与えていると推測。

SBI・V・S&P500インデックス・ファンド、eMAXIS Slim米国株式(S&P500)はベンチマークが異なりますので参考値として見て下さい(中小型株有無の違い)。

中小型株を含むからといって必ずしもパフォーマンスが上がるわけではありません。勿論、将来、どちらが勝るかは分かりません。

スポンサーリンク

まとめ

以上、楽天・全米株式インデックス・ファンド[愛称:楽天・VTI]の解説でした。

米国株式にほぼ丸ごと投資するバンガード社ETF VTIを、国内投資信託として手軽に購入出来る非常に魅力あるファンドで、設定以来、毎月巨額の資金流入があり大きな人気を集めています。

7期目が終わり実質コスト(信託報酬外のコスト)も十分下がり、またベンチマーク(というかVTI)に対する乖離も今期の評価期間では見れらませんでした。

米国株式に投資したい、

S&P500より中小型株を含む幅広い銘柄に投資したい、

そして海外ETFに直接投資するのは面倒と感じる方には最適なファンドです。

NISAつみたて投資枠やiDeCo(楽天証券、松井証券)でも投資する事が出来ます。

願わくば、SBI・V・全米株式インデックス・ファンド等と同等の信託報酬に引き下げてくれれば、もっと魅力的なファンドになるのですが。

販売会社

楽天・全米株式インデックス・ファンドは下記の金融機関で購入出来ます。

*主にネット証券、ネット取引での取扱いとなります。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

また、個人型確定拠出年金(iDeCo)で取扱っているのは楽天証券 iDeCo、松井証券 iDeCo。

ライバルとなるファンド

他の米国株式(S&P500、CRSP USトータル・マーケット・インデックス)インデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。

![楽天・全米株式インデックス・ファンド [楽天・VTI]の人気・評判](https://shintaro-money.com/wp-content/uploads/2024/10/rakuten-vti-flow_202409.jpg)

![楽天・全米株式インデックス・ファンド [楽天・VTI]の評価](https://shintaro-money.com/wp-content/uploads/2024/10/rakuten-vti-6m_202409.jpg)

![楽天・全米株式インデックス・ファンド [楽天・VTI]の評価](https://shintaro-money.com/wp-content/uploads/2024/10/rakuten-vti-1y_202409.jpg)

![楽天・全米株式インデックス・ファンド[愛称:楽天・VTI] 利回り](https://shintaro-money.com/wp-content/uploads/2024/10/rakuten-vti-return_202506.jpg)