米国株式 NYダウ(ダウ・ジョーンズ工業株価平均)との連動を目指すインデックスファンドについて純資産総額、資金流出入額、運用成績(ベンチマークとの乖離)を調査します。

*原則6カ月毎に更新します。

[最終更新日:2025.7.9]全て最新の情報に更新。

*本記事は原則2025年6月末日時点の情報に基づき記載しています。

ベンチマークとの乖離は、月報・運用報告書に記載されていますが、その値を他社のファンドと比較する事は出来ません。各社、同じベンチマークでも、配当込・除く、配当課税有無、円換算レートなどの影響でベンチマーク騰落率がファンドにより異なるからです。そこで、 本サイトでは騰落率とコストの関係からベンチマークとの乖離を評価していきます。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

米国株式 NYダウインデックスのNISAつみたて投資枠対象状況

NYダウはNISA(つみたて投資枠)の指定インデックスではありません。

但し、一部のファンドは、アクティブファンド等指定インデック以外の投資信託の要件を満たしている事から、アクティブファンド等としてNISAつみたて投資枠で投資・購入出来ます。

次章で本記事で比較・対象とするファンドの一覧表を示しますが、ここにNISAつみたて投資枠対象ファンドにはつみたて投資枠とマークをつけてあります。

*つみたて投資枠の対象商品は、成長投資枠でも購入する事が出来ます。

(一部ファンドを除く。また金融機関によってはつみたて投資枠専用としている場合もあります)

比較した米国株式 NYダウ(ダウ・ジョーンズ工業株価平均)・インデックスファンドの信託報酬・純資産総額

比較したファンド、及び、その信託報酬・実質コスト、2025年6月末時点の純資産総額を下表にまとめます。(信託報酬の低い順に並べてあります)

*全て為替ヘッジ無。

*信託報酬・実質コストは税込み。

*つみたて投資枠はNISAつみたて投資枠対象ファンド(2025.6末時点)。

重要PayPayアセットマネジメントは2025年9月末を目途に事業を終了します。これに伴いPayPay投信 NYダウインデックスは2025.6.16に繰上償還されました。

| ファンド | 信託報酬 (実質コスト) | 設定日 | 純資産総額 (億円) |

| My SMT ダウ・ジョーンズ・インデックス | 0.0968% (0.117%) | 2022/3/29 | 79.0 |

| NZAM・ベータ・NYダウ | 0.2310% (0.303%) | 2020/3/12 | 16.0 |

| つみたて投資枠 iFree NYダウ・インデックス | 0.2475% (0.259%*) | 2016/9/8 | 865.0 |

| つみたて投資枠 たわらノーロード NYダウ | 0.2475% (0.264%) | 2017/3/21 | 262.8 |

| つみたて投資枠 SMT ダウ・ジョーンズ インデックス・オープン | 0.5500% (0.567%) | 2013/11/19 | 420.6 |

| つみたて投資枠 SMTAM ダウ・ジョーンズ インデックスファンド | 0.5500% (0.566%) | 2009/4/30 | 1,647 |

| つみたて投資枠 eMAXIS NYダウインデックス | 0.6600% (0.676%) | 2013/8/7 | 686.2 |

| つみたて投資枠 日興インデックスファンドNYダウ30(アメリカ株式) | 0.6820% (0.776%) | 2014/3/31 | 134.1 |

| つみたて投資枠 三井住友・NYダウ・ジョーンズ・インデックス(為替ノーヘッジ型) | 0.7480% (0.768%) | 2014/1/6 | 307.9 |

*iFreeは3%程度をETF DIAに投資しており、その経費率分0.16%x3%を上乗せすると実質コストは0.264%。後述する騰落率などの解析には0.264%を使用。

NYダウとの連動を目指すインデックスファンドで信託報酬最安値は、2022.3.29に設定されたMy SMT ダウ・ジョーンズ・インデックスの0.0968%、2位以下を大きく引き離してのトップです。当初、三井住友信託銀行のみの取扱でしたが、その後、松井証券、マネックス証券、三菱UFJ eスマート証券(旧:auカブコム証券)、楽天証券などでの取扱いが開始されました。

これに続くのがNZAM・ベータ・NYダウ 0.2310%、但し、実質コストは0.303%と信託報酬以外のコストが非常に高くなっています。

3位はiFree NYダウ インデックスとたわらノーロードNYダウの0.2475%。

当初、信託報酬以外のコストが高かったたわらノーロードですが、2021.10決算以降は問題ないレベルに下がっています。

純資産総額トップはSMTAMダウ・ジョーンズ・インデックスファンド、2009.4設定と運用実績の長いファンドです。

低コストファンドの中ではiFree NYダウ インデックスの純資産が大きくなっています。

最新の信託報酬・実質コスト等は下記記事を参照して下さい。

米国株式の各指数について詳しく知りたい方は下記記事をご覧ください。

スポンサーリンク

資金流出入額 【米国株式 NYダウインデックスファンド・人気ランキング】

2025年上半期(1~6月)の概算の月次資金流出入額(*)6カ月合計、及び2024年合計を見てみます。

2025年上半期の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出。

例えば、3月5日の日次資金流出入額は

(3月5日の純資産総額) - (3月4日の純資産総額) x (日次騰落率 + 1)で計算し、

これを1カ月分足して月次資金流出入額としています。

| 2025年上半期(1~6月) | 2024年合計 (1~12月) | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | SMTAMダウ・ジョーンズ インデックスファンド | 63.0 | 1 | 112.8 |

| 2 | iFree NYダウ・インデックス | 40.7 | 2 | 86.7 |

| 3 | eMAXIS NYダウインデックス | 29.2 | 5 | 27.2 |

| 4 | たわらノーロード NYダウ | 27.4 | 3 | 52.8 |

| 5 | 三井住友・NYダウ・ジョーンズ・インデックスファンド(為替ノーヘッジ型) | 19.0 | 7 | 12.6 |

| 6 | My SMT ダウ・ジョーンズ・インデックス | 16.1 | 4 | 31.9 |

| 7 | 日興インデックスファンドNYダウ30(アメリカ株式) | 10.7 | 6 | 13.3 |

| 8 | SMT ダウ・ジョーンズ インデックスオープン | 8.7 | 9 | -2.9 |

| 9 | NZAM・ベータ・NYダウ | 0.2 | 8 | 0.4 |

2025年上半期は、

1位 SMTAM ダウ・ジョーンズ・インデックスファンド

1,2位は2024年も同一順位です。

尚、上位4本はいずれもNISA(つみたて投資枠)対象商品です。

信託報酬の低いNZAM・ベータは、あまり売れていません。

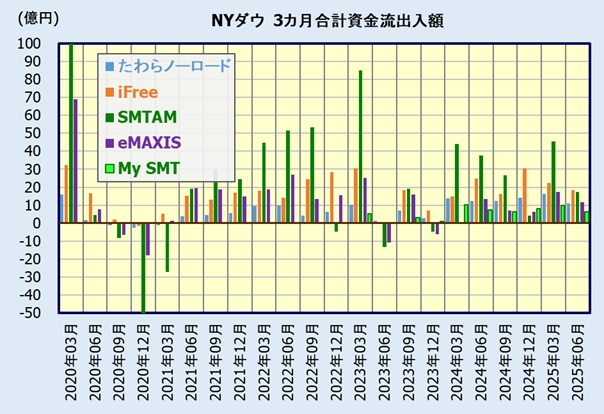

主なNYダウ・インデックスファンドの資金流出入額比較

NYダウ連動型の主なインデックスファンドの資金流出入額を比較したのが下図。

資金流入額は3カ月合計でプロットします。

*各年の1~3月、4~6月、7~9月、10~12月期、それぞれの資金流出入額の合計

月毎に資金流出入額が大きく変わる傾向があるNYダウですが、コロナショックで株価が急落した2020年3月は巨額の資金流入がありました。

ただ、その後資金流入は減り、特に2020年7~12月は多くのファンドが大きな資金流出となっています。

2021年以降は殆どの月で数億レベルの資金流入、

2023年4~6月、10~12月は多くのファンドが資金流出に転じています。

そして新NISAが始まった2024年、S&P500連動型インデックスファンドでは大きく資金流入を伸ばしたファンドがありましたが、NYダウではあまり増えていないようです(My SMTなど増えているファンドも一部あります)。

資金流出入の変動が激しいものの最も売れているのがNISA(つみたて投資枠)対象ながら決して低コストとは言えないSMTAM ダウ・ジョーンズ・インデックスファンド、

低コストファンドで人気があるのが、NISA(つみたて投資枠)対象のiFree、たわらノーロード。

2024年に入り増えたのが信託報酬・実質コスト最安値のMy SMT。

スポンサーリンク

NYダウインデックスのリターン比較。実質コスト(信託報酬+α)が騰落率に反映されているか?ベンチマークとの乖離は?

NYダウの騰落率(年率リターン)比較 ~インデックスでの長期間の比較~

NYダウのインデックスのパフォーマンスを下表にまとめます。

また、S&P500とも比較します。

*インデックス値は米国S&P Dow Jones Indices社サイトのデータを引用、さらに三菱UFJ銀行の為替レートを使って管理人が独自に円換算

2025.6末日時点の直近10年間の円ベースでの年率リターン、リスク、シャープレシオです。

*指数値(ネット・トータルリターン)を使用

*シャープレシオは無リスク資産のリターン0で計算

| インデックス(ネット) | 年率 リターン | 年率 リスク | シャープ レシオ |

| NYダウ | 13.15% | 17.02% | 0.77 |

| S&P500 | 14.92% | 17.13% | 0.87 |

直近10年間ではS&P500が勝っていますが、リターンで1.8ポイント程度の差、リスクは殆ど変わりません。

尚、各米国株式指数の詳細、パフォーマンス比較は下記記事をご覧ください。

参考記事米国株式(アメリカ株)インデックスファンド、そのベンチマーク(指数)を解説、比較。

インデックスファンドでのNYダウ / S&P500 の騰落率(年率リターン)比較 ~短期での比較~

次に実際のインデックスファンドで期間別のリターンを比較します。

*参考までに全世界株式(MSCI ACWI、eMAXIS Slim全世界株式オルカン)、先進国株式(MSCI KOKUSAI、eMAXIS Slim先進国株式)のデータも記載。

*1年以上の騰落率は年率で表記

[スマホの方は横にスクルールしてご覧ください]

| インデックス (ファンド) | 3カ月 騰落率 | 6カ月 騰落率 | 1年 騰落率 | 3年 騰落率 | 5年 騰落率 |

| NYダウ (iFree) | 2.4% | -6.1% | 1.9% | 16.1% | 19.9% |

| S&P500 (eMAXIS Slim) | 7.4% | -4.8% | 2.3% | 21.1% | 23.7% |

| 全世界株式 MSCI AVWI (eMAXIS Slim) | 7.5% | -0.7% | 4.0% | 19.2% | 20.8% |

| 先進国株式 MSCI KOKUSAI (eMAXIS Slim) | 7.5% | -1.6% | 4.0% | 20.4% | 22.3% |

直近5年では、

S&P500 > 先進国株式 > 全世界株式(オルカン) > NYダウ

の順に騰落率が高くなっています。

5年以内の各期間でもNYダウはS&P500に大きく負けています。

勿論、今後もこの成績が続くかどうかはわかりません。

スポンサーリンク

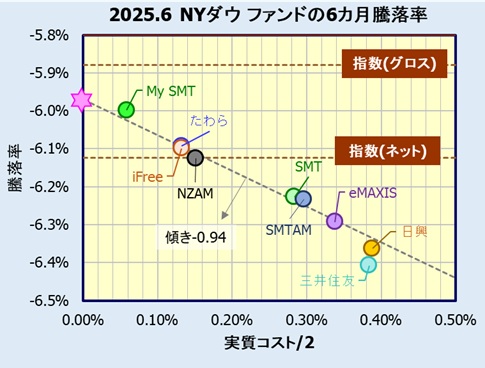

ベンチマークとの乖離

NYダウとの連動を目指す各インデックスファンドのベンチマークとの乖離を調べます。

騰落率と実質コストの関係から乖離を評価します。

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果。

*ベンチマーク値(NYダウ)もプロット。米国S&P Dow Jones Indices社サイトのデータを引用、さらに三菱UFJ銀行の為替レートを使って管理人が独自に円換算。

*実質コストに対する騰落率を見ていきますが、期中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。(期中平均コストは基準価額の変動を考慮せず)

騰落率とコストの関係は、理想的には配当課税を適切に考慮したインデックス(指数)騰落率(これを「真のインデックス」と定義)から決まる傾き、切片の直線になります。ただ、外国株式の場合、「真のインデックス」騰落率がわかりませんので、管理人の主観で図中グレーの点線を引き「真のインデックス」(推定値)をピンクの星印で示しています。

*S&P社は配当課税を考慮したネット指数も出していますが、配当課税は日本に対して適切なものではありません。経験上、「真のインデックス」は配当課税を考慮しないグロスとネットの中間にあると思われます。

(注)本評価では、多くのファンドがベンチマークとの乖離がないであろうとの仮定・前提のもと、この「多くのファンド」から外れた騰落率を示すものを「乖離」と判定します。評価方法やインデックスの詳細については下記記事をご覧ください。

NYダウ連動型インデックスファンドのベンチマークとの乖離

6カ月騰落率

直近の運用成績という事で2025.6末日時点の6カ月騰落率を見てみます。

殆どのファンドが同一直線上にのっており、それぞれのコストに応じた騰落率になっています。

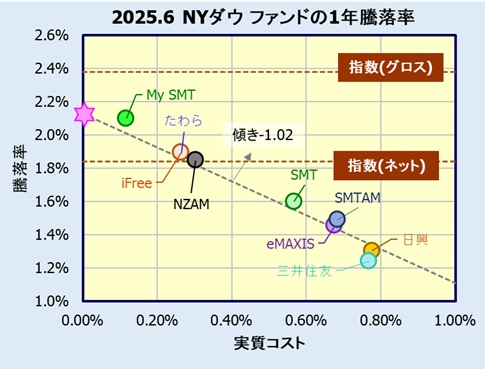

1年騰落率

2025.6末日時点の1年騰落率と実質コストの関係を見てみます。

各ファンド、概ねそのコストに応じた騰落率となっています。即ち、コスト要因以外でのベンチマークとの乖離がない運用になっているという事です。

そして騰落率トップは順当にコスト最安値のMy SMT ダウ・ジョーンズ・インデックス。

これに続くのがたわらノーロード NYダウ、iFree NYダウインデックス。両者ほぼ同等の騰落率です。

信託報酬の低いNZAM・ベータ・NYダウは、実質コストが高い分、騰落率もiFree、たわらノーロードに僅かに負けています。

スポンサーリンク

おすすめの米国株式 NYダウ・インデックスファンド(投資信託)は?

(注)「おすすめ」というのは必ず利益が出るという意味ではありません。他の類似ファンドに比べ、同等以上の成績を残すであろうと管理人の主観・推測で選んだものです。最終的なファンドの選択はご自身の判断で行ってください。

NISAつみたて投資枠以外、NISA成長投資枠や課税口座(特定・一般口座)で投資する場合、信託報酬・実質コスト最安値で、その低いコストに応じた高い騰落率を示している

懸念だった純資産総額も徐々に増えてきています。

NISAつみたて投資枠で投資するなら、

iFreeは設定から9年弱、順調に純資産を伸ばしている事、そして低いコストに応じた高い騰落率になっている事から「おすすめ」としました。

2021年10月25日以降、つみたてNISA・NISAつみたて投資枠でも購入・投資できるようになりました。

また、たわらノーロードも実質コストが下がり、iFreeとパフォーマンス的には大きな差はありません。そして本ファンドも2022年10月30日につみたてNISA・NISAつみたて投資枠対象商品となりました。

販売会社

ここで取り上げたNYダウ・インデックスファンドは主に下記ネット証券を中心に販売されています。

*「NISAつみたて投資枠」で購入できるの一部の商品のみです。

*My SMTはネット証券ではマネックス証券、松井証券、三菱UFJ eスマート証券、楽天証券、moomoo証券のみで取扱い(2025.6末時点)

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

また、個人型確定拠出年金(iDeCo)では、iFreeをSBI証券(セレクトプラン)、松井証券、たわらノーロードをマネックス証券 iDeCoが取り扱っています。

他のアセットクラスの最新の情報・結果は下記記事を参照して下さい。

米国株式(S&P500/CRSP USトータル・マーケット)インデックスファンド

米国株式(NYダウ)インデックスファンド(本記事)

国内株式(JPX日経インデックス400)インデックスファンド