NOMURA-BPI総合との連動を目指す国内債券インデックスファンドについて純資産総額、資金流出入額、運用成績(騰落率、ベンチマークとの乖離)を調査します。

*原則6カ月毎に更新します。

[最終更新日:2026.1.16]全て最新の情報に更新。

*本記事は原則2025年12月末日時点の情報に基づき記載しています。

先ず、各ファンドの純資産総額、及び、月次資金流出入額から人気のファンドを調べます。

さらに、各ファンドにより実質コスト(信託報酬+α)は異なりますが、それがちゃんとファンド騰落率に反映されているか、そしてベンチマークとの乖離を確認します。

スポンサーリンク

見出し

比較した国内債券インデックスファンド、その信託報酬・実質コスト・純資産総額

比較したファンド、及び、その信託報酬・実質コスト、設定日、2025年12月末日時点の純資産総額を下表にまとめます。(信託報酬の低い順に並べてあります)

*信託報酬、実質コストは税込み。

*DC専用ファンドは参考値扱い。(表中グレーの行のファンド)

| ファンド | 信託報酬 (実質コスト) | 設定日 | 純資産総額(億円) |

| ステート・ストリート国内債券インデックス(隔月分配型) | 0.1078% (0.146%) | 2024/1/11 | 0.1 |

| My SMT国内債券インデックス | 0.1100% (0.116%) | 2022/3/27 | 31.1 |

| eMAXIS Slim国内債券インデックス | 0.1320% (0.135%) | 2017/2/27 | 302.0 |

| ニッセイ国内債券インデックスファンド<購入・換金手数料なし> | 0.1320% (0.133%) | 2015/1/29 | 62.5 |

| Smart-i 国内債券インデックス | 0.1320% (0.139%) | 2017/8/29 | 160.9 |

| 三菱UFJ 国内債券インデックスファンド(確定拠出年金)(*2) | 0.1320% (0.135%) | 2012/10/29 | 550.0 |

| たわらノーロード国内債券 | 0.1540% (0.156%) | 2015/12/18 | 247.7 |

| 三井住友・日本債券インデックス・ファンド | 0.1760% (0.178%) | 2002/1/4 | 607.7 |

| iFree 日本債券インデックス(*1) | 0.242% [0.132%] (0.247% [0.137%]) | 2016/9/8 | 25.7 |

| (amova)インデックスファンド日本債券(1年決算型) | 0.3190% (0.323%) | 2001/10/17 | 66.2 |

| 三菱UFJ 国内債券インデックスファンド | 0.3850% (0.389%) | 2009/2/2 | 16.3 |

| SMT国内債券インデックス・オープン | 0.4070% (0.413%) | 2008/1/9 | 180.6 |

| 日本債券インデックスe | 0.4070% (0.412%) | 2010/4/6 | 9.2 |

| 野村インデックスファンド・国内債券[Funds-i] | 0.4400% (0.442%) | 2010/11/26 | 25.8 |

| eMAXIS 国内債券インデックス | 0.4400% (0.443%) | 2009/10/28 | 71.6 |

(*1)iFreeの信託報酬は新発10年国債の利回りが1%未満の場合 0.132%、1%以上の場合0.242%(税込)

[]内が利回り1%未満の場合、最近は2024.6, 8, 12と頻繁に変更になっています。

(*2)参考データとして比較する三菱UFJ国内債券インデックスファンド(確定拠出年金)は、マネックス証券、松井証券の個人型確定拠出年金(iDeCo)で取扱っています。

信託報酬最安値は、2024年1月11日に設定されたステート・ストリート・国内債券インデックス・オープン(隔月分配型)。ただ、ファンド名称からわかるように、原則、隔月で分配金を出すファンドです。

尚、信託報酬以外のコストが高く、また殆ど売れていません。

これに続くのが2022.3.29に設定されたMy SMT 国内債券インデックスの0.110%。実質コストでは最安値です。

そして3番手がeMAXIS Slim国内債券インデックス、ニッセイ国内債券インデックスファンド<購入・換金手数料なし>、Smart-i国内債券インデックスファンドの3本。

Smart-iが先に信託報酬引下げを発表したものの、すぐにeMAXIS Slim、ニッセイ<購入・換金手数料なし>も対抗し、現時点では同率で3本が並んでいます。

実質コストでも3本がほぼ同等(僅かにSmart-iが高い)。

*iFree日本債券インデックスファンドは新発10年国債の利回りで信託報酬が変わり、2024年以降3回変更がありました。

純資産総額トップは三井住友・日本債券インデックス・ファンド。ここで取り上げたファンドの中では(amova)インデックスに次いで古く、その純資産総額608億円と2位以下を大きく引き離してのトップです。

最新の信託報酬・実質コスト等は下記記事を参照して下さい。

スポンサーリンク

資金流出入額 [国内債券インデックスファンド 人気ランキング]

2025年下半期(7~12月)の概算の月次資金流出入額(*)6カ月合計、及び2025年合計を見てみます。

2025年下半期の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出。

例えば、3月5日の日次資金流出入額は

(3月5日の純資産総額) - (3月4日の純資産総額) x (日次騰落率 + 1)で計算し、

これを1カ月分足して月次資金流出入額としています。

| 2025年下半期(7~12月) | 2025年合計 | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | eMAXIS Slim国内債券インデックス | 30.3 | 1 | 59.0 |

| 2 | MySMT 国内債券インデックス | 7.9 | 3 | 13.2 |

| 3 | たわらノーロード国内債券 | 5.7 | 2 | 14.3 |

| 4 | Smart-i 国内債券インデックス | 3.5 | 4 | 7.2 |

| 5 | 野村インデックスファンド・国内債券[Funds-i] | 0.4 | 7 | -0.6 |

| 6 | ステート・ストリート国内債券インデックス・オープン(隔月分配型) | 0.0 | 5 | 0.1 |

| 7 | 日本債券インデックスe | -0.4 | 8 | -0.7 |

| 8 | インデックスファンド日本債券(1年決算型) | -1.7 | 10 | -2.9 |

| 9 | 三菱UFJ 国内債券インデックスファンド | -1.9 | 9 | -2.0 |

| 10 | iFree 日本債券インデックス | -2.4 | 11 | -4.4 |

| 11 | eMAXIS 国内債券インデックス | -2.8 | 6 | -0.6 |

| 12 | ニッセイ国内債券インデックスファンド<購入・換金手数料なし> | -3.2 | 12 | -5.3 |

| 13 | SMT国内債券インデックス・オープン | -10.5 | 14 | -26.4 |

| 14 | 三井住友・日本債券インデックス・ファンド | -10.6 | 13 | -21.9 |

| 参考 | 三菱UFJ 国内債券インデックスファンド(確定拠出年金) | 10.8 | 参考 | 32.9 |

2025年上半期のトップはeMAXIS Slim。2025年年間でもトップです。

2位がMy SMT、3位がたわらノーロード(2025年年間では2位、3位が入れ替わります)。

信託報酬最安値のステート・ストリート・国内債券インデックス・オープン(隔月分配型)は殆ど売れていません。

そして7位以下は資金流出と、国内債券は人気がありません。

スポンサーリンク

リターンの比較。実質コスト(信託報酬+α)が騰落率に反映されているか? ベンチマークとの乖離(トラッキングエラー)は?

2025年12月末時点の各ファンドの騰落率を見てみます。

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果です。

*実質コストに対する騰落率を見ていきますが、期中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。

騰落率とコストの関係は、理想的には(配当・利息課税を適切に考慮した)インデックス騰落率から決まる傾き、切片の直線になります。

国内債券の場合、利息が出てもそれに課税される事無くファンドの資産となりますので、指数がそのままインデックス騰落率となります。(ここではSMT月報記載の値をインデックス騰落率として使用します)

*ステート・ストリート・国内債券インデックス・オープンはSSGAライト、インデックスファンド日本債券(1年決算型)はamova DCと表記。

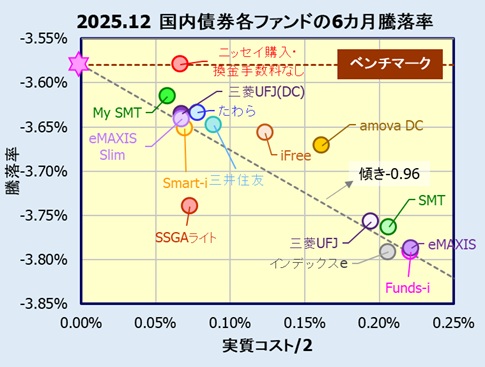

6ヶ月騰落率

先ずは6カ月騰落率を見てみます。

下図は各ファンドの騰落率を実質コスト(/2)に対してプロットしたものです。

図中、茶色の点線がインデックス騰落率。グレーの点線は傾き=-(1+インデックス騰落率)、切片=インデックス騰落率の直線です。

殆どのファンドがこの直線上にあり、これは各ファンド、コスト要因以外でのベンチマークとの乖離がない運用になっている事を意味します。

ただ、ニッセイ<購入・換金手数料なし>、iFree、amovaは他のファンドよりプラス側に、SSGAライトはマイナス側に位置し、コスト要因以外でのベンチマークとの乖離が起きている可能性があります。

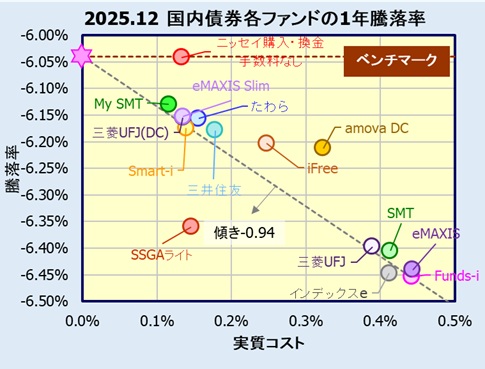

1年騰落率

次に1年間の騰落率を実質コストに対してプロットします。

1年騰落率でも多くのファンドがコスト要因以外でのベンチマークとの乖離がない運用になっており、順当に低コストのMy SMTやeMAXIS Slimなどの騰落率が高くなっています。

ただ、6カ月同様、、ニッセイ<購入・換金手数料なし>、amova、iFree、SSGAライトはコスト要因以外でのベンチマークとの乖離が起きている可能性があります。

スポンサーリンク

まとめ & おすすめファンド

以上、国内債券インデックスファンドについて、純資産総額、資金流出入額、騰落率、さらにベンチマークとの乖離を評価しました。

総じて国内債券はあまり売れておらず、資金流出のファンドが多くありますが、その中で人気があるのはeMAXIS Slim。

ベンチマークとの乖離は、SSGAライト、amova、ニッセイ、iFree以外のファンドで問題ありません。

国内債券インデックスのおすすめファンド

本サイトが選ぶ現時点でのおすすめファンドは、

期待リターンが低い国内債券だけにコストがより重要ですが、その中で、最安値ではないものの比較的低コストで、資金流入も多い

eMAXIS Slim 国内債券インデックス

また、純資産の小ささが難点ですが、信託報酬2位の

My SMT国内債券インデックス(ノーロード)

*「おすすめ」というのは必ず利益が出るという意味ではありません。他の類似ファンドに比べ、同等以上の成績を残すであろうと管理人の主観・推測で選んだものです。最終的なファンドの選択はご自身の判断で行ってください。

販売会社

eMAXIS Slim 国内債券インデックスは主にネット証券で取り扱っています。

尚、マネックス証券は国内債券インデックスファンドの多くがクレジットカード積立の対象外です。ご注意ください。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*国内債券インデックスファンドの多くがクレカ積立対象外

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利が松井証券資産額に応じて最大 年0.65%になるのも魅力。

公式サイト松井証券

尚、国内債券インデックスファンドはNISA(つみたて投資枠)では購入できません。成長投資枠か、あるいはつみたて投資枠で国内債券に投資したい場合はバランスファンドを購入する事になります。

また、個人型確定拠出年金(iDeCo)で低コストの三菱UFJ 国内債券インデックスファンド(確定拠出年金)を取扱っているのは、マネックス証券 iDeCo、松井証券 iDeCo

です。

他のアセットクラスの最新の情報・結果は下記記事を参照して下さい。

米国株式(S&P500/CRSP USトータル・マーケット)インデックスファンド

国内株式(JPX日経インデックス400)インデックスファンド

国内債券インデックスファンド (本記事)