日本を含む全世界の株式に投資するインデックスファンド、SBI・V・全世界株式インデックス・ファンドについて解説します。

[最終更新日:2026.2.4]純資産総額、「最新の騰落率」を2026.1末時点の情報に更新。

[2025.9.19]全て最新の情報に更新。

*本記事は原則2025年8月末日時点の情報に基づき記載しています。

スポンサーリンク

見出し

SBI・V・全世界株式インデックス・ファンドの基本情報

SBI・Vシリーズは、SBIアセットマネジメントがバンガード社ETFに投資する事実上のFOFとして運用する低コストのインデックスファンドです。全世界株式を投資対象としたETF VTに投資するSBI・V・全世界株式に加え、S&P500との連動を目指すETF VOOに投資するSBI・V・S&P500、VTIに投資するSBI・V・全米株式インデックス・ファンド、VYMに投資するSBI・V・米国高配当株式インデックス・ファンドなど、現在13本のラインアップです。

本記事で解説するのはFTSEグローバル・オールキャップ・インデックスとの連動を目指すSBI・V・全世界株式インデックス・ファンド。

先ず、SBI・V・全世界株式インデックス・ファンドの基本情報をまとめます。

| 運用会社 | SBIアセットマネジメント |

| 設定日 | 2022年1月31日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド *マザーファンドがバンガードETFに投資するので事実上FOF。 |

| ベンチマーク | FTSEグローバル・オールキャップ・インデックス(配当込/ネット) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.1238% |

| 実質コスト | 0.137%(*1) |

| 純資産総額 | 697.6億円(2026.1.30時点) |

| (マザーファンド) 純資産総額 | 523.2億円(2025.1.7時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.0220% |

| 楽天証券ポイント還元年率 | (取扱無し) |

| マネックス証券ポイント還元年率 | (取扱無し) |

| 松井証券ポイント還元年率 | 0.0220% |

(*1)2025.1.27第3期決算結果より

スポンサーリンク

投資対象

ベンチマークはFTSEグローバル・オールキャップ・インデックス[配当込み・ネットと推測]で、中・小型株を含む全世界の株式に広く投資します。

ネットとは配当に対する源泉徴収税を考慮した指数の事です。(その源泉徴収税率が日本に対して適切なものなのかは定かではありません)

(注)配当込・ネットは運用会社のYou Tubeで確認。また運用報告書でベンチマークとの差異の理由の一つとして「ファンドとベンチマークにおいて適用される配当税率の差異」と記載されている事からネットである事が分かります。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

マザーファンド

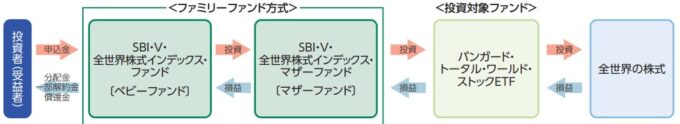

SBI・V・全世界株式インデックス・ファンドはファミリーファンド方式でマザーファンドを介して全世界の株式に投資します。

実際の運用はマザーファンドを通してバンガード社のETF バンガード・トータル・ワールド・ストックETF(Total World Stock ETF【VT】)に投資します。

画像引用:SBI・V・全世界株式インデックス・ファンド 交付目論見書

Vanguard Total World Stock ETF【VT】 ~FTSEグローバル・オールキャップ・インデックス~

バンガード・トータル・ワールド・ストックET【VT】は、日本を含む先進国、新興国の大型から小型株までも含み、投資可能な全世界の株式時価総額のほぼ98%をカバーする時価総額加重平均型の指数、FTSEグローバル・オールキャップ・インデックスをベンチマークとするETFです。48カ国(地域)の約10,000銘柄で構成されます。

経費率は0.06%と非常に低コスト。

VTは2025年8月末日時点で9,990銘柄に投資、組入上位10銘柄は下表のようになります。

| 銘柄 | 国 | Ticker | 比率 | |

| 1 | NVIDIA Corp. | 米国 | NVDA | 4.11% |

| 2 | Microsoft Corp. | 米国 | MSFT | 3.78% |

| 3 | Apple Inc. | 米国 | AAPL | 3.45% |

| 4 | Amazon.com Inc. | 米国 | AMZN | 2.21% |

| 5 | Meta Platforms Inc. | 米国 | META | 1.62% |

| 6 | Broadcom Inc. | 米国 | AVGO | 1.38% |

| 7 | Alphabet Inc. Class A | 米国 | GOOGL | 1.25% |

| 8 | Alphabet Inc. Class C | 米国 | GOOG | 1.02% |

| 9 | Tesla Inc | 米国 | TSLA | 0.95% |

| 10 | Taiwan Semiconductor Manufacturing Co Ltd | 台湾 | 2330 | 0.92% |

データ引用:米国Vanguardサイトより

上位10銘柄中9銘柄が米国で、エヌディビア、マイクロソフト、アップル、アマゾンといった米国のみならず世界を代表する企業が上位を占めています。

スポンサーリンク

手数料(信託報酬、実質コストなど)

SBI・V・全世界株式インデックス・ファンドの信託報酬は0.0638%(税込み)。

これに投資先ETF VTの経費率0.06%を加えて、

実質的な信託報酬は0.1238%(税込)。

実質コストは3期目決算で0.137%、信託報酬以外のコストも十分低くなっています。

尚、SBI・V・S&P500インデックス・ファンド同様、売買委託手数料はかかっていません。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

他社 類似ファンド(全世界株式インデックスファンド)との信託報酬・実質コスト比較

FTSEグローバル・オールキャップ・インデックスをベンチマークとするファンドは、SBI・V・全世界株式インデックス・ファンド以外に、楽天・全世界株式インデックス・ファンド(楽天・VT)、SBI・全世界株式インデックス・ファンド(愛称:雪だるま)等があります。

また、小型株は含みませんが、同じく全世界株式(日本を含む)を投資対象としたMSCI ACWI(All Country World Index)をベンチマークとするeMAXIS Slim全世界株式(オール・カントリー)等を含めて信託報酬・実質コストを比較します。

さらに、eMAXIS Slimシリーズの個別のファンド(TOPIX、先進国株式、新興国株式)を6%:83%:11%の比率で組み合わせた場合も参考までに記載します。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

*ファンド名下の[]内はベンチマーク。[FTSE]はFTSE Global All Cap Index、[MSCI]はMSCI All Country World Indexの略。

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | 楽天・プラス・オールカントリー株式インデックス・ファンド [MSCI] | 0.05610% | 0.118% |

| 2 | eMAXIS Slim 全世界株式(オール・カントリー) [MSCI] | 0.05775% 以下 | 0.094% |

| 2 | はじめてのNISA・全世界株式インデックス [MSCI] | 0.05775% | 0.081% |

| 2' | Tracers MSCIオール・カントリー・インデックス(全世界株式) [MSCI] | 0.05775% (上限0.08775%) | 0.126% |

| 5 | ステート・ストリート全世界株式インデックス・オープン [MSCI] | 0.0748% | 0.177% |

| 6 | SBI・全世界株式インデックス・ファンド [FTSE] | 0.1022% | 0.113% |

| 個別ファンドの組合せ | 0.1074% | ||

| 7 | たわらノーロード 全世界株式 [MSCI] | 0.10989% | 0.150% |

| 7 | インデックスオープン・世界株式 [MSCI] | 0.10989% | --- |

| 9 | Smart-i Select 全世界株式 [MSCI] | 0.1144% | 0.181% |

| 10 | SBI・V・全世界株式インデックス・ファンド [FTSE] | 0.1238% | 0.137% |

| 11 | 楽天・全世界株式インデックス・ファンド [FTSE] | 0.179% | 0.193% |

| 12 | つみたて全世界株式 [MSCI] | 0.1980% | 0.234% |

| 13 | (amova) インデックスファンドMSCIオール・カントリー (全世界株式) [MSCI] | 0.4785% | 0.551% |

| 14 | (ステート・ストリート) 全世界株式インデックス [MSCI] | 0.5280% | 0.593% |

SBI・V・全世界株式インデックス・ファンドと同様、バンガード社ETF VTに投資し、直接のライバルとなる楽天・VTに対し信託報酬で0.055%ポイント低くなっています。

*楽天・VTはVT以外にもVTI/VXUSにも投資しています。

ただ、同じSBIアセットマネジメントが運用するSBI・全世界株式インデックス・ファンド(愛称:雪だるま)には0.022%ポイント負けています。

さらに、ベンチマークは異なりますが全世界株式に投資するeMAXIS Slim全世界株式(オール・カントリー)には0.066%ポイントと大差で負けています。

*各地域別のファンドを組み合わせた場合も十分低コストですが、3本を購入しリバランスを行う等の手間はかかります。

勿論、SBI・V・全世界株式インデックス・ファンドの信託報酬0.1238%も事実上のFoFでありながら、ファンドそのものの信託報酬を低く抑える事で、十分低コストのファンドとなっています。

SBI・V・全世界株式インデックス・ファンドの配当に対する三重課税

米国以外の国に投資対象とした米国ETFに投資する場合、所有する株式から出る配当の課税が現地国、米国、そして最終的には日本と三重課税になります。

SBI・V・全世界株式インデックス・ファンドも、この三重課税の影響を受け、日本から直接投資するeMAXIS Slim全世界株式(オール・カントリー)等に対し税制上は不利になると思われます。

*米国ETF VTに直接投資しても基本的には同じです。(VT直接投資では外国税額控除で一部取り返す事も可能。一方で、SBI・Vの場合、恐らく分配金を出さないと推測されますので国内課税は繰延されるというメリットがあります。)

信託報酬の変更履歴

SBI・V・全世界株式インデックス・ファンドは、信託報酬そのものの引下げはありませんが、投資先ETF VTの経費率引下げが2回あり、その分実質的な信託報酬が引き下げられています。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2022/1/31 | 0.1438% | 新規設定。 |

| 2022/2/25 | 0.1338% | 投資先ETF VTの経費率引下げによる。 |

| 2025/2/1 | 0.1238% | 投資先ETF VTの経費率引下げによる。 |

スポンサーリンク

SBI・V・全世界株式インデックス・ファンドの運用状況

資金流出入額 & 純資産総額 (評判・人気は?)

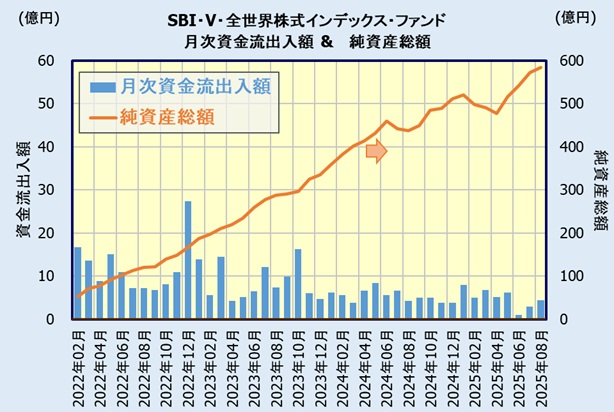

月次資金流出入額、純資産総額からSBI・V・全世界株式インデックス・ファンドの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

(*)SBI・V・全世界株式の資金流入額には当初募集期間の金額は含まれません。

SBI・V・全世界株式インデックス・ファンドは2022年1月31日設定(2022年1月17日より募集)と比較的新しいファンドです。

2025年(1~8月)の月平均資金流入額は5.0億円。

同期間のeMAXIS Slim全世界株式(オール・カントリー)が1,950億の資金流入、楽天・VTが52億、SBI・全世界株式インデックス・ファンド(愛称:雪だるま)が32億ですので(いずれも月平均)、販売会社が少ないとはいえ大きく及びません。

純資産総額は584億円(2025.8末時点)。

運用状況は?

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

1年/3年騰落率

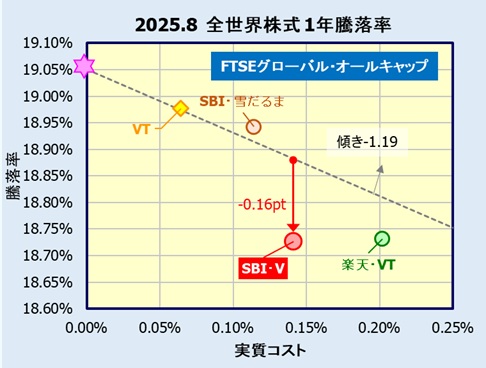

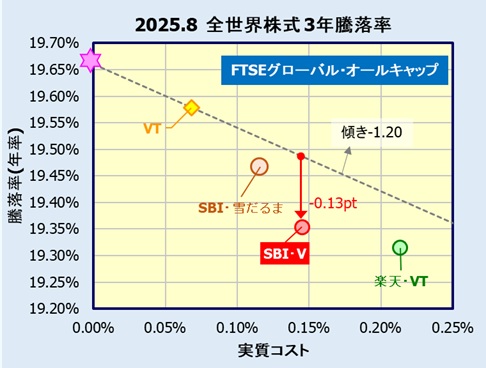

下図は2025年8月末日時点の実質コストに対する1年、及び3年騰落率(年率)を複数のファンドでプロットしたものです。

米国ETF Vanguard VTのデータもプロットします。

*VTは分配金10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Google Finance、分配金は米国Vanguard社サイトより引用)

(VTの乖離は小さいであろうとの前提のもと管理人の主観で決めた)配当課税を適切に考慮した真のベンチマーク(図中ピンクの星印)から決まるコストと騰落率の関係が図中グレーの点線です。このグレーの点線上にあればコスト要因以外でのベンチマーク(正確にはVT)との乖離がないと推測できます。

*SBI・V・全世界株式インデックス・ファンドを「SBI・V」、SBI・全世界株式インデックス・ファンド(愛称:雪だるま)を「SBI・雪だるま」、楽天・全世界株式インデックス・ファンドを「楽天・VT」と略して表記。

SBI・V・全世界株式インデックス・ファンドは1年で-0.16ポイント、3年で-0.13ポイント、VTに対しコスト要因以外で乖離している事になります。

騰落率はSBI・全世界株式インデックス・ファンド(愛称:雪だるま)より低く、楽天・全世界株式インデックス・ファンド(楽天・VT)とは概ね同等になっています。

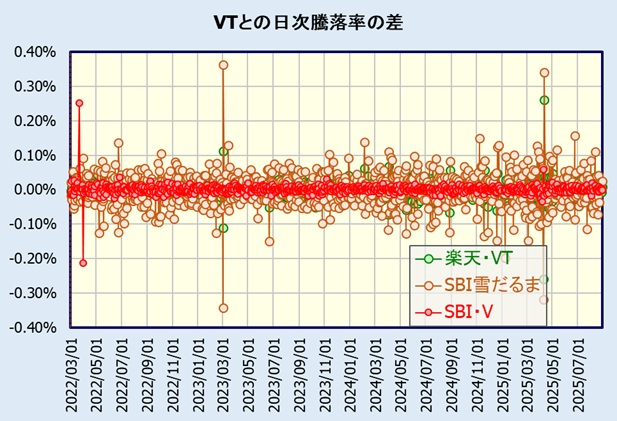

日次騰落率 ~VTとの比較~

日次騰落率のVT(円換算)との差を2022.3.1~2025.8.31の期間で見てみます。

SBI・V・全世界株式インデックス・ファンドはVTの分配金権利落ち日(EX-DIVIDEND DATE/米国時間 3.21)に当たる2022年3月22日にVTに対して大きなマイナス乖離を起こしています。(ただ、3月31日にほぼ同等のプラス乖離があり月次騰落率では見えなくなっていますが)

ただ、この日以外は、特に大きな乖離は観察されません(細かい乖離はありますが)。

一方、SBI・雪だるまは日次騰落率でもVTとの乖離が頻繁に観察されます。楽天・VTも僅かですがSBI・Vより乖離が大きくなっています。

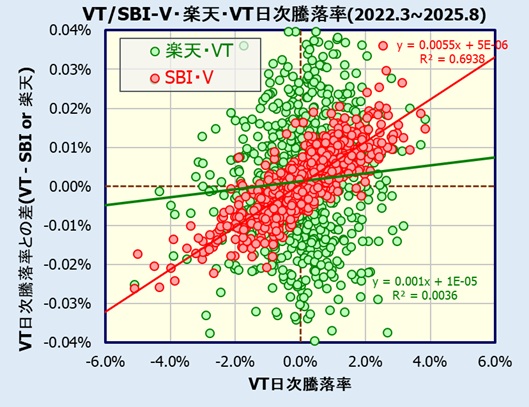

次にVTの日次騰落率と、日次騰落率のVTとの差の関係を見てみます。

*大きな乖離が発生したSBI・V 2022.3.22/31、楽天 2025.4.10を除外してプロット

楽天・全世界株式インデックス・ファンド(楽天・VT)よりSBI・V・全世界株式インデックス・ファンドの方が傾き大で相関が強く、これはVT日次騰落率がプラスの時はSBI・Vが劣後、VTがマイナス時はSBI・Vの騰落率が高かった事を意味します。

SBI・V・S&P500インデックス・ファンドと同様、現金比率の高さ(及び、それを先物でカバーしていない事)に起因していると推測します。

以上、SBI・V・全世界株式インデックス・ファンドのVTに対する乖離をSBI・全世界株式インデックス・ファンド(愛称:雪だるま)、楽天・全世界株式インデックス・ファンド(楽天・VT)と比較してきました。

日次騰落率からみたベンチマークとの連動性という観点では、SBI・雪だるまよりSBI・V・全世界株式インデックス・ファンドの方が優れています。一方、楽天・VTとはVTとの連動性に加え、保有する現金等比率に起因すると思われる差が観察されます。

*楽天や三菱UFJ AM等は必要となる現金部分を先物に投資しベンチマークとの連動性を高めようとしていますが、SBI AMの場合、これをアクティブリスクとして好まない方針のように思えます(SBI・Vシリーズ運用報告セミナー(4/22)より/YouTube 2022.4.22 16分頃より)。

(注)以上はVTに対する乖離の評価であり、ベンチマークに対する乖離ではありません。VTと言えども多少なりともベンチマークとの乖離があります。

スポンサーリンク

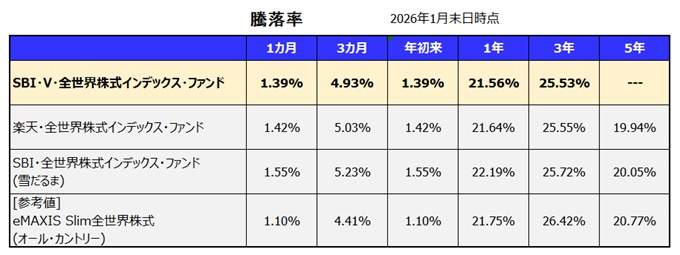

最新の騰落率[利回り](楽天・VT / SBI・雪だるまと比較) ~2026年1月末日時点~

*本章は原則毎月更新します。

最新の騰落率をライバルファンドとともにまとめます。

*3年・5年騰落率は年率表記。

[表をクリックすると拡大します]

SBI・V・全世界株式インデックス・ファンドは、楽天・全世界株式インデックス・ファンド(楽天・VT)対して評価期間・時期により勝ったり負けたり、今期の評価では若干低くなっていますが、長期では概ね同等の騰落率になっています。

SBI・全世界株式インデックス・ファンド(愛称:雪だるま)とは騰落率が大きく異なる期間がありますが、恐らく、SBI・V・全世界株式インデックス・ファンドの方がよりベンチマークに近い運用になっていると推測します。

尚、eMAXIS Slim全世界株式(オール・カントリー)はベンチマークが異なりますので、参考値として見て下さい。同じ日本を含む全世界の株式に投資しますが小型株の有無が異なります。勿論、小型株の有無が将来のパフォーマンスにどのように影響を及ぼすかは分かりません。

SBI・V・全世界株式インデックス・ファンドの分配金

SBI・V・全世界株式インデックス・ファンドは未だ分配金を出した実績はありません。他のファンドの実績から推測するに、将来も出さない可能性が高いと思われます。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

SBI・V・全世界株式インデックス・ファンドとSBI・全世界株式インデックス・ファンド(愛称:雪だるま)との違い

SBIアセットマネジメントが運用する全世界株式ファンドには、本ファンドとSBI・全世界株式インデックス・ファンド(愛称:雪だるま)の2本があります。

ベンチマークは両者ともFTSEグローバル・オールキャップ・インデックスと同じです。

違いは、SBI・V・全世界株式インデックス・ファンドがバンガードETF VT 1本だけに投資するのに対し、SBI・全世界株式インデックス・ファンド(愛称:雪だるま)は3本のETFに投資します。

信託報酬はSBI・全世界株式インデックス・ファンド(愛称:雪だるま)の方が低くなっています。

(以下、管理人の主観を含みますが)

とにかくコストを優先し、低コストのETFを組合わせてベンチマークに近い運用を目指すのがSBI・全世界株式インデックス・ファンド(愛称:雪だるま)、

一方、若干コストはあがるものの、よりベンチマークとの連動性を高め、人気のVTに投資するのがSBI・V・全世界株式インデックス・ファンドとなります。

勿論、最終的なパフォーマンスはどちらが勝るか分かりませんので、

とにかくコストを優先する方はSBI・全世界株式インデックス・ファンド(愛称:雪だるま)、

ベンチマークとの連動性を重視、または人気のVTに投資したい方はSBI・V・全世界株式インデックス・ファンド

を選択すれば良いかと。

スポンサーリンク

まとめ

SBI・V・全世界株式インデックス・ファンドは、小型株をも含む全世界の株式に投資出来、人気のバンガード社ETF VTに投資するファンドです。

信託報酬は全世界株式の中で最安値という訳ではありませんが、同じVT(を中心に)に投資する楽天・全世界株式インデックス・ファンド(楽天・VT)より十分低コストです。

1本のファンドで全世界の株式に時価総額比率で投資したい方にとって、eMAXIS Slim全世界株式(オール・カントリー)、楽天・全世界株式インデックス・ファンド(楽天・VT)とともに有力な選択肢の一つとなるファンドです。

販売会社

SBI・V・全世界株式インデックスファンドはSBI証券、三菱UFJ eスマート証券(旧:auカブコム証券)、松井証券などで取り扱っています。

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

公式サイト三菱UFJ eスマート証券

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

尚、個人型確定拠出年金(iDeCo)で取扱っている金融機関はありません。

ライバルとなるファンド

はじめてのNISA・全世界株式インデックス(オール・カントリー)

Tracers MSCIオール・カントリー・インデックス全世界株式

SBI・V・全世界株式インデックス・ファンド *本記事

他の全世界株式インデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。