*地図上緑色の国がMSCI EMの投資国です。

主にMSCIエマージング・マーケット・インデックス(以下、MSCI EMと略して表記する場合があります)との連動を目指す新興国株式インデックスファンドについて、純資産総額、資金流出入額、運用成績(騰落率、ベンチマークとの乖離)を調査します。(MSCI EMではありませんが、iFree、楽天・新興国株式、SBI・新興国株式も含みます)

*原則3カ月毎に更新します。

[最終更新日:2024.4.5]全て最新の情報に更新。

MSCIエマージング・マーケット・インデックスって何? 新興国ってどこの国?っていう方は下記の記事をご覧ください。

参考記事【外国株式インデックスファンド】各インデックス(指数)、そして先進国、新興国ってどこの国?

*本記事は2024年3月末日時点の情報に基づき記載しています。

先ず、各ファンドの純資産総額、及び、月次資金流出入額から人気のファンドを調べます。

さらに、各ファンドにより実質コスト(信託報酬+α)は異なりますが、それがちゃんとファンド騰落率に反映されているか、そしてベンチマークとの乖離を確認します。

尚、ベンチマークとの乖離、各社、決算時の運用報告書や月報に記載されていますが、これを信じてはいけません。同じMSCI EMといっても、各社のベンチマーク騰落率は異なるからです。

スポンサーリンク

見出し

新興国株式インデックスファンドのNISAつみたて投資枠対象状況

多くの新興国株式がベンチマークとしているMSCIエマージング・マーケット・インデックス、及び、FTSE Emerging Index、 FTSE RAFI Emerging IndexはNISA(つみたて投資枠)の指定インデックスですので、これらとの連動を目指すインデックスファンドはNISAつみたて投資枠で投資・購入出来ます。

*上記ベンチマーク連動型インデックスファンドでも必ずしもNISA(つみたて投資枠)で購入出来るとは限りません。

次章で本記事で比較・対象とするファンドの一覧表を示しますが、ここにNISAつみたて投資枠対象ファンドにはつみたて投資枠とマークをつけてあります。

*つみたて投資枠の対象商品は、成長投資枠でも購入する事が出来ます。

(一部ファンドを除く。また金融機関によってはつみたて投資枠専用としている場合もあります)

*下表はつみたて投資枠対象の新興国株式インデックスファンド全てを含んでいるとは限りません。

比較した新興国株式インデックスファンド、その信託報酬・実質コスト・純資産総額

比較したファンド、及び、その信託報酬・実質コスト、設定日、2024年3月末日時点の純資産総額を下表にまとめます。(信託報酬の低い順に並べてあります)

*DC専用ファンドは参考値扱い。(表中グレーの行のファンド)

*信託報酬、実質コストは税込み。

*つみたて投資枠はNISAつみたて投資枠対象ファンド(2024.3末時点)。

| ベンチマークがMSCIエマージング・マーケット・インデックス以外のファンド |

| ファンド | 信託報酬 (実質コスト) | 設定日 | 純資産総額(億円) |

| SBI・V・新興国株式インデックス・ファンド | 0.1438% (---%) | 2023/6/8 | 7.7 |

| つみたて投資枠 eMAXIS Slim新興国株式インデックス | 0.1518% (0.330%) | 2017/7/31 | 1,465 |

| つみたて投資枠 SBI・新興国株式インデックス・ファンド | 0.1760% (0.189%) | 2017/12/6 | 261 |

| つみたて投資枠 たわらノーロード新興国株式 | 0.1859% (0.522%) | 2016/3/14 | 221 |

| つみたて投資枠 <購入・換金手数料なし>ニッセイ新興国株式インデックスファンド | 0.1859% (0.475%) | 2017/10/13 | 40.5 |

| つみたて投資枠 はじめてのNISA・新興国株式インデックス | 0.1859% (---%) | 2023/7/10 | 3.7 |

| つみたて投資枠 My SMT 新興国株式インデックス | 0.1870% (0.433%) | 2018/1/12 | 15.3 |

| 楽天・新興国株式インデックス・ファンド | 0.2120% (0.265%) | 2017/11/17 | 35.7 |

| 三菱UFJ DC新興国株式インデックスファンド | 0.2750% (0.462%) | 2009/12/11 | 628 |

| DIAM新興国株式インデックスファンド<DC年金> | 0.3630% (0.665%) | 2011/5/17 | 170 |

| つみたて投資枠 つみたて新興国株式 | 0.3740% (0.559%) | 2017/8/16 | 322 |

| つみたて投資枠 三井住友・DC新興国株式インデックスファンド | 0.3740% (0.616%) | 2011/4/18 | 67.7 |

| つみたて投資枠 Smart-i 新興国株式 | 0.3740% (0.774%) | 2017/8/29 | 59.7 |

| つみたて投資枠 インデックスファンド海外新興国(エマージング)株式 | 0.3740% (0.636%) | 2008/4/1 | 535 |

| つみたて投資枠 iFree 新興国株式インデックス | 0.3740% (0.683%) | 2016/9/8 | 155 |

| つみたて投資枠 eMAXIS 新興国株式インデックス | 0.6600% (0.848%) | 2009/10/28 | 383 |

| つみたて投資枠 野村インデックスファンド・新興国株式[Funds-i] | 0.6600% (0.788%) | 2010/11/26 | 68.6 |

| つみたて投資枠 SMT新興国株式インデックス・オープン | 0.6600% (0.896%) | 2008/12/15 | 321 |

信託報酬最安値は2023.6.8に設定されたSBI・V・新興国株式インデックス・ファンド。

MSCI EM連動型インデックスファンドでは2023.9.8に信託報酬を引下げたeMAXIS Slim 新興国株式インデックスが最安値(税抜きではSBI・Vと同率)。

これに、(MSCI EMでは)たわらノーロード新興国株式、<購入・換金手数料なし>ニッセイ新興国株式が続きます。ただし、2ファンドとも実質コストが高くなっています。

このように、特に新興国株式では信託報酬だけでなく実質コストにも注目する必要があります。

eMAXIS Slimは順調に純資産総額を伸ばしており、設定から約3年半の2021.1に純資産総額500億円、2023.1には1,000億円を突破し、ここに取り上げた新興国株式インデックスファンドの中では最も大きな純資産となっています。

<購入・換金手数料なし>ニッセイ新興国株式は純資産がなかなか増えません。

比較的低コストにもかかわらず苦戦しているのがMy SMT、漸く15億に達したレベルです。

最新の信託報酬・実質コスト等は下記記事を参照して下さい。

スポンサーリンク

資金流出入額 [新興国株式インデックスファンド 人気ランキング]

2024年1~3月の概算の月次資金流出入額(*)3カ月合計、及び2023年累計(1~12月)を見てみます。

2024年1~3月の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出。

例えば、3月5日の日次資金流出入額は

(3月5日の純資産総額) - (3月4日の純資産総額) x (日次騰落率 + 1)で計算し、

これを1カ月分足して月次資金流出入額としています。

| 2024年1~3月 | 2023年累計 (1~12月) | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | eMAXIS Slim新興国株式 | 50.3 | 1 | 192.3 |

| 2 | つみたて新興国株式 | 14.3 | 3 | 56.0 |

| 3 | iFree 新興国株式インデックス | 9.4 | 6 | 21.0 |

| 4 | インデックスファンド海外新興国(エマージング)株式 | 7.3 | 2 | 57.5 |

| 5 | たわらノーロード新興国株式 | 6.8 | 5 | 27.8 |

| 6 | My SMT新興国株式インデックス | 4.0 | 9 | 6.4 |

| 7 | Smart-i 新興国株式 | 3.6 | 8 | 12.7 |

| 8 | はじめてのNISA・新興国株式インデックス(愛称:Funds-iBasic新興国株式) | 3.2 | 14 | 0.3 |

| 9 | DIAM新興国株式インデックスファンド<DC年金> | 2.6 | 7 | 14.7 |

| 10 | SBI・新興国株式インデックス・ファンド | 1.7 | 4 | 42.4 |

| 11 | SBI・V・新興国株式インデックス・ファンド | 1.5 | 11 | 4.5 |

| 12 | 楽天・新興国株式インデックス | 0.4 | 12 | 2.6 |

| 13 | 三井住友・DC新興国株式インデックスファンド | 0.3 | 10 | 6.0 |

| 14 | <購入・換金手数料なし>ニッセイ新興国株式インデックスファンド | -0.3 | 13 | 1.8 |

| 15 | 野村インデックスファンド・新興国株式[Funds-i] | -2.7 | 15 | 0.0 |

| 16 | SMT新興国株式インデックス・オープン | -6.8 | 16 | -4.7 |

| 17 | eMAXIS 新興国株式インデックス | -14.2 | 17 | -9.7 |

| 参考 | 野村新興国株式インデックスファンド(確定拠出年金向け) | 11.2 | 参考 | 78.0 |

| 参考 | 三菱UFJ DC新興国株式インデックスファンド | 8.3 | 参考 | 45.9 |

2024年1~3月期、最も売れたのはeMAXIS Slim新興国株式インデックス。2023年も1位です。MSCIエマージング・マーケット・インデックスだけでなく他の指数を含めて新興国株式インデックスファンドとしては敵なし、eMAXIS Slimの独壇場と言っても良いでしょう。

2位はeMAXIS Slimの姉妹ファンドとも言える、同じ三菱UFJアセットマネジメントが運用するつみたて新興国株式、

3位はFTSE RAFI Emerging Indexとの連動を目指すiFree新興国株式インデックス。

4位が確定拠出年金に多く採用されていると思われる日興AMのインデックスファンド海外新興国(エマージング)株式。

2023年は4位だった事実上のFOFで超低コストのSBI・新興国株式インデックス・ファンド(旧名称:EXE-iつみたて 新興国株式ファンド)、今期は10位に落ちています。

比較的信託報酬が低いにも係わらずふるわないのが<購入・換金手数料なし>ニッセイやMy SMT。

<購入・換金手数料なし>ニッセイ、一時期はeMAXIS Slimと同一信託報酬になりましたが資金流入は殆ど増えていません(現時点ではeMAXIS Slimがさらなる信託報酬引下げを行い、若干の差がついています)。

My SMTは、2022.7.21の信託報酬引下げで、その時点ではeMAXIS Slimと並びましたが、資金流入は殆ど増えていません(若干増えてはいるのですが大きな額ではありません)。

ベンチマークは異なりますが、楽天・インデックスシリーズの一つである楽天・新興国株式(楽天・VWO)も人気がありません。

スポンサーリンク

リターンの比較。実質コスト(信託報酬+α)が騰落率に反映されているか? ベンチマークとの乖離は?

2024年3月末時点の各ファンドの騰落率を見てみます。

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果。

*ベンチマーク値(MSCI EM グロス/ネット)もプロット。米国MSCI社サイトのデータを引用、さらに三菱UFJ銀行の為替レートを使って管理人が独自に円換算。

*実質コストに対する騰落率を見ていきますが、期中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。(期中平均コストは基準価額の変動を考慮せず)

騰落率とコストの関係は、理想的には配当課税を適切に考慮したインデックス(指数)騰落率(これを「真のインデックス」と定義)から決まる傾き、切片の直線になります。ただ、外国株式の場合、「真のインデックス」騰落率がわかりませんので、管理人の主観で図中グレーの点線を引いています。

*MSCI社は配当課税を考慮したネット指数も出していますが、配当課税は日本に対して適切なものではありません。経験上、「真のインデックス」は配当課税を考慮しないグロスとネットの中間にあると思われます。

(注)本評価では、多くのファンドがベンチマークとの乖離がないであろうとの仮定・前提のもと、この「多くのファンド」から外れた騰落率を示すものを「乖離」と判定します。評価方法やインデックスの詳細については下記記事をご覧ください。(同じマザーファンドで運用する三菱UFJのファンドが4本も含まれており、若干、評価の公平性に欠ける点をご承知おきください)

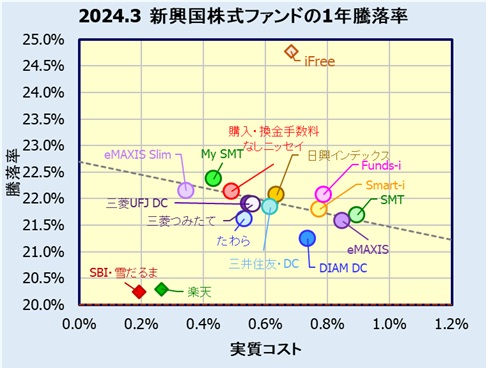

全ファンドの騰落率

先ずはベンチマークの違いを無視し、ここで比較の対象とした全ファンドの2024年3月末日時点の1年騰落率と実質コストの関係を見てみます。

○印がMSCI EM、◇がMSCI EM以外をベンチマークとするファンドです。

MSCI EMは概ね22%程度上昇していますが、これを大きく上回っているのがFTSE RAFIエマージンインデックスをベンチマークとするiFree 新興国株式インデックス、+25%です。

FTSEエマージング・マーケッツ・オールキャップ・インデックスをベンチマークとする楽天・新興国株式、FTSEエマージング・インデックスをベンチマークとするSBI・新興国株式はMSCI EMに劣後しています。

勿論、僅か1年だけの結果ですので、これをもって各ベンチマークの優劣をつけられるものではありません。ただ、同じ新興国株式インデックスでもこれだけ異なる場合もあるという事は認識しておいた方が良いでしょう。

各インデックスの長期のパフォーマンスは下記記事をご覧ください。

MSCIエマージング・マーケット・インデックスとの連動を目指す新興国株式インデックスファンドの騰落率

次にMSCI EMとの連動を目指すインデックスファンドのみで、その騰落率と実質コストの関係から、ベンチマークとの乖離を見ていきます。

*参考までにETF、NEXT FUNDS新興国株式・MSCIエマージング・マーケット・インデックス(為替ヘッジなし)連動型上場投信【2520】も追加してあります。

[信託報酬 0.2090% 実質コスト 0.264% (2023.9決算時点)]

ETFの騰落率は分配金(非課税)再投資時の基準価額(市場価格ではありません)より計算。

尚、新興国株式に投資する東証上場ETFの詳細は下記ページをご覧下さい。

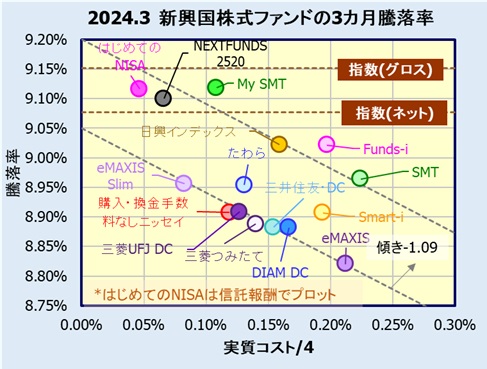

3カ月騰落率

2024年3月末日時点の3カ月騰落率です。この3カ月では9%程度上昇しました。

実質コスト(/4)に対して3カ月騰落率をプロットします。

*図中、グレーの点線はあくまで管理人の主観でひいたものです。

新興国株式は、国内株式(TOPIX)や先進国株式などのようにコストと騰落率の関係があまり明確ではなく、どのファンドがベンチマーク通りの運用になっているか正確に判断出来ない事が多くあります。

今回の評価期間でも野村、三井住友トラストのファンドと三菱UFJ、アセマネOne等で二分化しているように見えます。

どちらがよりベンチマーク通りの運用になっているかは判断できません。

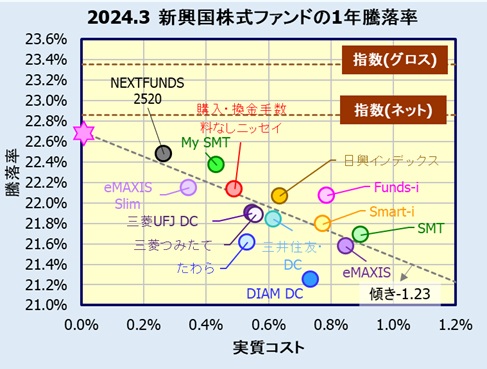

1年騰落率

次に2024年3月末日時点の1年騰落率を見てみます。

直近1年では22%程度上昇しています。

*図中、グレーの点線はあくまで管理人の主観でひいたものです。

1年騰落率になると、多少、コストと騰落率の相関が良くなってきます(ただ3カ月とはスケールも違いますし、二分化の傾向も依然残っています。また先進国株式等に比べるとばらつきが大きくなっています)。

その中で、たわらノーロード、DIAM DCが若干マイナス乖離している可能性があります。

そして、順当にeMAXIS SlimやMy SMTなどの低コストのファンドの騰落率が高くなっています。

ベンチマークからロシアを除外した影響

MSCIは2022年3月9日にMSCI Emerging Markets Indexからロシアを除外しました。(FTSEも2022年3月7日に除外)

MSCI EMのロシアの占める割合は除外時点では1%未満と思われますが、その影響をベンチマークとファンドの騰落率の差から見てみます。

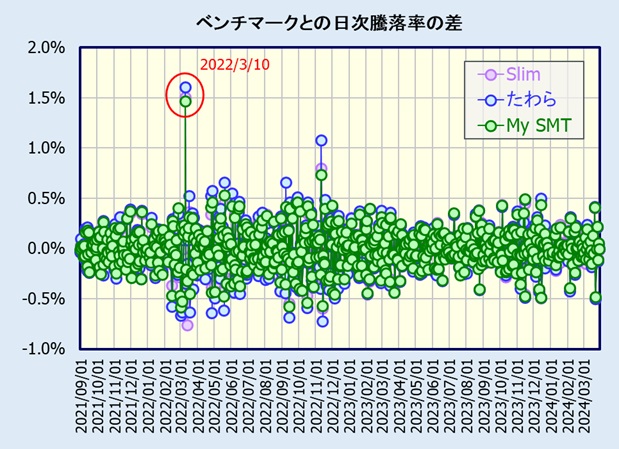

下図はベンチマーク(MSCI EMネット値、円換算)とファンド(eMAXIS Slim、たわらノーロード、My SMT)の日次騰落率の差をみたものです。

*ファンド日次騰落率 - ベンチマーク日次騰落率(%ポイント)

ロシアを除外した翌日の2022年3月10日の日次騰落率が各ファンド、ベンチマークに対して1.5%ポイントと大きく乖離している事が分かります。

ロシア除外(ファンド保有のロシア株評価額を0に)、そして、その後のポートフォリオの調整などで各ファンド、ベンチマークとの連動性に苦労したものと思われ、除外後も暫くは乖離の大きい状態が続いています。

ただ、その乖離も2023年4月以降は多少落ち着いてきたように見えます。

スポンサーリンク

まとめ & 新興国株式おすすめファンド(投資信託)は?

以上、主にMSCIエマージング・マーケット・インデックスとの連動を目指す新興国株式インデックスファンドについて、純資産総額、資金流出入額、騰落率、さらにベンチマークとの乖離を評価しました。

新興国株式インデックスファンドでは、そのベンチマークとしてMSCIエマージング・マーケット・インデックスが人気があり、SBI・新興国株式や楽天・新興国株式(楽天インデックス)はあまり売れていません。

MSCI EMの中で圧倒的に人気を集めている=資金流入額が大きいのがeMAXIS Slim新興国株式インデックス。

信託報酬で他社を圧倒し、騰落率もそのコストの低さに応じて高くなっています。

よって、本サイトが現時点で選ぶ新興国株式クラスのおすすめファンドは、

また、ベンチマークとしてFTSEがお好みの方は、FoFで三重課税というデメリットはあるものの圧倒的な実質コストの低さ、そして、そこそこ売れている事から、

も良いでしょう。但し、ベンチマークとの乖離という点では、(月報などで見る限り)まだ懸念がありますが。

また、設定されたばかりですが、その信託報酬の低さからSBI・V・新興国株式インデックス・ファンドも今後期待できるファンドです。

*「おすすめ」というのは必ず利益が出るという意味ではありません。他の類似ファンドに比べ、同等以上の成績を残すであろうと管理人の主観・推測で選んだものです。最終的なファンドの選択はご自身の判断で行ってください。

販売会社

eMAXIS Slim 新興国株式インデックスは主にネット証券で取り扱っています。

(2023.10以降にマネックス証券のNISA口座を開設した方は2024年9月30日までNISA口座でのクレカ積立還元率2.2%[5~10万円部分も2.2%])

*通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイト(PR)マネックス証券

また投資信託保有でTポイント、Pontaポイント、dポイントがもらえます。さらにT/Pontaポイントで投資信託を購入できます。

公式サイト(PR) SBI証券

*三井住友カード(NL)なら年会費永年無料、三井住友カード ゴールド(NL)は1年間だけでも年間100万円以上利用(一部取引は集計対象外 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。)すれば翌年以降は利用額によらず年会費永年無料。

公式サイト(PR)三井住友カード(NL)

公式サイト(PR)三井住友カード ゴールド(NL)

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.1%、au Payアプリ等の連携で最大0.20%になるのも魅力。

公式サイト(PR)auカブコム証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。楽天カードから楽天キャッシュへチャージすると0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト(PR)楽天証券

公式サイト(PR)楽天カード

勿論、NISA(つみたて投資枠)対象のファンドです。

また、個人型確定拠出年金(iDeCo)で取扱っているのはマネックス証券 iDeCo、松井証券 iDeCo、それにSBI証券 iDeCo(セレクトプラン)

などです。

尚、ETFに興味のある方(分配金が欲しい方)は、NEXT FUNDS新興国株式・MSCIエマージング・マーケット・インデックス(為替ヘッジなし)連動型上場投信【2520】も魅力的な商品です。

さらに2020年からの外国税額控除(二重課税調整制度)の対象予定商品にもなっており、分配金が出るからと言って必ずしも不利になるとは限りません。詳細は下記記事を参照して下さい。

他のアセットクラスの最新情報・結果は下記記事を参照して下さい。

新興国株式インデックスファンド(本記事)

米国株式(S&P500/CRSP USトータル・マーケット)インデックスファンド

国内株式(JPX日経インデックス400)インデックスファンド