インデックス型のバランスファンドとして多くの運用会社が設定し、コスト(信託報酬)的にも低水準のファンドが揃っている8資産均等型。

ただ、8資産均等型では新興国やリートがそれぞれ25%も占める事から、ご自身のアセットアロケーションと一致しないという方も多いかと思います。

そこで、8資産均等型から新興国を除いた6資産均等型、さらにリートを除いた4資産均等型も複数のファンドも多く設定されています。

そんな8資産均等型 & 6資産均等型 & 4資産均等型バランスファンドを解説するとともに、各社のファンドを比較します。

いずれも初めて投資を行う方からベテランまでお勧めできるバランスファンドの一つです。

[最終更新日:2025.1.21]全て最新の情報に更新。

*本記事は原則2024年12月末日時点の情報に基づき記載しております。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

- 1 8資産均等型・6資産均等型・4資産均等型とは? そのリスク・リターンは?

- 2 8資産均等型・6資産均等型・4資産均等型バランスファンドのNISAつみたて投資枠対象状況

- 3 各社の8資産均等型・6資産均等型・4資産均等型バランスファンドの比較

- 4 資金流出入額 [8資産・6資産・4資産均等型インデックスファンド 人気ランキング]

- 5 8資産均等型 各ファンドの評価・パフォーマンス比較(ベンチマークとの乖離)

- 6 6資産均等型 各ファンドの評価・パフォーマンス比較(ベンチマークとの乖離)

- 7 4資産均等型 各ファンドの評価・パフォーマンス比較(ベンチマークとの乖離)

- 8 まとめ & 8資産・6資産・4資産均等型のおすすめのファンド

8資産均等型・6資産均等型・4資産均等型とは? そのリスク・リターンは?

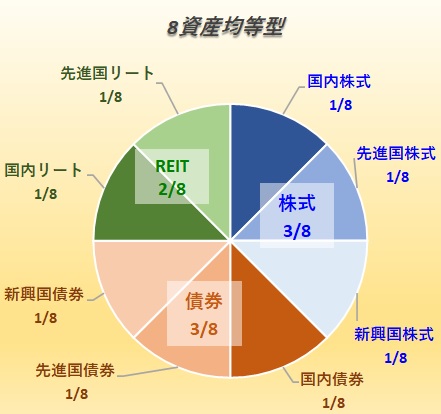

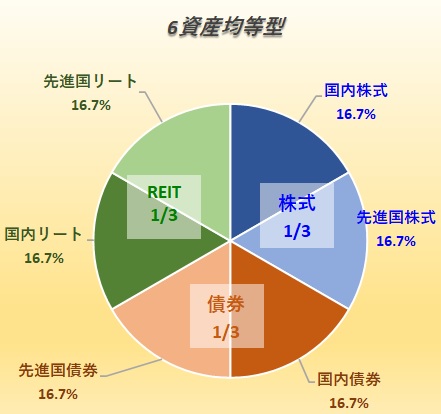

8資産均等型とは?

国内債券、国内株式、先進国債券、先進国株式、新興国債券、新興国株式、国内リート、先進国リートの8資産に均等に投資するバランスファンドです。

この1本だけで主な資産クラスの全てに分散投資できます。

6資産均等型とは?

国内債券、国内株式、先進国債券、先進国株式、国内リート、先進国リートの6資産に均等に投資するバランスファンドです。

8資産均等型から新興国を除いた資産配分になります。

[注意]本記事では6資産均等型をこのように定義しますが、例えば、野村アセットマネジメントの世界6資産分散ファンド(愛称:コアシックス)のように国内債券・株式、先進国債券・株式、新興国債券・株式の6資産均等となっているファンドもあります。

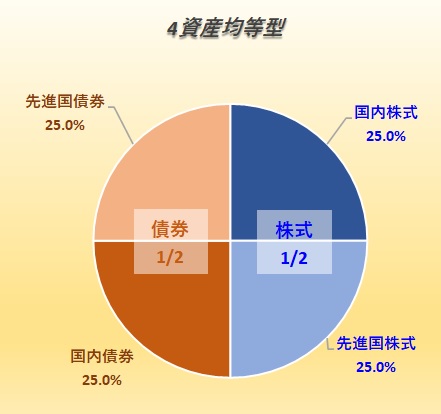

4資産均等型とは?

国内債券、国内株式、先進国債券、先進国株式の4資産に均等に投資するバランスファンドです。

8資産均等型から、新興国及びリートを除いた資産配分になります。

スポンサーリンク

8資産・6資産・4資産均等型のパフォーマンス(リターン・リスク) (世界経済インデックスファンドやセゾン・グローバルバランスファンドとも比較)

投資する上で、そのリスク・リターンを把握しておく事が重要です。

そこで、個々の資産クラスのインデックスファンド、及び人気の世界経済インデックスファンド、セゾン・グローバルバランスファンドとリスク・リターンを比較します。

尚、設定が最も古いeMAXIS バランス(8資産均等型)でさえ、設定日が2011/10/31と比較するには十分な期間が無いことから、個々のアセットクラスのインデックスファンド基準価額から8資産・6資産・4資産均等型となる合成データを作成し、これをそれぞれの基準価額とします。

*個々のインデックスファンドはSMTインデックスシリーズの基準価額を使用。勿論、SMTのコストが引かれた後の値となります。

*新興国債券はJPモルガン・ガバメント・ボンド・インデックス・エマージング・マーケッツ グローバル ダイバーシファイド、新興国株式はMSCIエマージングをインデックスとした合成データです。

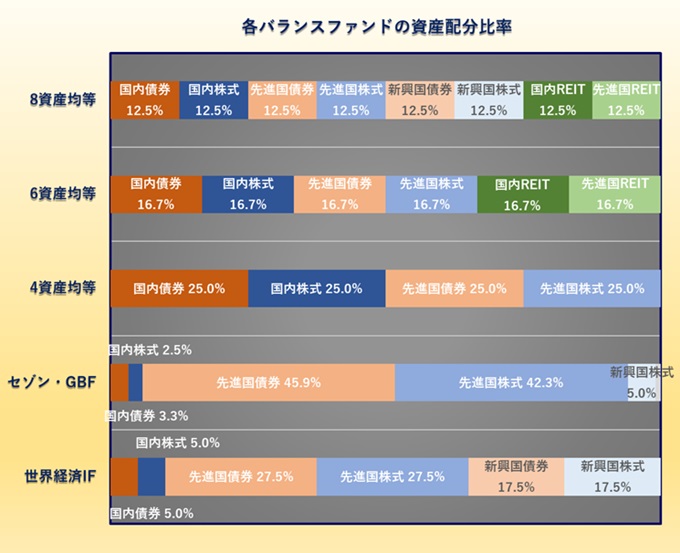

比較したバランスファンドの資産配分

8資産均等型、6資産均等型、4資産均等型、さらに世界経済インデックスファンド、セゾン・グローバルバランスファンドの資産配分比率をまとめます。

*セゾン・グローバルバランスファンド(セゾン・GBF)の資産配分は2024.12末時点

8資産・6資産・4資産均等型のパフォーマンス(リターン・リスク)

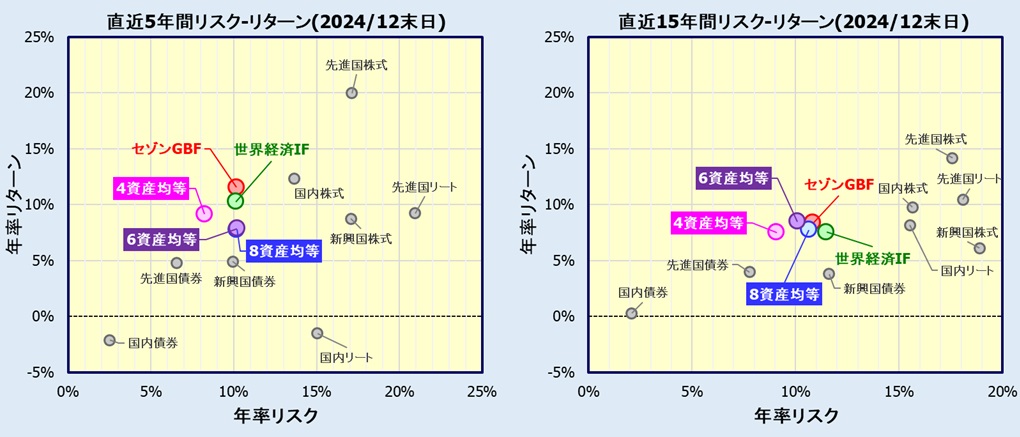

直近5年、15年のリターン・リスク

2024年12月末時点の直近5年間、15年間のリターン・リスクを下図にまとめます。

ここで取り上げたバランスファンドは株式・債券両方に分散投資するファンドですので、当然、リスク・リターンは債券・株式の概ね中間の値をとります。

直近15年(右側のグラフ)で最もパフォーマンス(リスク当たりのリターンが大きい)が良かったのが6資産均等型。直近15年間で奮わなかった新興国を含まず、かつ4資産より債券比率が小さい点が良好なパフォーマンスにつながっています。

この期間ではセゾン・グローバルバランスファンドや世界経済インデックスファンドをも上回っています。

ただ、直近5年間では6資産均等型は8資産均等型と同等でパフォーマンス(シャープレシオ)が悪くなっています。リートの不振が影響しているのでしょう。

この期間で最も優秀だったのはセゾン・グローバルバランスファンド。

4資産均等型はボラティリティが大きい新興国、リートを含まず、リスクの低さが特徴。5年ではシャープレシオも8・6資産均等型より大きくなっています。

一方、新興国、リートが50%も占める8資産均等型は6資産型と並びリスクが大きくなっています。

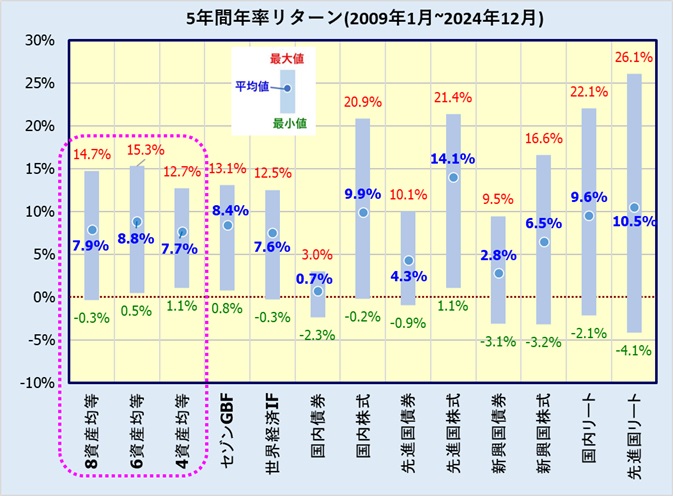

5年間のリターンのバラツキ ~ローリングリターン~

上述の直近の運用成績は、ある特定期間のみの騰落率に大きく左右される事もあり、十分な評価とは言えません。そこで、2009年1月から投資月を1カ月ずつずらしていった複数の5年間リターンの分布を見てみます。全部で132区間のデータとなりますが、その平均値、最大値、最小値をプロットします。(リターンは年率換算)

この評価でも最もリターンが高いのは6資産均等型、次に、8資産、4資産均等型と続きます。

最もリターンが低い4資産均等型ですが、最大値・最小値の差が小さく、リスクの小ささが反映されています。

スポンサーリンク

8資産均等型・6資産均等型・4資産均等型バランスファンドのNISAつみたて投資枠対象状況

多くの8資産均等型、6資産均等型、4資産均等型バランスファンドが投資対象とする株式・債券・リートのベンチマークはNISA(つみたて投資枠)の指定インデックスですので、これとの連動を目指すインデックスファンドはNISAつみたて投資枠で投資・購入出来ます。

*上記ベンチマーク連動型インデックスファンドでも必ずしもNISA(つみたて投資枠)で購入出来るとは限りません。

次章で本記事で比較・対象とするファンドの一覧表を示しますが、ここにNISAつみたて投資枠対象ファンドにはつみたて投資枠とマークをつけてあります。

*つみたて投資枠の対象商品は、成長投資枠でも購入する事が出来ます。

(一部ファンドを除く。また金融機関によってはつみたて投資枠専用としている場合もあります)

*下表はつみたて投資枠対象の8資産・6資産・4資産均等型バランスファンド全てを含んでいるとは限りません。

各社の8資産均等型・6資産均等型・4資産均等型バランスファンドの比較

多くの運用会社から8資産均等型、6資産均等型、4資産均等型バランスファンドが運用・販売されていますが、それらの信託報酬、純資産総額、資金流出入額、騰落率(リターン)を比較します。

信託報酬、実質コスト、純資産総額の比較

現在、販売されている主な8資産・6資産・4資産均等型のバランスファンドを下表にまとめます。

*純資産総額は2024年12月末日時点。

*信託報酬、実質コストは税込表記。

*つみたて投資枠はNISAつみたて投資枠対象ファンド(2024.12末時点)。

| ファンド | 信託報酬 (実質コスト) | 設定日 | 純資産総額 (億円) |

| 8資産均等型 | |||

| つみたて投資枠 eMAXIS Slimバランス(8資産均等型) | 0.1430% (0.194%) | 2017/5/9 | 3,210 |

| つみたて投資枠 たわらノーロード バランス(8資産均等型) | 0.1430% (0.198%) | 2017/7/28 | 818.9 |

| <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(8資産均等型) | 0.1749% (0.246%) | 2018/2/13 | 7.8 |

| つみたて投資枠 iFree 8資産バランス | 0.2420% (0.326%) | 2016/9/8 | 856.3 |

| つみたて投資枠 つみたて8資産均等バランス | 0.2420% (0.291%) | 2017/8/16 | 1,646 |

| つみたて投資枠 eMAXIS バランス(8資産均等型) | 0.5500% (0.603%) | 2011/10/31 | 546.6 |

| つみたて投資枠 SMT 8資産インデックスバランス・オープン | 0.5500% (0.611%) | 2017/8/25 | 3.0 |

| 6資産均等型 | |||

| つみたて投資枠 <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型) | 0.1749% (0.218%) | 2017/10/13 | 25.3 |

| つみたて投資枠 野村6資産均等バランス | 0.2420% (0.275%) | 2017/9/19 | 1,013 |

| 4資産均等型 | |||

| つみたて投資枠 <購入・換金手数料なし>ニッセイ・ インデックスバランスファンド(4資産均等型) | 0.1540% (0.171%) | 2015/8/27 | 708.4 |

| つみたて投資枠 つみたて4資産均等バランス | 0.2420% (0.258%) | 2017/8/16 | 331.9 |

| つみたて投資枠 eMAXIS バランス(4資産均等型) | 0.5500% (0.566%) | 2015/8/27 | 128.4 |

*信託財産留保額 eMAXISバランス(8資産均等型) 0.15%、SMT 8資産インデックスバランス・オープン 0.10%。その他のファンドは無。

8資産均等型

信託報酬最安値はeMAXIS Slimバランス(8資産均等型)とたわらノーロード バランス(8資産均等型)。

そして3位は<購入・換金手数料なし>ニッセイ。

純資産総額はeMAXIS Slimが圧勝、設定が古く、本ファンドの姉妹ファンドでもあるeMAXISを既に抜いています。

<購入・換金手数料なし>ニッセイ、SMTの2本は殆ど純資産がありません。

6資産均等型

2本しかありませんが、信託報酬の低い<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型)より野村6資産均等バランスの純資産が圧倒的に大きくなっています。

4資産均等型

信託報酬最安値の<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)が純資産総額でも順当に1位になっています。

スポンサーリンク

ベンチマークの比較

8資産均等型のベンチマーク

同じ8資産均等型といっても、各ファンドで新興国部分のベンチマークが異なります。

| eMAXIS eMAXIS Slim つみたて SMT | iFree | たわらノーロード <購入・換金手数料なし>ニッセイ | |

| 国内債券 | NOMURA BPI総合 | ||

| 国内株式 | TOPIX | ||

| 先進国債券 | FTSE世界国債インデックス | ||

| 先進国株式 | MSCI Kokusai | ||

| 新興国債券 | JPモルガンGBI-EMグローバル・ダイバーシファイド | JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス(*1,2) | |

| 新興国株式 | MSCIエマージング | FTSE RAFIエマージング(*3) | MSCIエマージング |

| 国内REIT | 東証REIT指数 | ||

| 先進国REIT | S&P先進国REIT指数(除く日本) | ||

(*1)<購入・換金手数料なし>ニッセイは(除くB格以下)

(*2)たわらノーロードはベンチマーク自体は(除くB格)ではありませんが、「S&PもしくはMoody'sの外貨建て長期格付けがBB-格もしくはBa3格以上」との記載があり、事実上(除くB格以下)になっていると思われます。

(*3)iFreeの新興国株式はFTSE、先進国はMSCIと指数ベンダーが異なり、結果的にiFree 8資産には韓国株式が含まれません。(韓国はFTSEでは先進国、MSCIでは新興国と分類している為)

たわらノーロードと<購入・換金手数料なし>ニッセイは新興国債券部分、iFreeは新興国株式部分が異なります。

新興国債券の2種類のベンチマークについては下記記事を参照して下さい。

iFreeの新興国株式に採用されているFTSE RAFIエマージングインデックスについては下記記事を参照して下さい。

6資産均等型・4資産均等型のベンチマーク

6資産均等型、4資産均等型の各資産クラスのベンチマークは下表のようになります。

ファンドによる違いはなく、いずれもそれぞれの資産クラスで一般的なベンチマークです。

| 資産クラス | ベンチマーク |

| 国内債券 | NOMURA BPI総合 |

| 国内株式 | TOPIX |

| 先進国債券 | FTSE世界国債インデックス |

| 先進国株式 | MSCI Kokusai |

| 国内REIT (6資産のみ) | 東証REIT指数 |

| 先進国REIT (6資産のみ) | S&P先進国REIT指数(除く日本) |

スポンサーリンク

資金流出入額 [8資産・6資産・4資産均等型インデックスファンド 人気ランキング]

2024年下半期(7~12月)の概算の月次資金流出入額(*)6カ月合計、及び2024年合計を見てみます。

2024年下半期の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出。

例えば、3月5日の日次資金流出入額は

(3月5日の純資産総額) - (3月4日の純資産総額) x (日次騰落率 + 1)で計算し、

これを1カ月分足して月次資金流出入額としています。

| 8資産均等型 |

| 6資産均等型 |

| 4資産均等型 |

| 2024年下半期(7~12月) | 2024年合計 | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | eMAXIS Slimバランス(8資産均等型) | 267.5 | 1 | 530.6 |

| 2 | つみたて8資産均等バランス | 168.6 | 2 | 330.7 |

| 3 | 野村6資産均等バランス | 123.5 | 3 | 254.6 |

| 4 | <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型) | 98.8 | 4 | 243.1 |

| 5 | たわらノーロード バランス(8資産均等型) | 92.9 | 5 | 174.8 |

| 6 | iFree 8資産バランス | 67.5 | 6 | 123.1 |

| 7 | つみたて4資産均等バランス | 49.8 | 7 | 92.1 |

| 8 | eMAXIS バランス(4資産均等型) | 13.2 | 8 | 33.2 |

| 9 | eMAXIS バランス(8資産均等型) | 4.4 | 9 | 5.6 |

| 10 | <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型) | 0.4 | 10 | 1.9 |

| 11 | <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(8資産均等型) | 0.4 | 11 | 0.8 |

| 12 | SMT 8資産インデックスバランス・オープン | 0.3 | 12 | 0.5 |

全ファンド、2024年下期と2024年合計は同一順位です。

圧倒的に人気があるのが8資産均等型。トップ6中4本が8資産均等型です。特にeMAXIS Slimバランス(8資産均等型)が大きな人気を集めています。2位は姉妹ファンドのつみたて8資産均等バランス。

この2本は2023年も1,2位でした。

ただ、8資産均等型でもSMT、<購入・換金手数料なし>ニッセイ、eMAXIS(Slimではない方)は殆ど売れていません。

6資産均等型では野村6資産均等バランスが3位に入っています。

4資産均等型では<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)が4位、つみたて4資産均等バランスも7位と比較的売れています。

スポンサーリンク

8資産均等型 各ファンドの評価・パフォーマンス比較(ベンチマークとの乖離)

8資産均等型各ファンドの騰落率(リターン)を比較します。

また、個別のインデックスファンドを組み合わせて8資産均等型となるような合成データを作成し、これとも比較します。

ただ、合成データが日々8資産均等になるように計算した結果であるのに対し、実際のファンドは毎日厳密にリバランスを行うとは限りませんので、ある程度の差が生じる事が度々あります。

個別のインデックスファンドから計算した合成データ

下記4種類の合成データを計算します。

| 合成データ | 使用したインデックスファンド |

| SMT合成 | SMTインデックス・シリーズの各ファンド |

| eMAXIS合成 | eMAXISシリーズの各ファンド |

(債券DIAM) | |

| eMAXIS合成(*2) (株式iFree) | eMAXISシリーズの各ファンド、但し、新興国株式はiFree新興国株式インデックスを使用。 |

(*1)たわら8資産、及び<購入・換金手数料なし>ニッセイと比較する為、以前はたわら8資産の新興国債券部分と同じマザーファンドで運用するDIAM新興国債券インデックスファンド<為替ヘッジなし>の基準価額を使用していましたが、本ファンドが2024.6.27に繰上償還となったため、個別ファンド合成データでの評価は出来なくなりました。

(*2)iFree8資産の新興国株式部分と同じマザーファンドで運用するiFree新興国株式インデックスの基準価額を使用。iFree8資産と比較。

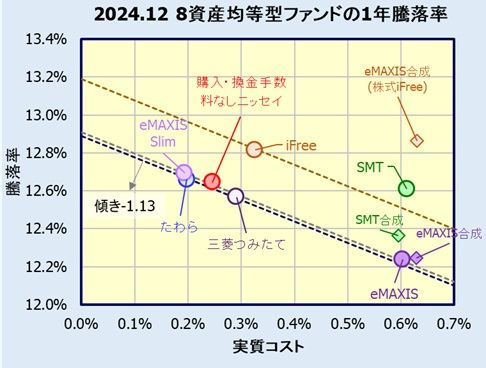

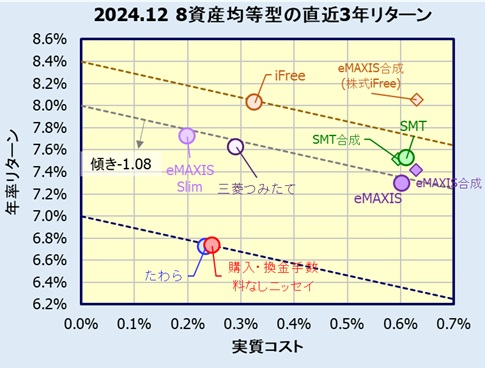

騰落率のコスト依存性

各ファンドの実質コストに対し2024年12月末日時点の1年、及び3年騰落率をプロットします。

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果です。

*実質コストに対する騰落率を見ていきますが、期中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。

騰落率とコストの関係は、理想的にはインデックス騰落率から決まる傾き、切片の直線になります。ただ、バランスファンドの場合、正確なインデックス騰落率がわかりませんので、管理人の主観で図中点線を引いています。

1年/3年騰落率

*3年騰落率は年率表記

ベンチマークの違い

前述のようにeMAXIS系+SMTのグループ、iFree、たわら、<購入・換金手数料なし>ニッセイのグループでベンチマークが異なります。

その為、当然騰落率も変わり、

直近1年は、 iFree > eMAXIS系 + SMT = ニッセイ・たわら

3年は、iFree > eMAXIS系 + SMT > ニッセイ・たわら

となっています。

勿論、この短期間のデータをもって各ベンチマークの優劣をつけられるものではありません。

ただ、同じ8資産均等型といっても、たった1/8の新興国債券・株式部分のベンチマークが異なるだけで、リターンが大きく変わる可能性があるという事だけは認識しておく必要があります。

eMAXIS Slim + eMAXIS +つみたて8資産(三菱UFJアセットマネジメント)、SMT 8資産

ベンチマークが同じ三菱UFJ AMのeMAXIS Slim、eMAXIS、つみたて、そしてSMTの4本を比較します。

*図中グレーの点線は管理人の主観で引いています。

1年、3年騰落率とも、SMT 8資産インデックスバランスが三菱UFJ AMの3本より(コストに対する)騰落率が高くなっています。

どちらが、よりベンチマークに近い運用になっているかは正確には判断できませんが、個別ファンドの組合せと比較すると1年騰落率ではeMAXIS Slimなどの三菱UFJ AMの方がより近い、より頻繁に8資産均等になるようリバランスしているように思えます。ただ、3年になると両者の差は殆どなくなってきます。

そして、コストで勝る(信託報酬・実質コスト最安値の)eMAXIS Slimバランス(8資産均等型)の騰落率が最も高くなっています。

たわらノーロードバランス(8資産均等型)、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(8資産均等型)

たわらノーロード バランス(8資産均等型)と<購入・換金手数料なし>ニッセイは新興国債券部分のベンチマークにJPモルガン・エマージング・マーケット・ボンド・インデックス・プラスを使用しています。米ドル建ての新興国債券です。

(上記、eMAXIS系、SMTは現地通貨建て)

コストが概ね同じ2本、騰落率でも1年、3年とも同等となっています。

尚、今回は2本のファンドが同一直線上にありますが、評価期間によっては異なる事もあり、新興国債券部分の運用が多少異なる可能性も否定は出来ません(B格以下の除外に関して運用が異なる?)。

iFree 8資産バランス

iFree 8資産バランスは新興国株式部分のベンチマークが異なります。

eMAXISの各ファンドに新興国株式部分を同じベンチマークのiFree 新興国株式を組み合わせた合成データより、(同一コストで比較して)下方に位置しています。

スポンサーリンク

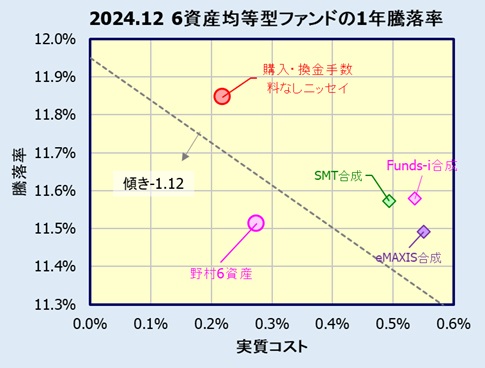

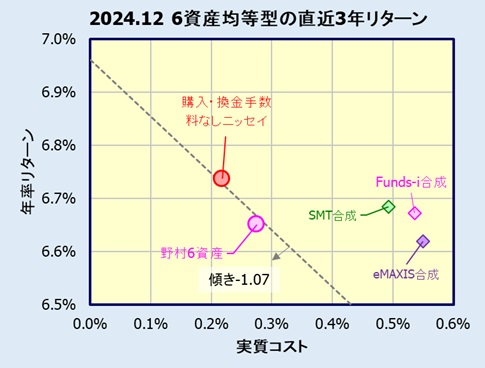

6資産均等型 各ファンドの評価・パフォーマンス比較(ベンチマークとの乖離)

6資産均等型各ファンドの騰落率(リターン)を比較します。

また、eMAXIS、SMT、Funds-iの個別のインデックスファンドを組み合わせて6資産均等型となる合成データを作成し、これとも比較します。

*<購入・換金手数料なし>ニッセイは先進国リートに投資するファンドが無いため6資産の合成データが作成出来ません。

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果です。

*実質コストに対する騰落率を見ていきますが、期中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。

1年騰落率のコスト依存性

各ファンドの実質コストに対し2024年12月末日時点の1年騰落率をプロットします。

直近1年の結果では、<購入・換金手数料なし>ニッセイの騰落率が高くなっています。

野村6資産均等バランスは個別ファンドの組合せからマイナス側に乖離しています。各資産の配分比率やリバランスのタイミング等が乖離の原因になったと推測します。

因みに、2023年12月末時点の1年騰落率では野村6資産均等バランスが高く、2022年は<購入・換金手数料なし>ニッセイ、2021年は両者同等、2020年は<購入・換金手数料なし>ニッセイ、2019年は野村6資産均等バランスが高くなるなど、評価期間により結果が異なっており、どちらがよりベンチマークに近い運用になっているかは判断できません。

3年騰落率のコスト依存性

各ファンドの実質コストに対し2024年12月末日時点の3年騰落率(年率)をプロットします。

3年騰落率では概ねそれぞれのコストに応じた騰落率になっており、コストの低い<購入・換金手数料なし>ニッセイの騰落率が高くなっています。

ただ、あくまで今回の評価期間での結果であって、評価時期によっては異なる結果になる事もあります。

スポンサーリンク

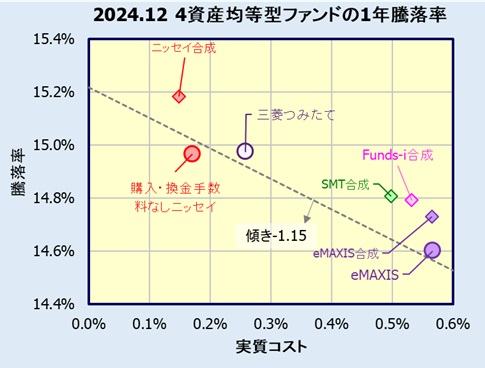

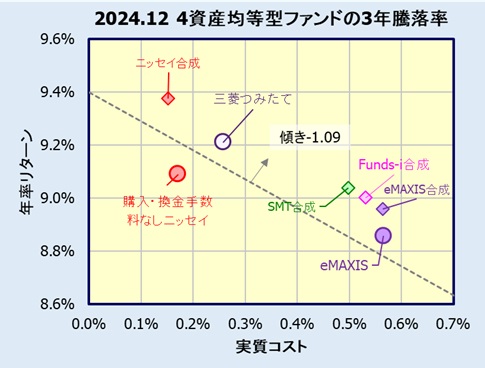

4資産均等型 各ファンドの評価・パフォーマンス比較(ベンチマークとの乖離)

4資産均等型各ファンドの騰落率(リターン)を比較します。

また、eMAXIS、SMT、Funds-i、<購入・換金手数料なし>ニッセイの個別のインデックスファンドを組み合わせて4資産均等型となる合成データを作成し、これとも比較します。

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果です。

*実質コストに対する騰落率を見ていきますが、期中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。

1年騰落率のコスト依存性

各ファンドの実質コストに対し2024年12月末日時点の1年騰落率をプロットします。

概ねコストに応じた騰落率になっていますが、コスト差が小さい事もあり、つみたて4資産均等バランス、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)の騰落率は概ね同等。

尚、各ファンド、個別ファンドの組合せの騰落率より低くなっています。

3年騰落率のコスト依存性

各ファンドの実質コストに対し2024年12月末日時点の3年騰落率(年率)をプロットします。

3年騰落率では、つみたて4資産が<購入・換金手数料なし>ニッセイより高い騰落率、そして個別ファンド組合せに近い直線上にあります。

ただ、これも6資産均等型と同様、評価期間によっては逆転する事があり、どちらがよりベンチマークに近い運用になっているかは判断できません。

スポンサーリンク

まとめ & 8資産・6資産・4資産均等型のおすすめのファンド

以上、8資産・6資産・4資産均等型バランスファンドについて、そのリターン・リスク、各ファンドの純資産総額・ベンチマーク・資金流出入額、及び騰落率等をまとめました。

8資産均等型のおすすめファンドは?

人気の8資産均等型、その中でも信託報酬最安値のeMAXIS Slimバランス(8資産均等型)は、毎月巨額の資金流入があり最も人気を集めています。

各ファンドの騰落率は、SMT、三菱UFJ AMの3本、どちらが、よりベンチマークに近い運用になっているかは判断できませんでした。

尚、新興国債券・株式のベンチマークがそれぞれ異なるたわらノーロードバランス(8資産均等型)、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(8資産均等型)、iFree 8資産バランスは、今回の評価だけで優劣をつける事は出来ませんが、ベンチマークが違うという事を認識し、かつ、その特性を十分理解した上で購入される事をお勧めします。

本サイトが選ぶ8資産均等型のお勧めは、信託報酬・実質コストが低く、資金流入額も大きい

同じ三菱UFJアセットマネジメントが運用するeMAXIS(Slimが付かない方)やつみたて8資産均等バランスを選択する理由はありません。

eMAXIS Slimバランス(8資産均等型)はコスト的にも有利なだけに、均等配分がお好みではない方でも、8資産均等型を購入し、さらに好みのアセットクラスのファンドを個別に追加する方法もあります。

6資産均等型のおすすめファンドは?

2本の中からの選択となりますが、現時点でのお勧めは

保留。

信託報酬の低い<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型)は資金流入、純資産が小さく、

そして、2ファンドとも個別ファンドの組合せに対して乖離している時期があります。

それぞれに懸念点があり、どちらか一方に絞る事は現時点では出来ませんでした。

4資産均等型のおすすめファンドは?

お勧めは信託報酬最低水準の

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)。

他のファンドより低いコスト、資金流入も勝っている事からお勧めとしました。

ただ、今回のように評価期間によってはつみたて4資産バランスの方が高いリターンを示す事もあり、この2本であれば優劣をつけがたいところ。

尚、三菱UFJアセットマネジメントにはeMAIXSバランス(4資産均等型)、つみたて4資産バランスと2本ありますが、この2本の選択ではeMAXISを選ぶ理由はありません。信託報酬が低いつみたて4資産を選びましょう。

販売会社

eMAXIS Slimバランス(8資産均等型)、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)など低コストのバランスファンドは下記の金融機関で購入出来ます。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

尚、ここで評価したファンドは、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(8資産均等型)以外はNISA(つみたて投資枠)対象です。

また、個人型確定拠出年金(iDeCo)でeMAXIS Slimバランス(8資産均等型)を取扱っているのは、マネックス証券 iDeCo 、 松井証券 iDeCo

、それにSBI証券 iDeCo(セレクトプラン)

です。

他のバランスファンドの一覧は下記を参照して下さい。

個々のアセットクラスのインデックスファンドの最新情報・運用結果は下記記事を参照して下さい。

米国株式(S&P500/CRSP USトータル・マーケット)インデックスファンド

国内株式(JPX日経インデックス400)インデックスファンド

8資産・6資産・4資産均等型バランスファンド (本記事)