各アセットクラス毎に個別のファンドを購入するのに対し若干コスト(信託報酬)は上がりますが、リバランス不要で、ほったらかし投資が可能なバランスファンド。

初めて投資する方が最初に購入するファンドとしても最適です。

多くのバランスファンドが販売されていますが、ここでは売れているファンド(+管理人の主観で選択したファンド)を中心に解説・比較します。

尚、本記事で紹介するファンドはインデックス型のみです。

*バランスファンドでは、インデックス・アクティブと明確に区別出来ないファンドもありますが、ここでは管理人の主観で選別しています。

[最終更新日 : 2024年1月25日]全て最新の情報に更新。

本記事は原則2023.12末日時点の情報に基づき記載しています。

スポンサーリンク

見出し

- 1 バランスファンド・全世界株式インデックスファンド 人気ランキング(2023年下半期)

- 2 バランスファンド・全世界株式インデックスファンドの資産配分比率

- 3 バランスファンド・全世界株式インデックスファンドのリターン・リスク (シャープレシオ)

- 4 おすすめのバランスファンド

- 5 主なバランスファンド・全世界株式インデックスファンドの詳細

- 5.1 株式・債券・REITの8資産に均等に投資するバランスファンド(8資産均等型)

- 5.2 株式・債券・REITの8~9資産に投資するバランスファンド

- 5.3 6~7資産に投資するバランスファンド

- 5.4 新興国を除く6資産に均等に配分するバランスファンド

- 5.5 5資産に投資するバランスファンド

- 5.6 4資産に均等に投資するバランスファンド

- 5.7 4資産に投資するバランスファンド

- 5.8 全世界株式

- 5.8.1 eMAXIS Slim 全世界株式(除く日本)

- 5.8.2 野村つみたて外国株投信

- 5.8.3 三井住友・DCつみたてNISA・全海外株インデックスファンド (三井住友・DC全海外株式インデックスファンド)

- 5.8.4 eMAXIS 全世界株式インデックス

- 5.8.5 eMAXIS Slim 全世界株式(オール・カントリー)

- 5.8.6 楽天・オールカントリー株式インデックス・ファンド

- 5.8.7 はじめてのNISA・全世界株式インデックス(オール・カントリー) 【Funds-i Basic】

- 5.8.8 Tracers MSCIオール・カントリー・インデックス(全世界株式)

- 5.8.9 たわらノーロード 全世界株式

- 5.8.10 つみたて全世界株式

- 5.8.11 楽天・全世界株式インデックス・ファンド [愛称:楽天・VT]

- 5.8.12 SBI・全世界株式インデックス・ファンド (旧名称:EXE-iつみたてグローバル(中小型含む)株式ファンド)

- 5.8.13 SBI・V・全世界株式インデックス・ファンド

- 5.8.14 eMAXIS Slim 全世界株式(3地域均等型)

- 5.8.15 <購入・換金手数料なし>ニッセイ世界株式ファンド(GDP型バスケット)

- 6 低コスト・バランスファンド、全世界株式インデックスファンドの販売会社

バランスファンド・全世界株式インデックスファンド 人気ランキング(2023年下半期)

*資金流出入額は、日々の純資産総額の増減額に基準価額の変動率を考慮して計算した概算値です。

*あくまで管理人が調査対象としたファンドの中でのランキングとなります(つみたてNISA/NISAつみたて投資枠対象のバランスファンドは全て入っています)。

「人気」は各ファンドの2023年下半期(7~12月)資金流出入額(概算値)で評価しました。

2023年下半期 バランスファンド・人気ランキング

2023年下半期(7~12月)のバランスファンドの人気ランキングです。

| 順位 | ファンド | 2023年下期 資金流入額 (億円) |

| 1 | 世界経済インデックスファンド | 240.0 |

| 2 | eMAXIS Slimバランス(8資産均等型) | 200.7 |

| 3 | つみたて8資産均等バランス | 118.7 |

| 4 | セゾン・グローバルバランスファンド | 109.7 |

| 5 | 野村6資産均等バランス | 81.9 |

| 6 | 楽天・資産づくりファンド(しっかりコース) | 67.7 |

| 7 | たわらノーロード バランス(8資産均等型) | 64.6 |

| 8 | JP4資産均等バランス | 52.4 |

| 9 | <購入・換金手数料なし>ニッセイ・インデックスバランス(4資産均等型) | 50.9 |

| 10 | 楽天・資産づくりファンド(なかなかコース) | 48.8 |

人気があるのが8資産均等型。3本がランクインしています。

1位 世界経済インデックスファンド

1位は世界経済インデックスファンド。

株式、債券を半分ずつ、そしてGDP総額比率を参考に地域別構成比を決定するファンドです。

今となっては決して低コストとは言えませんが、依然、人気が高いファンドです。

SBI証券、楽天証券、マネックス証券などのネット証券で購入できます。

2位 eMAXIS Slimバランス(8資産均等型)

今回は2位となったものの、2019年以降何度もトップとなっているeMAXIS Slim バランス(8資産均等型)。

低コストで8資産に投資するバランスファンドです。

「業界最低水準の運用コストを目指し続ける」というコンセプトに加え、安定した運用が支持を集めたのでしょう。

eMAXIS Slim バランス(8資産均等型)はSBI証券、楽天証券、マネックス証券などのネット証券で購入できます。

また個人型確定拠出年金(iDeCo)でeMAXIS Slim バランス(8資産均等型)を取扱っているのはマネックス証券 iDeCo、松井証券 iDeCo、SBI証券 iDeCo(セレクトプラン)です。

3位 つみたて8資産均等バランス

3位にはつみたて8資産均等バランスが入っています。

2位のeMAXIS Slim バランス(8資産均等型)と同じ運用会社、そして同じ資産配分のファンドです。

違いは信託報酬・販売会社だけですので、同じ8資産に投資するなら圧倒的にコストの低いeMAXIS Slim バランス(8資産均等型)をおすすめします。

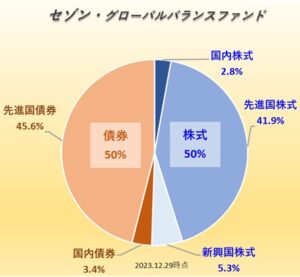

4位 セゾン・グローバルバランスファンド

*セゾン・バンガード・グロバールバランスファンドは2022年9月10日よりセゾン・グローバルバランスファンドに名称が変更になりました。

1位の世界経済インデックスファンド同様、1本で全世界の株式・債券に投資できる便利なファンド。地域別配分比率は時価総額を勘案して決まります。

本ファンドも今となっては低コストとは言えなくなりましたが、それでも根強い人気を誇っています。

セゾン・グローバルバランスファンドはセゾン投信の直販や、楽天証券 iDeCo、SBI証券 iDeCo(セレクトプラン)でも購入できます。

スポンサーリンク

2023年下半期 全世界株式インデックスファンド・人気ランキング

2023年下半期(7~12月)の全世界株式インデックスファンドの人気ランキングです。

| 順位 | ファンド | 2023年下期 資金流入額 (億円) |

| 1 | eMAXIS Slim全世界株式(オール・カントリー) | 4,728.6 |

| 2 | eMAXIS Slim全世界株式(除く日本) | 557.0 |

| 3 | 楽天・全世界株式インデックス・ファンド | 493.1 |

| 4 | SBI・全世界株式インデックス・ファンド | 249.6 |

| 5 | 三井住友・DCつみたてNISA・全海外株インデックスファンド | 143.3 |

1位 eMAXIS Slim全世界株式(オール・カントリー)

圧倒的な人気を集め1位となったのがeMAXIS Slim全世界株式(オール・カントリー)。

3位の楽天・全世界株式インデックス・ファンド同様、日本を含む全世界の株式に投資するファンドです。

FOFではなく、日本から全世界に投資することで、配当課税に対し有利になるのもメリットです。

2位 eMAXIS Slim全世界株式(除く日本)

2位は日本を除く全世界の株式に投資するeMAXIS Slim全世界株式(除く日本)。

同種のファンドの中で信託報酬最安値。

1位のeMAXIS Slim全世界株式(オール・カントリー)との違いは国内株式を含むか否か。

3位 楽天・全世界株式インデックス・ファンド(楽天・VT)

3位は楽天・全世界株式インデックス・ファンド(楽天・VT)。楽天インデックス・シリーズ(旧名称:楽天・バンガード・ファンド)の一つです。

主に米国バンガード社 ETF VTに投資するファンドですが、VTに手軽に投資できるファンドという事で人気を集めています。

ただ、ライバルファンドの信託報酬引下げにより、コスト的に若干高めになってきたという点は否めません。

全世界株式インデックスファンドの最新の人気、最新の運用状況は下記記事を参照して下さい。

スポンサーリンク

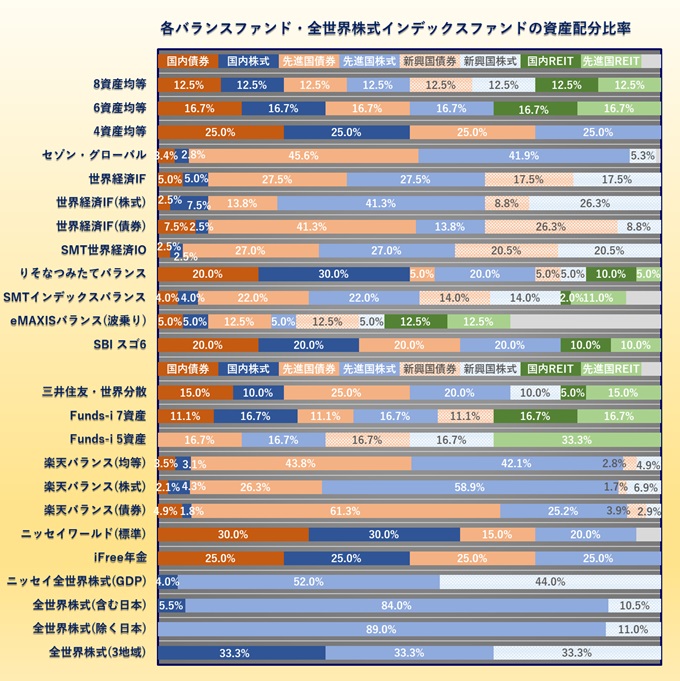

バランスファンド・全世界株式インデックスファンドの資産配分比率

本記事で取り上げるバランスファンド・全世界株式インデックスファンドの資産配分比率の概要をまとめます。

(クリックすると拡大します)

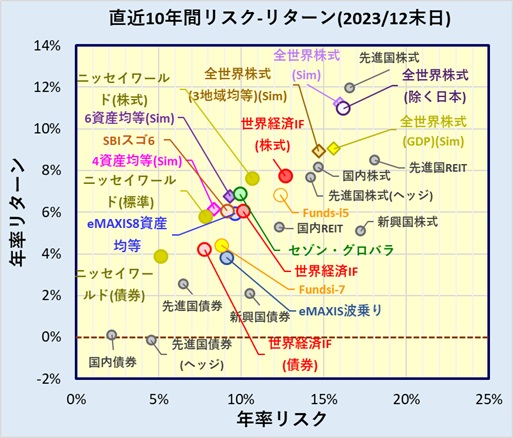

バランスファンド・全世界株式インデックスファンドのリターン・リスク (シャープレシオ)

各バランスファンド・全世界株式インデックスファンドのリスク・リターン特性をまとめます。参考までに各アセットクラスの個々のインデックスファンドの結果も同時にプロットします。

*基準価額は各ファンドの運用会社または投資信託協会のサイトより入手。リターン・リスクは管理人が独自に計算。

*個々のインデックスファンドの結果はSMTインデックスシリーズ、及び為替ヘッジ有りは日興AMのファンドより引用。

*あくまで過去の結果であり将来のリターンを保証するものではありません。リターンよりも寧ろリスクを参考にした方が良いかと。

直近10年の結果

2023年12月末日時点の直近10年間のリスク・リターン特性です。

ここにあげたバランスファンド・全世界株式インデックスファンドの中で10年以上の運用実績があるファンドは、

- セゾン・グローバルバランスファンド

- 世界経済インデックスファンド(標準/債券シフト型/株式シフト型)

- SBI資産設計オープン(資産成長型)【スゴ6】

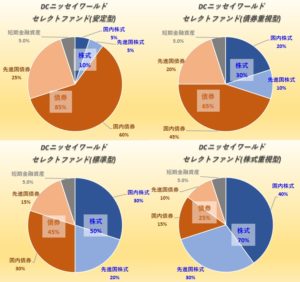

- DCニッセイワールドセレクトファンド(債券重視型/標準型/株式重視型) 3本

- 三井住友・DCつみたてNISA・全海外株インデックスファンド

- Funds-i・内外7資産バランス・為替ヘッジ型

- Funds-i・海外5資産バランス

- eMAXIS 全世界株式インデックス (全世界株式 除く日本)

- eMAXISバランス(8資産均等型)

- eMAXISバランス(波乗り型)

の計14本のみです。

そこで、6資産均等型、4資産均等型、全世界株式(含む日本、3地域均等型、GDP型)を個々のインデックスファンドから合成して作成したデータもプロットします。

*合成データは(Sim)と記載。

*全世界株式(含む日本)/GDP型の合成データは現時点での地域別比率で固定としてある為、実際のファンドのパフォーマンスとは異なります。

*三井住友・DCつみたてNISA・全海外株はeMAXIS 全世界株式と殆ど同じ特性ですのでグラフからは省略。

基本的にはリターンが高いファンドはリスクも大きくなります。

その中で、同じリスクでよりリターンの高いファンドが運用効率の良いファンドという事になります。

この運用効率の指標としてシャープレシオが用いられます。シャープレシオはリターンをリスクで割った値で(無リスク資産のリターン0と仮定)、この数字が大きいほど投資効率が高い事を意味します。

シャープレシオの大きい順に下表にまとめます。

| ファンド | 年率 リターン | 年率 リスク | シャープ レシオ | |

| 1 | DCニッセイワールドセレクトファンド(債券重視型) | 3.9% | 5.2% | 0.75 |

| 2 | DCニッセイワールドセレクトファンド(標準型) | 5.8% | 7.9% | 0.74 |

| 3 | 4資産均等型(Sim) | 6.1% | 8.4% | 0.73 |

| 4 | 6資産均等型(Sim) | 6.8% | 9.3% | 0.72 |

| 5 | DCニッセイワールドセレクトファンド(株式重視型) | 7.6% | 10.7% | 0.71 |

| 6 | 全世界株式(Sim) | 11.2% | 16.0% | 0.70 |

| 7 | セゾン・グローバルバランスファンド | 6.9% | 9.9% | 0.69 |

| 8 | 全世界株式(除く日本)【eMAXIS】 | 11.0% | 16.2% | 0.68 |

| 9 | SBI資産設計オープン(資産成長型) スゴ6 | 6.1% | 9.2% | 0.66 |

| 10 | 8資産均等型【eMAXIS】 | 5.9% | 9.6% | 0.62 |

| 11 | 世界経済インデックスファンド(株式シフト型) | 7.7% | 12.7% | 0.61 |

| 12 | 全世界株式(3地域均等)(Sim) | 8.9% | 14.7% | 0.61 |

| 13 | 世界経済インデックスファンド | 6.0% | 10.1% | 0.60 |

| 14 | 全世界株式(GDP)(Sim) | 9.1% | 15.6% | 0.58 |

| 15 | 野村インデックスファンド[Funds-i]・海外5資産バランス | 6.8% | 12.3% | 0.55 |

| 16 | 世界経済インデックスファンド(債券シフト型) | 4.2% | 7.8% | 0.54 |

| 17 | 野村インデックスファンド[Funds-i]・内外7資産バランス・為替ヘッジ型 | 4.4% | 8.8% | 0.50 |

| 18 | eMAXIS バランス(波乗り型) | 3.8% | 9.1% | 0.42 |

1、2位はDCニッセイワールドセレクトファンド(債券重視型)/(標準型)。1位の債券重視型は債券が65%を占める為、リターンは低くなります。

*債券を多く含む場合、そのリスクが非常に小さい事からシャープレシオは高めに出る傾向にあります。

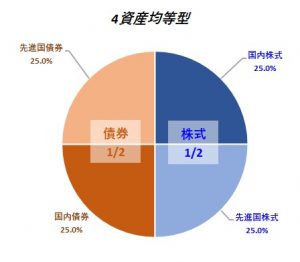

3位が4資産均等型(国内・先進国の株式・債券に1/4ずつ投資)、

4位は6資産均等型(国内・先進国の株式・債券・REITに1/6ずつ投資)、

総じて直近10年間で振るわなかった新興国を含まない、or 比率の低いファンドが上位になっています。

スポンサーリンク

おすすめのバランスファンド

初めて投資する方、そして世界中の株式・債券に投資したい方

初めて投資する方、投資したいけど何に投資すれば良いのか分からない、アセットアロケーションを決められないという方も多いかと思います。

そういう方にもお勧めなのが、世界中の株式・債券に投資する世界経済インデックスファンドやセゾン・グローバルバランスファンド。

これ一本で、国内、先進国、新興国の株式・債券に投資出来ます。(セゾン・グローバルバランスファンドは新興国債券除く)

前者はGDPに応じて、後者は時価総額を参考に資産配分が決まります。

さらに、世界経済インデックスファンドは株式、または債券の比率を高めたファンドも用意されています。

尚、世界経済インデックスファンドと類似のファンドとしてSMT世界経済インデックス・オープンがありますが、両者の違いはこちらを参照して下さい。

この2本は運用実績が長く巨額の純資産を有するファンドですが、難点は信託報酬が決して低くない事。

そこで、コストを重視する方におすすめなのが、2018年7月23日に登場した楽天・インデックス・バランス・ファンド。

楽天インデックス・シリーズ(旧名称 :楽天・バンガード・ファンド)の一つで、株式部分は人気のバンガードETF VTに投資します。また債券部分は為替ヘッジを行います。株式・債券比率を50%:50%とする均等型、株式、債券の比率をそれぞれ増やした株式重視型、債券重視型の3本が用意されています。

楽天・インデックス・バランス・ファンドはSBI証券、楽天証券、マネックス証券等で購入出来ます。

株式・債券だけでなくREITも含めたい方

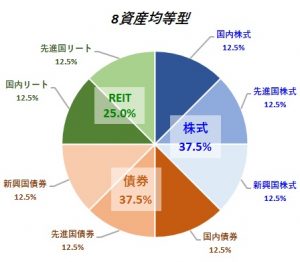

国内・先進国・新興国の株式・債券・REITの8資産(新興国REITを除く)に均等(1/8ずつ)に配分する8資産均等型のファンドが多く設定されています。

- eMAXIS Slimバランス(8資産均等型)

- <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(8資産均等型)

- たわらノーロード バランス(8資産均等型)

- iFree 8資産バランス

- つみたて8資産均等バランス

- eMAXIS バランス(8資産均等型)

- SMT 8資産インデックスバランス・オープン

信託報酬が最も低いのはeMAXIS Slimバランス(8資産均等型)とたわらノーロード バランス(8資産均等型)。

個別のインデックスファンドを組合わせるより低コストで、マザーファンド規模も大きく安定した運用が期待できます。

尚、たわらノーロード バランス(8資産均等型)、<購入・換金手数料なし>ニッセイ・8資産均等型は新興国債券が、iFree 8資産バランスは新興国株式のベンチマークが他のファンドと異なる事に注意して下さい。

8資産均等型バランスファンドの詳細、最新の情報は下記ページを参照して下さい。

eMAXISには資産の30%を直近で良好な運用成績の資産にまわすeMAXIS バランス(波乗り型)もあります。

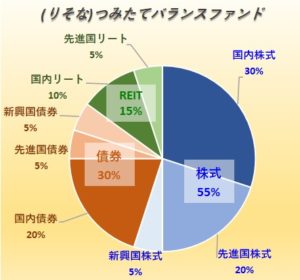

(りそな)つみたてバランスファンドは8資産に投資しますが、8資産均等型より株式比率が高く、リート比率を少なくしています。そして、そのコスト(信託報酬)の低さも魅力のファンドです。

SMTインデックスバランス・オープンは、これ1本で国内、先進国、新興国の株式・債券・REITの9資産に投資出来ます。新興国REITも含んだバランスファンドは珍しい存在。地域別のGDPに応じて資産配分が決まります。

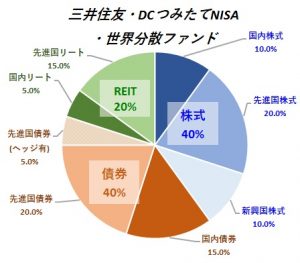

三井住友・DCつみたてNISA・世界分散ファンドは新興国債券を除いた7資産に投資します。株式40%、債券40%、リート20%、そして国内より海外の比率が高くなっています。

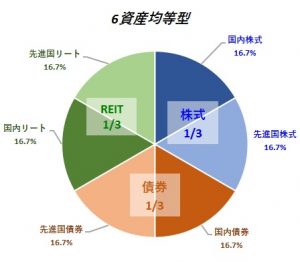

新興国は不要で、株式・債券・REITに投資したい方

新興国以外の国内、先進国の株式・債券・REITの6資産に均等に投資する、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型)、野村6資産均等バランスがあります。個別に購入するのに対して、信託報酬がそう高くならない点が魅力です。

REITの配分を減らしたいならSBI資産設計オープン(資産成長型) スゴ6があります。

スポンサーリンク

国内・先進国の債券・株式の伝統的4資産で十分という方

4資産に均等に投資するファンドとして、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)、つみたて4資産均等バランスがあります。

6資産・4資産均等型バランスファンドの詳細、最新の情報は下記ページを参照して下さい。

また4資産で国内比率を高めたい方にはDCニッセイワールドセレクトファンドがあります。

それぞれのリスク許容度に合わせて株式・債券比率を変えた安定型、債券重視型、標準型、株式重視型の4種類から選択できます。

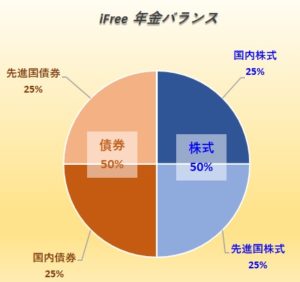

さらに、4資産に投資し、GPIF(年金積立金管理運用独立行政法人)のポートフォリオを参考に資産配分を決めるiFree 年金バランスもあります。

海外資産に為替ヘッジをしたい方

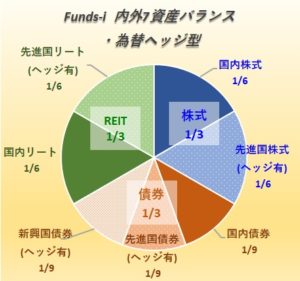

野村インデックスファンド[Funds-i]・内外7資産バランス・為替ヘッジ型。

海外資産は全て為替ヘッジ有となっています。為替変動のリスクを負いたくない方には最適なバランスファンドです。新興国株式を除く7資産。

*新興国株式は為替ヘッジが難しい or コストがかかる等の理由で除外したと推測。

先進国株式・新興国株式(・国内株式)を1本のファンドですませたい方

日本を除く先進国・新興国株式に投資するファンド

日本を除く全世界の株式(MSCIオール・カントリー・ワールド・インデックス(除く日本))に投資するファンドなら、

- eMAXIS Slim 全世界株式(除く日本)

- Smart-i Select 全世界株式(除く日本)

- 野村つみたて外国株投信

- 三井住友・DCつみたてNISA・全海外株インデックスファンド

- eMAXIS 全世界株式インデックス

この中で運用実績が長く、かつ信託報酬が最も低いのがeMAXIS Slim全世界株式(除く日本)。これに続くのが野村つみたて外国株投信。

日本を含む全世界の株式に投資するファンド

日本を含むACWIをベンチマークとするファンドが

- eMAXIS Slim全世界株式(オール・カントリー)

- 楽天・オールカントリー株式インデックス・ファンド

- はじめてのNISA・全世界株式インデックス(オール・カントリー)

- Tracers MSCIオール・カントリー・インデックス(全世界株式)

- Smart-i Select 全世界株式

- たわらノーロード全世界株式

- つみたて全世界株式

- 全世界株式インデックス・ファンド

の8本。

この中で大きな人気を集めているのがeMAXIS Slim全世界株式(オール・カントリー)。超低コスト(低い信託報酬)と安定した運用(ベンチマークとの乖離が少ない)で今最も売れている全世界株式インデックスファンドです。

(2024.1時点で)楽天証券1社のみの販売ですが、eMAXIS Slimよりも低い信託報酬が特徴の楽天・オールカントリー株式インデックス・ファンド。未だ新しいファンドで実績が殆ど無く、実質コストも分かりませんが、早くも人気を集めています。

信託報酬も低く、日本を含む全世界株式を小型株まで含めて広くカバーするのが、

の3本。これらのファンドだけで、全世界の株式時価総額の98%に投資する事が出来ます。

個別のファンドを組み合わせるより低コストなファンドとしてeMAXIS Slim全世界株式(3地域均等型)があります。国内・先進国・新興国の株式に1/3ずつ均等に投資します。

地域別配分比率をGDP比で決めるのが<購入・換金手数料なし>ニッセイ世界株式(GDP型バスケット)。時価総額比率に比べ、新興国比率が高くなるのが特徴です。

各地域の株式指数の詳細は下記ページを参照して下さい。

投資信託は、クレジットカードで投資信託の積立が出来、そのポイント還元率が最高水準のマネックス証券がおすすめ!

スポンサーリンク

主なバランスファンド・全世界株式インデックスファンドの詳細

主なバランスファンドの詳細をご紹介します。

各ファンドの資産配分、信託報酬(*1)、実質コスト(*2)、信託財産留保額、純資産総額(*3)、1年、5年のトータルリターン(*4)をまとめました。

尚、たった1年、5年のリターンでファンドの優劣を判断できるものではありませんので、あくまでリターンは参考値として見て下さい(リターンは前章の長期のリスク、リターン特性を参照して下さい)。ただ、資産配分によりリターンが大きく違う事、また、同じ資産配分でも信託報酬の違いによってリターンが変わる事などは読み取れます。

(*1)信託報酬等は全て税込み。信託報酬には投資先ファンド・ETFの経費率を含みます。

(*2)実質コストは各ファンドの直近の決算時の運用報告書より。信託報酬の引下げがあった場合は、その引下げ分を実質コストから差引いて表示。

(*3)純資産総額は2023年12月末時点。

(*4)リターンは2023年12月末時点。5年リターン(年率)は年率換算です。

さらに、個別購入信託報酬(個別のファンドで購入した場合)(*5)も記載してありますので、これと比較し、コストを重視し個別ファンドを組み合わせるか、あるいは手間のかからないバランスファンドを選択するか、検討の材料にして下さい。

(*5)現時点で最も信託報酬の低い個別のファンドで(複数の主要ネット証券で取り扱っている事)、そのバランスファンドの資産配分の比率と同じくなるよう組み合わせた場合の信託報酬です。具体的なファンドはこちらに記載してあります。

つみたて投資枠NISAつみたて投資枠対象ファンド。

尚、確定拠出年金やNISA(つみたて投資枠)専用ではなく、一般(課税口座)でも購入できるファンドだけを対象としています。

株式・債券・REITの8資産に均等に投資するバランスファンド(8資産均等型)

国内債券・株式、先進国債券・株式、新興国債券・株式、国内・先進国REITの8資産に均等に配分するバランスファンドです。

8資産均等型バランスファンドの詳細、最新の情報は下記ページを参照して下さい。

eMAXIS Slimバランス(8資産均等型)

| つみたて投資枠eMAXIS Slimバランス(8資産均等型) [三菱UFJアセットマネジメント] | ||||||||

| 新興国REITを除く8資産に均等に配分。 8資産均等型の中で最も低コスト。 2017.5.9設定。 マネックス証券 iDeCo、松井証券 iDeCo、SBI証券 iDeCo(セレクトプラン)でも購入できます。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1430% | 0.166% | 0.195% | 無 | 2,357 | 16.4% | 8.6% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | -----% |

バランスファンドとして驚異的な低コストが魅力。8資産均等型バランスファンドの中では最も低コスト、そして個別の信託報酬最低水準のファンドを組み合わせるより低コストです。

純資産も大きく人気のあるバランスファンド。

さらにeMAXIS Slimシリーズは業界最低水準の運用コストを目指すと公言していますので(但しこれを保証するものではありません)、安心して購入する事が出来ます。

8資産均等型に個別のアセットクラスのファンドを追加する事で、お好みのアセットアロケーションを低コストで揃える事が出来ます。

マネックス証券、松井証券、SBI証券の個人型確定拠出年金(iDeCo)でも取扱い。

公式サイト(PR) マネックス証券 iDeCo、松井証券 iDeCo

、SBI証券 iDeCo

eMAXIS Slimバランス(8資産均等型)の詳細は下記記事をご覧ください。

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(8資産均等型)

| <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(8資産均等型) [ニッセイアセットマネジメント] | ||||||||

| 新興国REITを除く8資産に均等に配分。 2018.2.13設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1749% | 0.166% | 0.248% | 無 | 6.2 | 15.6% | 8.4% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | --- |

2018.8.21に信託報酬を引下げeMAXIS Slimと同じ信託報酬となりました。しかし、その後eMAXIS Slim、たわらノーロードがさらに引き下げた為、8資産均等型の信託報酬では3位となります。

*新興国債券のベンチーマークが、一般的なJPモルガン・ガバメント・ボンド・インデックス・エマージング・マーケッツ グローバル ダイバーシファイドではなく、JPモルガン・エマージング・マーケット・ボンド・インデックス・プラスになっています。詳細は下記記事を参照して下さい。

参考記事新興国債券インデックスファンドの二つのベンチマーク(GBI-EM、EMBI+)

懸念は、あまり売れておらず純資産が小さい事。また「NISAつみたて投資枠」対象でもありません。

たわらノーロード バランス(8資産均等型)

| つみたて投資枠たわらノーロード バランス(8資産均等型) [アセットマネジメントOne] | ||||||||

| 新興国REITを除く8資産に均等に配分。 2017年7月28日設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1430% | 0.166% | 0.207% | 無 | 565 | 15.6% | 8.3% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | --- |

2019.10、2023.4に信託報酬を引下げ、現時点ではeMAXIS Slimとならび8資産均等型として最安値となりました。

*新興国債券のベンチーマークが、一般的なJPモルガン・ガバメント・ボンド・インデックス・エマージング・マーケッツ グローバル ダイバーシファイドではなく、JPモルガン・エマージング・マーケット・ボンド・インデックス・プラスになっています。詳細は下記記事を参照して下さい。

参考記事新興国債券インデックスファンドの二つのベンチマーク(GBI-EM、EMBI+)

たわらノーロードバランス(8資産均等型)の詳細は下記記事をご覧ください。

iFree 8資産バランス

| つみたて投資枠iFree 8資産バランス [大和アセットマネジメント] | ||||||||

| 新興国REITを除く8資産に均等に配分。 ただし、新興国株式は、MSCIエマージングではなく、 FTSE RAFIエマージング インデックスがベンチマーク。 2016.9.8設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.2420% | 0.194% | 0.306% | 無 | 645 | 16.6% | 8.4% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | --- |

*iFree8資産だけ個別購入信託報酬が他の8資産均等型より高くなってるのは、ベンチマークの異なる新興国株式にiFree 新興国株式を使用した為。

eMAXIS Slimやたわらノーロードには負けるものの十分低コストのバランスファンド。

*新興国株式のベンチーマークが、一般的なMSCIエマージングではなく、FTSE RAFIエマージング インデックスがベンチマークとなっています。詳細は下記記事を参照して下さい。

参考記事iFree 新興国株式インデックス。(ベンチマークがFTSE RAFI エマージングインデックス)

iFree 8資産バランスの詳細は下記記事をご覧ください。

(三菱UFJ国際投信) つみたて8資産均等バランス

| つみたて投資枠つみたて8資産均等バランス [三菱UFJアセットマネジメント] | ||||||||

| 新興国REITを除く8資産に均等に配分。 2017.8.16設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.2420% | 0.166% | 0.294% | 無 | 1,156 | 16.3% | 8.5% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | --- |

eMAXIS Slimと同じく三菱UFJアセットマネジメントが運用するファンドですので、信託報酬の低いeMAXIS Slimバランス(8資産均等型)を購入した方が良いでしょう。

つみたて8資産均等バランスの詳細は下記記事をご覧ください。

eMAXIS バランス(8資産均等型)

| つみたて投資枠eMAXIS バランス(8資産均等型) [三菱UFJアセットマネジメント] | ||||||||

| 新興国REITを除く8資産に均等に配分。 2011.10.31設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | 0.166% | 0.601% | 0.15% | 482 | 15.9 | 8.2% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | --- |

eMAXIS Slimにも8資産均等型があるため、(slimが付かない)eMAXISバランスを購入する意味はありません。

もしeMAXISしか扱っていない金融機関を使用されているのでしたら、迷わず金融機関を変更し、SBI証券、楽天証券、マネックス証券などのネット証券でeMAXIS Slimバランスを購入する事をお勧めします。

SMT 8資産インデックスバランス・オープン

| つみたて投資枠SMT 8資産インデックスバランス・オープン [三井住友トラスト・アセットマネジメント] | ||||||||

| 新興国REITを除く8資産に均等に配分。 2017.8.25設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | 0.166% | 0.614% | 0.1% | 2.2 | 16.2% | 8.3% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | 12.5% | --- |

マザーファンドが大きく安定した運用が期待できますが、信託報酬が高すぎますね。

純資産総額も未だ2億程度。

スポンサーリンク

株式・債券・REITの8~9資産に投資するバランスファンド

国内債券・株式、先進国債券・株式、新興国債券・株式、国内・先進国(・新興国)REITの8(9)資産に投資しますが、前述の均等配分ではなくファンドによって資産配分が異なります。

(りそな) つみたてバランスファンド

| つみたて投資枠つみたてバランスファンド [りそなアセットマネジメント] | ||||||||

| 8資産に投資。 SBI証券、楽天証券などのネット証券や「りそな銀行」グループで購入可能。 2017.10.26設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.2145% ~ 0.237% | 0.146% | 0.284% | 無 | 414 | 17.9% | 9.4% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 20% | 30% | 5% | 20% | 5% | 5% | 10% | 5% | --- |

*新興国債券マザーファンドがETFを保有した場合は、実質的な信託報酬が上がります。

つみたてバランスファンドの詳細は下記記事を参照して下さい。

SMT インデックスバランス・オープン

| SMT インデックスバランス・オープン [三井住友トラスト・アセットマネジメント] | ||||||||

| 株式40%、債券40%、REIT20%。 地域別のGDP総額比率を参考に組み入れ比率を決定。 2014.11.28設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | 0.196% | 0.672% | 0.1% | 27 | 19.0% | 9.7% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 4% | 4% | 22% | 22% | 14% | 14% | 2% | 11% | 7% |

地域別のGDP総額比率を参考として資産配分を決めますので、先進国>新興国>国内の順に配分比率が大きくなります。また新興国REITを含む珍しいファンドです。

eMAXIS バランス(波乗り型)

| eMAXIS バランス(波乗り型) [三菱UFJアセットマネジメント] | ||||||||

| 30%をトレンドフォロー戦略に割り振り、 直近に良好な運用成績の資産比率を上げるよう運用。 2011.10.31設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | ---% | 0.602% | 0.15% | 43 | 13.3% | 4.9% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | トレンド フォロー |

| 5% | 5% | 12.5% | 5% | 12.5% | 5% | 12.5% | 12.5% | 30% |

国内債券、国内株式、先進国株式、新興国株式の4資産については、直近で運用成績の良い資産クラスをトレンドフォロー部分(30%)に割り振るファンドです。

スポンサーリンク

6~7資産に投資するバランスファンド

6~7資産に投資するバランスファンドには、人気の世界経済インデックスファンドをはじめ、特徴ある資産配分のバランスファンドが多くあります。

世界経済インデックスファンド / SMT世界経済インデックス・オープン

| つみたて投資枠世界経済インデックスファンド [三井住友トラスト・アセットマネジメント] | ||||||||

| 株式50%、債券50%。 地域別GDP総額比率を参考に組み入れ比率を決定。 2009.1.16設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | 0.152% | 0.621% | 0.1% | 2,421 | 20.2% | 9.7% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 5% | 5% | 27.5% | 27.5% | 17.5% | 17.5% | --- | --- | --- |

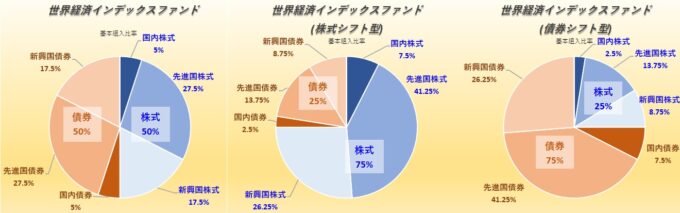

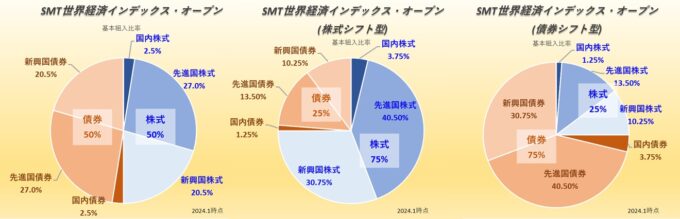

世界経済インデックスファンドには、株式、債券の比率をそれぞれ増やした株式シフト型、債券シフト型もラインアップされています。

| つみたて投資枠SMT世界経済インデックス・オープン [三井住友トラスト・アセットマネジメント] | ||||||||

| 株式50%、債券50%。 地域別GDP総額比率に基づき組入れ比率を決定。 2017.8.25設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | 0.156% | 0.645% | 0.1% | 49 | 20.4% | 9.8% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 2.5% | 2.5% | 27.0% | 27.0% | 20.5% | 20.5% | --- | --- | --- |

SMT世界経済インデックス・オープンにも株式シフト型、債券シフト型があります。

世界経済インデックスファンドとSMT世界経済インデックス・オープンの違い

両者とも原則年1回GDP総額比率で組み入れ比率を行うという点は同じですが、世界経済インデックスファンドは「行う場合があります」、SMT世界経済インデックス・オープンは「行います」と表現が異なります。

また、世界経済インデックスファンドの方は、年1回以外にも市場動向等に応じて必要と判断される場合は比率を変更する場合があります。

さらに、SMT世界経済インデックス・オープンは「GDP比率に基づき決定」となっているのに対し、世界経済インデックスファンドは「GDP比率を参考に決定」とあります。

よりGDP比率に近い運用をするのがSMT世界経済インデックス・オープン、GDP比率をベースに若干アクティブ的な要素が入るのが世界経済インデックスファンドと推測されます。

世界経済インデックスファンド、世界経済インデックス・オープンの詳細は下記記事をご覧ください。(株式・債券シフト型の解説もあります)

SBI資産設計オープン(資産成長型) スゴ6

投資配分は同じですが、信託報酬・信託財産留保額が引き下げられた「SBI資産設計オープン(つみたてNISA対応型)」が2017年12月19日に新規設定されました。名称に「つみたてNISA」とありますが、SBI証券では、特定口座やNISA成長投資枠でも購入が可能です。

| SBI資産設計オープン(資産成長型) スゴ6 [三井住友トラスト・アセットマネジメント] | ||||||||

| 株式40%、債券40%、REIT20%。新興国含まず。 2008.1.9設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.7480% | 0.146% | 0.772% | 0.15% | 409 | 16.7% | 8.3% | ||

| つみたて投資枠SBI資産設計オープン(つみたてNISA対応型) | ||||||||

| つみたてNISA対応として、信託報酬を下げて設定。基本的には従来のスゴ6と同じファンド。 2017.12.19設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | 0.146% | 0.574% | 0.1% | 3.8 | 16.7% | 8.5% | ||

| 資産配分は資産成長型、つみたてNISA対応型で同じ | ||||||||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 20% | 20% | 20% | 20% | --- | --- | 10% | 10% | --- |

信託報酬で選べば「つみたてNISA対応型」。但し、純資産が小さいのが懸念。

SBI資産設計オープン(資産成長型)(つみたてNISA対応型)スゴ6の詳細は下記記事を参考にして下さい。

三井住友・DCつみたてNISA・世界分散ファンド

| つみたて投資枠三井住友・DCつみたてNISA・世界分散ファンド [三井住友アセットマネジメント] | ||||||||

| 新興国債券を除いた7資産に投資。 先進国債券25%のうち20%が為替ヘッジ無、5%が為替ヘッジ有。 2017.10.3設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.2310% | 0.152% | 0.295% | 無 | 24 | 16.3% | 8.6% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 (一部、 為替ヘッジ) | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 15% | 10% | 25% | 20% | --- | 10% | 5% | 15% | --- |

スポンサーリンク

野村インデックスファンド・内外7資産バランス・為替ヘッジ型【Funds-i】

| つみたて投資枠野村インデックスファンド・内外7資産バランス・為替ヘッジ型【Funds-i】 [野村アセットマネジメント] | ||||||||

| 新興国株式を除く7資産。海外資産は全て為替ヘッジ有。 2013.9.12設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | 0.263% | 0.584% | 0.2% | 182 | 8.3% | 4.4% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 (為替ヘッジ) | 先進国 株式 (為替ヘッジ) | 新興国 債券 (為替ヘッジ) | 新興国 株式 | 国内 REIT | 先進国 REIT (為替ヘッジ) | 新興国 REIT |

| 11.1% | 16.7% | 11.1% | 16.7% | 11.1% | --- | 16.7% | 16.7% | --- |

詳細は下記記事をご覧ください。

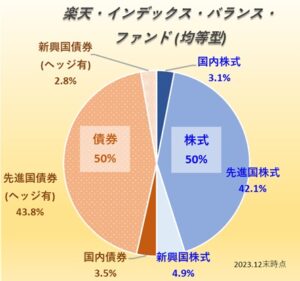

楽天・インデックス・バランス・ファンド (均等型)

(日本を含む)全世界の株式・債券に投資する低コスト・ファンドとして2018.7.20に誕生したのが楽天・インデックス・バランス・ファンド(均等型)。楽天インデックス・シリーズ(旧名称:楽天・バンガード・ファンド)の一つです。

全世界の株式、債券に50%ずつ投資します。

| 楽天・インデックス・バランス・ファンド(均等型) [楽天投信投資顧問] | ||||||||

| 全世界の株式:債券=50%:50%。債券は為替ヘッジ有。 株式はバンガードETF VT、債券バンガード・グローバル・ボンド・インデックス・ファンドに投資するFOF 2018.7.20設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.217% | 0.158% | 0.245% | 無 | 58 | 14.5% | 7.9% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 (為替ヘッジ) | 先進国 株式 | 新興国 債券 (為替ヘッジ) | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 3.5% | 3.1% | 43.8% | 42.1% | 2.8% | 4.9% | --- | --- | --- |

*資産配分比率は2023.12末時点。

*個別購入信託報酬計算時、国内株式はTOPIX、先進国・新興国株式はMSCI Kokusai、MSCI EM、国内債券はNOMURA-BPI、先進国債券はFTSE世界国債、新興国債券はEMBI+として計算。

同じく全世界の株式・債券に50%ずつ投資する世界経済インデックスファンドやセゾン・グローバルバランスファンドがありますが(為替ヘッジ有無が異なります)、信託報酬の低さでは楽天・インデックス・バランス・ファンドが圧倒的に有利。

詳細は下記記事を参照して下さい。

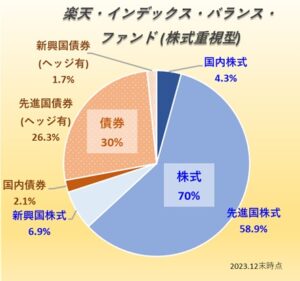

楽天・インデックス・バランス・ファンド (株式重視型)

上記、楽天・インデックス・バランス(均等型)から株式・債券比率を70%:30%と株式比率を高めたファンド。

| 楽天・インデックス・バランス・ファンド(株式重視型) [楽天投信投資顧問] | ||||||||

| 全世界の株式:債券=70%:30%。債券は為替ヘッジ有。 株式はバンガードETF VT、債券バンガード・グローバル・ボンド・インデックス・ファンドに投資するFOF。 2018.7.20設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.211% | 0.137% | 0.237% | 無 | 348 | 20.3% | 11.7% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 (為替ヘッジ) | 先進国 株式 | 新興国 債券 (為替ヘッジ) | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 2.1% | 4.3% | 26.3% | 58.9% | 1.7% | 6.9% | --- | --- | --- |

*資産配分比率は2023.12末時点。

*個別購入信託報酬計算時、国内株式はTOPIX、先進国・新興国株式はMSCI Kokusai、MSCI EM、国内債券はNOMURA-BPI、先進国債券はFTSE世界国債、新興国債券はEMBI+として計算。

世界経済インデックスファンド(株式シフト型)と競合するファンドになりますが(為替ヘッジ有無が異なります)、信託報酬の低さでは楽天・インデックス・バランス・ファンドが圧倒的に有利。また楽天・インデックス・バランスの中で株式重視型が最も売れています。

詳細は下記記事を参照して下さい。

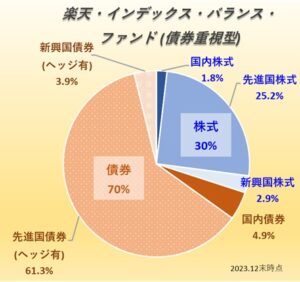

楽天・インデックス・バランス・ファンド (債券重視型)

上記、楽天・インデックス・バランス(均等型)から株式・債券比率を30%:70%と債券比率を高めたファンド。

| 楽天・インデックス・バランス・ファンド(債券重視型) [楽天投信投資顧問] | ||||||||

| 全世界の株式:債券=30%:70%。債券は為替ヘッジ有。 株式はバンガードETF VT、債券はバンガード・グローバル・ボンド・インデックス・ファンドに投資するFOF。 2018.7.20設定 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.223% | 0.178% | 0.251% | 無 | 44 | 8.9% | 4.0% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 (為替ヘッジ) | 先進国 株式 | 新興国 債券 (為替ヘッジ) | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 4.9% | 1.8% | 61.3% | 25.2% | 3.9% | 2.9% | --- | --- | --- |

*資産配分比率は2023.12末時点。

*個別購入信託報酬計算時、国内株式はTOPIX、先進国・新興国株式はMSCI Kokusai、MSCI EM、国内債券はNOMURA-BPI、先進国債券はFTSE世界国債、新興国債券はEMBI+として計算。

世界経済インデックスファンド(債券シフト型)と競合するファンドになりますが(為替ヘッジ有無が異なります)、信託報酬の低さでは楽天・インデックス・バランス・ファンドが圧倒的に有利。

詳細は下記記事を参照して下さい。

スポンサーリンク

新興国を除く6資産に均等に配分するバランスファンド

新興国債券・株式を除く、国内債券・株式、先進国債券・株式、国内・先進国REITの6資産に均等に投資するファンドです。

2017年後半になって登場した新しいタイプのバランスファンドです。

(注意)6資産均等型でも、この資産配分とは異なるファンドもあります。

6資産均等型バランスファンドの詳細、最新の情報は下記ページを参照して下さい。

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型)

| つみたて投資枠<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型) [ニッセイアセットマネジメント] | ||||||||

| 国内債券・株式、先進国債券・株式、国内・先進国REITの6資産に均等に配分。 2017.10.13設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1749% | 0.156% | 0.210% | 無 | 21 | 15.4% | 8.8% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 16.7% | 16.7% | 16.7% | 16.7% | --- | --- | 16.7% | 16.7% | --- |

6資産均等型で最低水準の信託報酬です。

但し、純資産総額21億円とあまり売れていません。

詳細は下記記事を参照して下さい。

野村6資産均等バランス

| つみたて投資枠野村6資産均等バランス [野村アセットマネジメント] | ||||||||

| 国内債券・株式、先進国債券・株式、国内・先進国REITの6資産に均等に配分。 2017.9.19設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.2420% | 0.156% | 0.257% | 無 | 670 | 15.5% | 8.6% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 16.7% | 16.7% | 16.7% | 16.7% | --- | --- | 16.7% | 16.7% | --- |

詳細は下記記事を参照して下さい。

スポンサーリンク

5資産に投資するバランスファンド

人気のセゾン・グローバルバランスファンドがここに入ります。

セゾン・グローバルバランスファンド

| つみたて投資枠セゾン・グローバルバランスファンド [セゾン投信] | ||||||||

| バンガードの8本のファンドに投資するファンド・オブ・ファンズ。 株式50%、債券50%。配分は時価総額に応じて変動。 セゾン投信の直販、または、楽天証券 iDeCo、SBI証券 iDeCo(セレクトプラン)でも購入できます。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.56 ±0.02% | 0.128% | 0.556% | 0.1% | 4,184 | 21.0% | 10.7% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 3.4% | 2.8% | 45.6% | 41.9% | --- | 5.3% | --- | --- | --- |

*資産配分は2023.12末時点

セゾン・グローバルバランスファンドの詳細は下記記事を参考にして下さい。

野村インデックスファンド・海外5資産バランス【Funds-i】

| つみたて投資枠野村インデックスファンド・海外5資産バランス【Funds-i】 [野村アセットマネジメント] | ||||||||

| 海外だけの5資産。 2013.9.12設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.660% | 0.181% | 0.718% | 0.2% | 60 | 20.6% | 10.0% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | --- | 16.7% | 16.7% | 16.7% | 16.7% | --- | 33.3% | --- |

スポンサーリンク

4資産に均等に投資するバランスファンド

国内債券・株式、先進国債券・株式の4資産に投資する非常にシンプルなバランスファンドです。

4資産均等型バランスファンドの詳細、最新の情報は下記ページを参照して下さい。

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)

| つみたて投資枠<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型) [ニッセイアセットマネジメント] | ||||||||

| 国内・先進国の債券・株式の4資産に均等配分。 2015.8.27設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1540% | 0.132% | 0.174% | 無 | 393 | 18.1% | 9.0% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 25% | 25% | 25% | 25% | --- | --- | --- | --- | --- |

4資産均等型で最低水準の信託報酬です。

詳細は下記記事を参照して下さい。

(三菱UFJ国際) つみたて4資産均等バランス

| つみたて投資枠つみたて4資産均等バランス [三菱UFJアセットマネジメント] | ||||||||

| 国内・先進国の債券・株式の4資産に均等配分。 2017.8.16設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.2420% | 0.132% | 0.258% | 無 | 205 | 18.2% | 8.9% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 25% | 25% | 25% | 25% | --- | --- | --- | --- | --- |

詳細は下記記事を参照して下さい。

eMAXIS バランス(4資産均等型)

| つみたて投資枠eMAXIS バランス(4資産均等型) [三菱UFJアセットマネジメント] | ||||||||

| 国内・先進国の債券・株式の4資産に均等配分 2015.8.27設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.550% | 0.132% | 0.566% | 無 | 82 | 17.9% | 8.5% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 25% | 25% | 25% | 25% | --- | --- | --- | --- | --- |

4資産に投資するバランスファンド

DCニッセイワールドセレクトファンド(標準型)

| つみたて投資枠DCニッセイワールドセレクトファンド(標準型) [ニッセイアセットマネジメント] | ||||||||

| 「DC」と名称についているが、一般・特定口座、NISA(つみたて投資枠)でも購入可能。 2003.1.10設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1540% | 0.125% | 0.170% | 無 | 697 | 16.5% | 8.0% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 短期 金融 |

| 30% | 30% | 15% | 20% | --- | --- | --- | --- | 5% |

標準型の他、安定型、債券重視型、株式重視型の計4本をラインアップ。

詳細は下記記事を参照して下さい。

iFree 年金バランス

| iFree年金バランス [大和アセットマネジメント] | ||||||||

| GPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオに近づける事を目標。 2018.8.31設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1749% | 0.132% | 0.196% | 無 | 70 | 18.3% | 8.8% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| 25% | 25% | 25% | 25% | --- | --- | --- | --- | --- |

*国内債券部分がアクティブ運用の為、厳密にはインデックス型のバランスファンドではありません。

*GPIFのポートフォリオでは新興国を含みますが、本ファインドは先進国のみとなっています。

*設定時は国内債券35%、先進国債券15%でしたが、GPIFが2020.4より国内債券25%、外国債券25%に基本ポートフォリオを変更した為、本ファンドもこれに合わせて変更され、結果的に4資産均等型と同じ資産配分となっています。

詳細は下記記事を参照して下さい。

参考記事 「iFree 年金バランス」新規設定。GPIFポートフォリオのバランスファンド。

スポンサーリンク

全世界株式

先進国と新興国の株式に投資します。

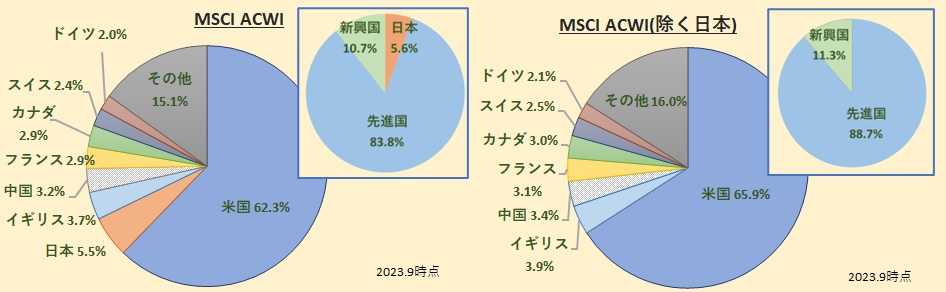

楽天・全世界株式インデックス・ファンド、SBI・全世界株式インデックス・ファンド、SBI・V・全世界株式インデックス・ファンド以外は、MSCI All Country World Index(MSCI ACWI)との連動を目指します。日本を含むファンドと含まないファンドがありますので注意して下さい。

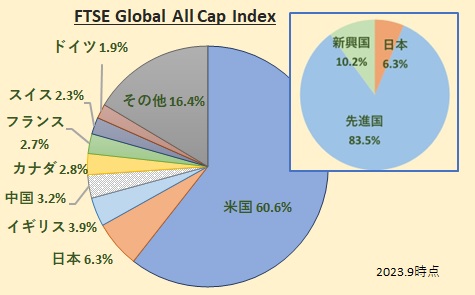

楽天・全世界株式インデックス・ファンド、SBI・全世界株式インデックス・ファンド、SBI・V・全世界株式インデックス・ファンドのベンチマークはFTSEグローバル・オールキャップ・インデックスです。

全世界株式インデックスファンドの最新の人気・運用状況は下記記事を参照して下さい。

eMAXIS Slim 全世界株式(除く日本)

| つみたて投資枠eMAXIS Slim 全世界株式(除く日本) [三菱UFJアセットマネジメント] | ||||||||

| MSCIオール・カントリー・ワールド・インデックス(除く日本)に連動。 先進国株式、新興国株式の2資産。時価総額加重平均方式で算出。(下記比率は概算値) 2018.3.19設定 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.05775% | 0.105% | 0.116% | 無 | 3,583 | 30.5% | 18.1% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | --- | --- | 89% | --- | 11% | --- | --- | --- |

MSCI ACWI(除く日本)に連動するファンドとしては最低水準の信託報酬。

SBI証券、楽天証券、マネックス証券などのネット証券で購入できます。

詳細は下記記事を参照して下さい。

野村つみたて外国株投信

| つみたて投資枠野村つみたて外国株投信 [野村アセットマネジメント] | ||||||||

| MSCIオール・カントリー・ワールド・インデックス(除く日本)に連動。 先進国株式、新興国株式の2資産。時価総額加重平均方式で算出。(下記比率は概算値) 2017.10.2設定 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.2090% | 0.105% | 0.238% | 無 | 1,145 | 30.4% | 18.0% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | --- | --- | 89% | --- | 11% | --- | --- | --- |

eMAXIS Slim 全世界株式(除く日本)の登場で、ちょっと影が薄くなってしまいましたが、それでも十分低コストなファンドです。

詳細は下記記事を参照して下さい。

三井住友・DCつみたてNISA・全海外株インデックスファンド

(三井住友・DC全海外株式インデックスファンド)

| つみたて投資枠三井住友・DCつみたてNISA・全海外株インデックスファンド [三井住友アセットマネジメント] | ||||||||

| MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込)に連動。 先進国株式、新興国株式の2資産。時価総額加重平均方式で算出。(下記比率は概算値) 2011.4.18設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.2750% | 0.105% | 0.361% | 無 | 1,882 | 30.2% | 17.8% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | --- | --- | 89% | --- | 11% | --- | --- | --- |

*2017年9月21日にファンドの名称が三井住友・DC全海外株式インデックスファンドから三井住友・DCつみたてNISA・全海外株インデックスファンドに変更になりました。

詳細は下記記事を参照して下さい。

eMAXIS 全世界株式インデックス

| つみたて投資枠eMAXIS 全世界株式インデックス [三菱UFJアセットマネジメント] | ||||||||

| MSCIオール・カントリー・ワールド・インデックス(除く日本)に連動。 先進国株式、新興国株式の2資産。時価総額加重平均方式で算出。(下記比率は概算値) 2010.7.20設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.6600% | 0.105% | 0.717% | 0.05% | 362 | 29.8% | 17.4% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | --- | --- | 89% | --- | 11% | --- | --- | --- |

今から投資するならeMAXIS Slim 全世界株式(除く日本)の方が断然お得です。

スポンサーリンク

eMAXIS Slim 全世界株式(オール・カントリー)

| つみたて投資枠eMAXIS Slim 全世界株式(オール・カントリー) [三菱UFJアセットマネジメント] | ||||||||

| 日本を含むMSCIオール・カントリー・ワールド・インデックスに連動。 国内株式、先進国株式、新興国株式の3資産。 時価総額加重平均方式で算出。下記比率は概算値。 国内株式はTOPIXではなく MSCIジャパン・インデックス。 2018.10.31設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.05775% | 0.107% | 0.111% | 無 | 18,206 | 30.4% | 17.7% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 5.5% | --- | 84.0% | --- | 10.5% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIXとして計算。

日本を含む全世界の株式に投資し、今、最も人気がある全世界株式インデックスファンドです。

SBI証券、楽天証券、マネックス証券などのネット証券で購入できます。

また、個人型確定拠出年金(iDeCo)ではマネックス証券iDeCo、松井証券 iDeCo等が取り扱っています。

公式サイト(PR)マネックス証券 iDeCo、松井証券 iDeCo

詳細は下記記事を参照して下さい。

楽天・オールカントリー株式インデックス・ファンド

| つみたて投資枠楽天・オールカントリー株式インデックス・ファンド [楽天投信投資顧問] | ||||||||

| 日本を含むMSCIオール・カントリー・ワールド・インデックスに連動。 国内株式、先進国株式、新興国株式の3資産。 時価総額加重平均方式で算出。下記比率は概算値。 国内株式はTOPIXではなく MSCIジャパン・インデックス。 2023.10.27設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.05610% | 0.107% | ---% | 無 | 92 | ---% | ---% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 5.5% | --- | 84.0% | --- | 10.5% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIXとして計算。

日本を含む全世界の株式に投資します。

eMAXIS Slim全世界株式(オール・カントリー)より低い信託報酬が魅力。ただ、設定されたばかりで実績は無し。

楽天証券のみの取扱い(2024.1時点)。

公式サイト(PR)楽天証券

詳細は下記記事を参照して下さい。

はじめてのNISA・全世界株式インデックス(オール・カントリー) 【Funds-i Basic】

| つみたて投資枠はじめてのNISA・全世界株式インデックス(オール・カントリー) [野村アセットマネジメント] | ||||||||

| 日本を含むMSCIオール・カントリー・ワールド・インデックスに連動。 国内株式、先進国株式、新興国株式の3資産。 時価総額加重平均方式で算出。下記比率は概算値。 国内株式はTOPIXではなく MSCIジャパン・インデックス。 2023.7.10設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.05775% | 0.107% | ---% | 無 | 15 | ---% | ---% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 5.5% | --- | 84.0% | --- | 10.5% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIXとして計算。

日本を含む全世界の株式に投資します。

eMAXIS Slim全世界株式(オール・カントリー)と信託報酬同率。

詳細は下記記事を参照して下さい。

Tracers MSCIオール・カントリー・インデックス(全世界株式)

| つみたて投資枠Tracers MSCIオール・カントリー・インデックス(全世界株式) [日興アセットマネジメント] | ||||||||

| 日本を含むMSCIオール・カントリー・ワールド・インデックスに連動。 国内株式、先進国株式、新興国株式の3資産。 時価総額加重平均方式で算出。下記比率は概算値。 国内株式はTOPIXではなく MSCIジャパン・インデックス。 2023.4.26設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.05775% | 0.107% | ---% | 無 | 21 | ---% | ---% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 5.5% | --- | 84.0% | --- | 10.5% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIXとして計算。

日本を含む全世界の株式に投資します。

信託報酬に指数標章使用料などが含まれておらす、これらを含めると0.08775%程度と思われます。

詳細は下記記事を参照して下さい。

たわらノーロード 全世界株式

| つみたて投資枠たわらノーロード 全世界株式 [アセットマネジメントOne] | ||||||||

| 日本を含むMSCIオール・カントリー・ワールド・インデックスに連動。 国内株式、先進国株式、新興国株式の3資産。 時価総額加重平均方式で算出。下記比率は概算値。 国内株式はTOPIXではなく MSCIジャパン・インデックス。 2019.7.22設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1133% | 0.107% | 0.187% | 無 | 122 | 30.4% | ---% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 5.5% | --- | 84.0% | --- | 10.5% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIXとして計算。

日本を含む全世界の株式に投資し、信託報酬はeMAXIS Slim全世界株式(オール・カントリー)には及ばないものに比較的低コスト。

詳細は下記記事を参照して下さい

つみたて全世界株式

| つみたて投資枠つみたて全世界株式 [三菱UFJアセットマネジメント] | ||||||||

| 日本を含むMSCIオール・カントリー・ワールド・インデックスに連動。 国内株式、先進国株式、新興国株式の3資産。 時価総額加重平均方式で算出。下記比率は概算値。 国内株式はTOPIXではなく MSCIジャパン・インデックス。 2020.3.6設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1980% | 0.107% | 0.254% | 無 | 42 | 30.1% | ---% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 5.5% | --- | 84.0% | --- | 10.5% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIXとして計算。

日本を含む全世界の株式に投資。

eMAXIS Slim全世界株式(オール・カントリー)とは姉妹ファンド。

当然、信託報酬の低いeMAXIS Slim全世界株式(オール・カントリー)の方がおすすめ。

もし、つみたて全世界株式しか扱っていない金融機関を使用されているのでしたら、迷わず金融機関を変更し、SBI証券、楽天証券、マネックス証券などのネット証券でeMAXIS Slim全世界株式(オール・カントリー)を購入する事をお勧めします。

詳細は下記記事を参照して下さい。

スポンサーリンク

楽天・全世界株式インデックス・ファンド [愛称:楽天・VT]

| つみたて投資枠楽天・全世界株式インデックス・ファンド [楽天投信投資顧問] | ||||||||

| 日本を含む全世界の株式に投資。 主に米国ETFのVTに投資する事実上のファンド・オブ・ファンズ。 ベンチマークはFTSEグローバル・オールキャップ・インデックス。 2017.9.29設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬(*) | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.192% | 0.107% | 0.217% | 無 | 3,904 | 29.3% | 17.1% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 6% | --- | 84% | --- | 10% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIX、先進国・新興国株式はMSCI Kokusai、MSCI EMとして計算。

主にバンガード社のETF VTを通して日本を含む全世界の株式に投資します。

*最近はVTに加え、VTI/VXUSにも投資し、徐々に後者の比率が増えてきています。

詳細は下記記事を参照して下さい。

SBI・全世界株式インデックス・ファンド (旧名称:EXE-iつみたてグローバル(中小型含む)株式ファンド)

*2018.9.5よりEXE-iつみたてグローバル(中小型含む)株式ファンドはSBI・全世界株式インデックス・ファンド[愛称:雪だるま(全世界株式)]に名称が変更になりました。

| つみたて投資枠SBI・全世界株式インデックス・ファンド [SBIアセットマネジメント] | ||||||||

| 日本を含む全世界の株式に投資。 米国ETFのバンガードのVTI(米国株式)、SSGAのSPDW(先進国株式)、SPEM(新興国株式)に 投資するファンド・オブ・ファンズ。 ベンチマークはFTSEグローバル・オールキャップ・インデックス。 2017.12.6設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1102% | 0.107% | 0.120% | 無 | 1,564 | 29.5% | 17.1% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 6% | --- | 84% | --- | 10% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIXとして計算。先進国・新興国株式はMSCI Kokusai、MSCI EMとして計算。

米国株式、先進国株式、新興国株式の3本のETFを通して日本を含む全世界の株式に投資します。

信託報酬は十分低いものの、ベンチマークとの連動性が懸念。

詳細は下記記事を参照して下さい。

SBI・V・全世界株式インデックス・ファンド

| つみたて投資枠SBI・V・全世界株式インデックス・ファンド [SBIアセットマネジメント] | ||||||||

| 日本を含む全世界の株式に投資。 米国ETFのVTに投資する事実上のファンド・オブ・ファンズ。 ベンチマークはFTSEグローバル・オールキャップ・インデックス。 2022.1.31設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1338% | 0.107% | 0.163% | 無 | 335 | 29.4% | ---% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 6% | --- | 84% | --- | 10% | --- | --- | --- |

*個別購入信託報酬計算時、国内株式はTOPIXとして計算。先進国・新興国株式はMSCI Kokusai、MSCI EMとして計算。

楽天・全世界株式インデックス・ファンド同様、バンガード社のETF VTを通して日本を含む全世界の株式に投資します。

前項のSBI・全世界株式インデックス・ファンドに対して、信託報酬は若干高くなりますが、ベンチマークとの連動性は改善すると期待。

SBI証券[PR]

多彩な投信積立方法、投信マイレージポイントによるポイント還元、

TポイントやPontaポイントでも投資信託が購入出来ます。

国内・米国ETF取引もコスト最低水準。

三井住友カード(一部カードを除く)で投信積立が出来ます。ポイント付与率最大0.5%(ゴールド・プラチナカードならさらに付与率アップ)。

*三井住友カード(NL)なら年会費永年無料。

*2024.11買付分からはカード利用実績に応じた付与率に変更。

公式サイト(PR)三井住友カード(NL)

詳細は下記記事を参照して下さい。

eMAXIS Slim 全世界株式(3地域均等型)

| つみたて投資枠eMAXIS Slim 全世界株式(3地域均等型) [三菱UFJアセットマネジメント] | ||||||||

| 日本を含む全世界の株式に投資。 国内株式(TOPIX)、先進国株式(MSCI Kokusai)、新興国株式(MSCI EM)の3資産に均等に投資。 2018.4.3設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.05775% | 0.131% | 0.132% | 無 | 100 | 25.6% | 13.5% | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 1/3 | --- | 1/3 | --- | 1/3 | --- | --- | --- |

国内株式、先進国株式、新興国株式に1/3ずつ配分し日本を含む全世界の株式に投資します。個別のファンドを組み合わせるより低コストなのが魅力。

SBI証券、楽天証券、マネックス証券などのネット証券で購入できます。

詳細は下記記事を参照して下さい。

<購入・換金手数料なし>ニッセイ世界株式ファンド(GDP型バスケット)

| つみたて投資枠<購入・換金手数料なし>ニッセイ世界株式ファンド(GDP型バスケット) [ニッセイアセットマネジメント] | ||||||||

| 日本を含む全世界の株式に投資。 国内株式(TOPIX)、先進国株式(MSCI Kokusai)、新興国株式(MSCI EM)の3地域にGDP比率で投資。 2020.6.29設定。 | ||||||||

| 信託報酬 | 個別購入 信託報酬 | 実質コスト | 信託財産 留保額 | 純資産 総額 (億円) | 1年 リターン | 5年 リターン (年率) | ||

| 0.1144% | 0.124% | 0.273% | 無 | 19 | 25.3% | --- | ||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT | 新興国 REIT |

| --- | 4% | --- | 52% | --- | 44% | --- | --- | --- |

国内株式、先進国株式、新興国株式にGDP比率で投資します。時価総額比率に対し、新興国の比率が非常に高くなります。

詳細は下記記事を参照して下さい。

以上、代表的なバランスファンド・全世界株式インデックスファンドの一覧でした。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.0%(税引前)、1年 年0.40%(税引前)と好金利。

さらに新規口座開設+エントリーで1,000円、1回3万円以上の入金で2,000円、最大3,000円がもらえます。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.45%(税引前)と好金利。

公式サイト(PR)東京スター銀行低コスト・バランスファンド、全世界株式インデックスファンドの販売会社

ここで取り上げた殆どのファンドを取り扱っているのが下記ネット証券です。

下記4社はクレジットカードで投資信託の積立が出来ます。勿論、ポイント付与があります。

(2023.10以降にマネックス証券のNISA口座を開設した方は2024年9月30日までNISA口座でのクレカ積立還元率2.2%[5~10万円部分も2.2%])

*通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイト(PR)マネックス証券

また投資信託保有でTポイント、Pontaポイント、dポイントがもらえます。さらにT/Pontaポイントで投資信託を購入できます。

公式サイト(PR) SBI証券

*三井住友カード(NL)なら年会費永年無料、三井住友カード ゴールド(NL)は1年間だけでも年間100万円以上利用(一部取引は集計対象外 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。)すれば翌年以降は利用額によらず年会費永年無料。

公式サイト(PR)三井住友カード(NL)

公式サイト(PR)三井住友カード ゴールド(NL)

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.1%、au Payアプリ等の連携で最大0.20%になるのも魅力。

公式サイト(PR)auカブコム証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。楽天カードから楽天キャッシュへチャージすると0.5%のポイント還元(2024.6.4からはチャージ時ではなく利用時にポイント還元に変更)。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト(PR)楽天証券

公式サイト(PR)楽天カード

自作バランスファンドでもっと低コストな投資を! ~松井証券 投信工房~

リバランス不要でほったらかしで構わないのがバランスファンドの魅力ですが、やはり、(一部ファンドを除き)個別のファンドを組合わせるよりはコストが上がります。

また、ご自身の理想とするアセットアロケーション(資産配分)に一致したバランスファンドがラインナップされているとも限りません。

そういう方にお勧めなのが松井証券の投信工房。

松井証券の投信工房では、複数の投資信託を積立する際、あらかじめご自身で設定したポートフォリオ(配分比率)になるよう、自動的に毎回の積立時に各投資信託の購入金額を調整してくれる「リバランス積立」という機能があります。

この機能を使えば、(個別の)インデックスファンドを組合わせて、超低コストの自作バランスファンドを作る事が出来ます。

「リバランス積立」は無料で使用でき、口座維持手数料なども必要ありません。

*但しNISA(つみたて投資枠)はリバランス積立に対応していません。

公式サイト(PR)松井証券

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。

スポンサーリンク